Расскажем, как избежать кассовых разрывов и кому платить первым, когда средств недостаточно.

Многие бизнесмены во время пандемии столкнулись с нехваткой денег. Часто ситуация усугубляется еще тем, что руководство компании не может верно распорядиться даже имеющимися ресурсами. Расскажем, как избежать кассовых разрывов и кому платить первым, когда средств недостаточно.

Что такое кассовый разрыв

Кассовый разрыв — это разница во времени между датами поступлений и расходов. Бюджет движения денежных средств (БДДС) на месяц в целом при этом может выглядеть сбалансированным: общей суммы поступлений за период хватает для покрытия всех затрат.

Но бывает, что расходы нужно произвести в начале месяца, а поступление денег ожидается только в конце. Например, зарплату и страховые взносы нужно перечислить до 15 числа, а покупатели должны перечислить деньги после 20-го и денег на зарплату со взносами в нужный момент нет. Это и есть кассовый разрыв.

Чтобы эффективно управлять платежами и избежать кассовых разрывов, нужно составить платежный календарь.

Как составить платежный календарь и работать с ним

Платежный календарь — это таблица, в которой все поступления и расходы денег распределены по дням. В его составлении участвуют несколько отделов:

- Служба продаж предоставляет данные о поступлениях.

- Отдел снабжения дает сведения о предстоящих оплатах за материалы, товары, услуги.

- Финансовая служба заносит в календарь информацию о зарплате, налогах, платежах по кредитам.

При формировании платежного календаря обратите особое внимание на строку «Остаток на конец периода». По итогам каждого дня в ней должна быть положительная величина.

Минус в этой строке означает, платить за расходы этого дня будет нечем. Поправить ситуацию можно так:

- Договориться с покупателями, чтобы заплатили пораньше.

- Договориться с поставщиками об отсрочке.

- Запланировать получение кредита.

Платежный календарь в течение месяца нужно постоянно корректировать. По мере того, как появляются фактические данные о поступлениях и оплатах, заносите их в соответствующие дни. Могут изменяться и прогнозные показатели. Например, покупатель сообщил о переносе срока оплаты или поставщик согласился предоставить дополнительную отсрочку платежа – данные в календаре нужно сразу поправить.

Как закрывать кассовые разрывы с помощью овердрафта

Кассовые разрывы могут быть короткими, всего лишь несколько дней. В такой ситуации использовать обычный кредит неудобно. Ведь проблема может возникнуть неожиданно, поэтому времени на переговоры с банком и оформление документов уже не останется.

В таких случаях для покрытия кассовых разрывов удобно использовать овердрафт. Этот все равно что взять деньги по кредитке, которую банк выдает физическим лицам.

Для этого должен быть договор с банком, где зафиксирован лимит овердрафта. Обычно сумма лимита привязана к среднемесячным оборотам по счету заемщика.

Когда срочно понадобятся деньги, вы можете воспользоваться средствами банка в пределах лимита, а как только получите деньги от покупателей – сразу погасить долг. Так вы будете пользоваться деньгами банка только в период разрыва и платить проценты лишь за это время.

Пример составления платежного календаря

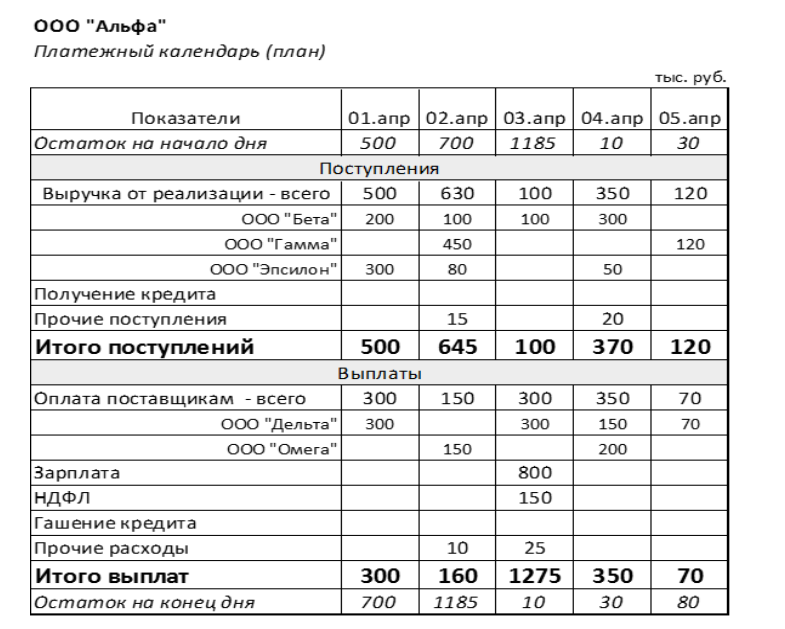

Вот фрагмент платежного календаря ООО «Альфа». Как видите, здесь все сбалансировано по дням и денег на все хватает.

платежный календарь ООО «Альфа»

платежный календарь ООО «Альфа»

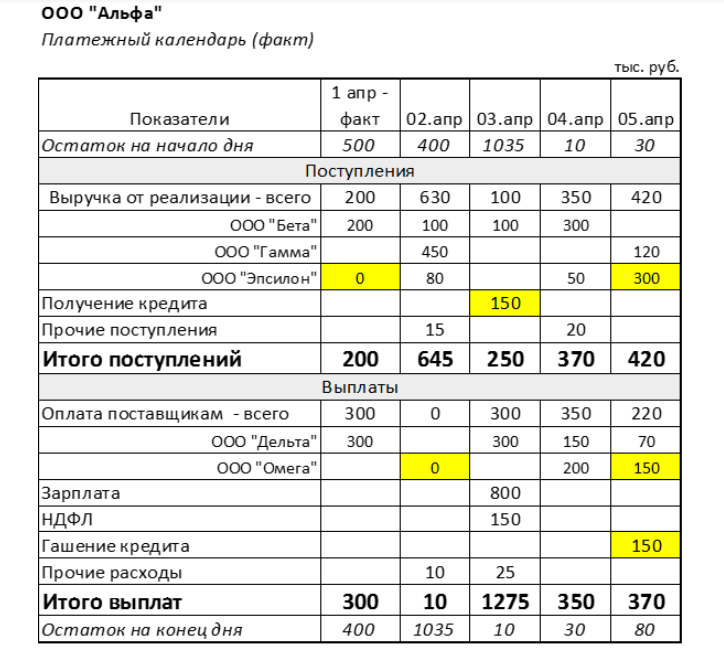

А теперь представим, что деньги от ООО «Эпсилон» в сумме 300 тысяч рублей, которые должны были поступить 1 апреля, не пришли – этот платеж перенесли на 5 апреля. При таком раскладе денег на зарплату 3 апреля уже не хватит.

Проблему можно решить так:

- Перенести платеж в пользу ООО «Омега» в сумме 150 тысяч рублей со 2 на 5 апреля.

- На 3 апреля запланировать получение кредита в сумме 150 тысяч рублей.

- На 5 апреля (после поступления оплаты от ООО «Эпсилон») запланировать погашение кредита.

Таким образом, компания вовремя перечислит зарплату, а проценты банку заплатит всего за 2 дня.

Поправленный платежный календарь будет выглядеть так:

№ 439

№ 439

- Отсрочка предоставляется с даты введения в субъекте РФ режима ЧС или повышенной готовности и до 1 октября 2020 года.

- В период действия особого режима арендную плату можно не перечислять совсем.

- С момента отмены особого режима и до 1 октября 2020 года отсрочка будет в размере 50% от установленной суммы.

- Предусмотренные договором аренды штрафы за просрочку не должны применяться.

- Накопившуюся задолженность можно будет постепенно гасить в течение 2021-2022 годов. Ежемесячный платеж в рамках погашения долга не должен превышать 50% от текущей арендной платы.

Расчеты с бюджетом и внебюджетными фондами

Конечно, налоги надо платить. Но в критической ситуации это допустимо сделать немного позднее. За небольшую просрочку вам грозят только пени. Их рассчитывают от ставки рефинансирования ЦБ, которая на сегодня составляет всего 5,5%.

На время пандемии продлены на 6 месяцев сроки для выставления требований и взыскания задолженностей перед бюджетом и фондами. Но эта отсрочка — право, а не обязанность контролеров. Поэтому, если налоговики уже прислали требование об уплате, то указанный в нем срок лучше не нарушать, иначе могут заблокировать счет в банке.

Малые и средние предприятия из отраслей, пострадавших от коронавируса, получили отсрочку по уплате большинства налогов (постановление № 409). Крупные компании, которые тоже пострадали от эпидемии, могут рассчитывать на индивидуальную отсрочку. Для этого нужно подтвердить снижение выручки или убытки.

Вывод

Чтобы не допускать кассовых разрывов, планируйте поступления и расходы на каждый день. Для этого составляйте платежный календарь.

Если денег все равно не хватает, в первую очередь платите зарплату и рассчитывайтесь с основными поставщиками. По всем остальным платежам постарайтесь договориться об отсрочке.

На нашем бесплатном вебинаре вы узнаете не только о том, как избежать кассовых разрывов, но и об управлении финансами бизнеса в целом.