Помимо уплаты налогов каждый предприниматель вне зависимости от того, работает он один или нет, обязан вносить платежи, называемые страховыми взносами. Подробнее о порядке уплаты и размере этих взносов – в нашей статье.

Какие взносы должен платить ИП с работниками

В общем случае после регистрации ИП должен уплачивать налоги и некоторые фиксированные взносы. К ним относятся страховые отчисления за самого предпринимателя. Их сумму ежегодно рассчитывает правительство и в 2024 году она составляет 49 500 рублей.

Если ИП нанимает сотрудников, то у него появляется обязанность вносить в бюджет взносы ещё и за них. Это не налоги, кроме НДФЛ, который удерживается из зарплаты работников, а перечень страховых выплат:

- на ОПС, ОМС и ВНиМ — по общей ставке 30%. При достижении доходов с начала года ограничения в 2 225 000 руб. ставка уменьшается до 15,1%. Также нужно учесть, что для субъектов МСП действует пониженный тариф — когда зарплата за месяц больше МРОТ, в пределах минималки взносы рассчитываются в обычном порядке по ставке 30% (15,1%), а свыше нее — по ставке 15%;

- на травматизм — по ставке от 0,2% до 8,5%.

Теперь осталось разобраться на что начисляются эти взносы. В общем случае базой выступает весь доход в пользу сотрудника без вычета НДФЛ за месяц, кроме доходов, указанных в статье 422 НК РФ.

Куда платить страховые взносы за себя и своих работников

С 2017 года все страховые платежи, кроме взносов на травматизм перешли в ведение Федеральной налоговой службы (ФНС). Страхование от несчастных случаев как и раньше курирует Социальный фонд России (СФР). Все положения регулирует глава 34 НК РФ.

Таким образом, все взносы, регулируемые НК РФ, ежемесячно перечисляли в налоговые органы по месту регистрации ИП, причём не важно велась ли деятельность.

Кроме того, если его доход превысит 300 тыс. рублей в год, он обязан оплатить 1% с разницы в следующем налоговом периоде до 1 июля, но не более 277 571 рублей (в дополнение к фиксированным страховым взносам).

Как уменьшить налог за счёт страховых взносов

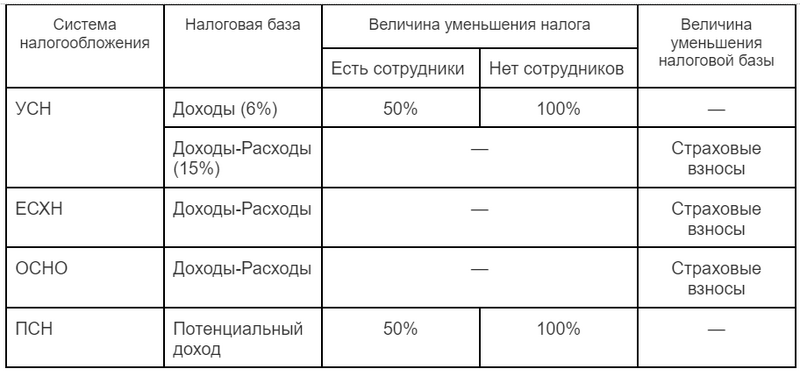

Несомненным преимуществом ИП является возможность уменьшения суммы налога или налоговой базы за счёт страховых отчислений. Главными критериями в этой процедуре будут:

- Вид налогового режима.

- Наличие сотрудников.

Информация собрана в таблице ниже.

Уменьшение величины налоговых выплат

Уменьшение величины налоговых выплат

Хорошо видно, что:

- Используя ОСНО, сельхозналог или УСН «Доходы минус расходы», предприниматель может уменьшить только налоговую базу, то есть сумму, с которой налог будет рассчитан. Достаточно документально подтвердить, что страховые взносы учтены в расходах на деятельность.

- Если применять УСН «Доходы» или ПСН, то появляется возможность уменьшить величину самого налога или патента. Для этого необходимо вносить страховые взносы в том же квартале, что и налоговые платежи.

Собираем новости законодательства, и рассказываем, как именно они повлияют на ваш бизнес. Без сложных бухгалтерских терминов и воды. Подписывайтесь: