Материальная помощь в некоторых ситуациях облагается налогом и должна отражаться в декларации. Расскажем о правилах отражения таких выплат сотрудникам, чтобы не допустить принципиальных ошибок в отчётном документе.

Виды материальной помощи

Материальная помощь — это финансовая поддержка сотрудника в связи с определённым обстоятельством, непростой жизненной ситуацией. Это нерегулярные, ситуативные выплаты, для которых необходимо конкретное основание: рождение ребёнка, смерть близкого родственника, свадьба и т.д. Матпомощь может быть выплачена деньгами или передана работнику в натуральном виде.

Матпомощь сотрудникам бывает нескольких видов:

- Выплаты любого размера, которые не облагаются НДФЛ.

- Выплаты, часть которых не облагается налогом.

- Выплаты, которые облагаются налогом полностью.

В отчёт 6-НДФЛ должны войти последние два вида матпомощи. Если выплата облагается НДФЛ частично (только после достижения определённого лимита), необлагаемая часть выступит в роли вычета, который уменьшит налоговую базу.

Разберём типы матпомощи детальнее, чтобы лучше понимать, как их нужно отражать в декларации 6-НДФЛ.

Отражаемые в 6-НДФЛ

Для определённых выплат предусмотрен конкретный лимит, который не должен облагаться НДФЛ. Согласно статье 217 Налогового кодекса, налог необходимо уплатить с той части выплаты, которая этот порог превышает. Представим виды выплат и установленные лимиты в наглядной таблице. Показатели указаны из расчёта на одного сотрудника.

| Вид материальной помощи | Порог, до которого выплата не облагается НДФЛ |

|---|---|

| Выплаты в связи со свадьбой, лечением, отпуском или юбилеем | 4 000 рублей в год |

| Выплаты сотрудникам, которые уволились или вышли на пенсию с наступлением пенсионного возраста или в связи с инвалидностью | 4 000 рублей в год |

| Выплаты инвалидам от общественных организаций инвалидов | 4 000 рублей в год |

| Единовременная помощь сотрудникам в связи с рождением, усыновлением или удочерением ребёнка | 50 000 рублей в первый год после рождения или оформления опекунства |

| Помощь участникам ВОВ, трудившимся и пострадавшим в этот период, их вдовам, военнопленным и узникам | не облагается НДФЛ вообще, если помощь получена из бюджета РФ или иностранных государств; 10 000 рублей для помощи от иных лиц |

На примере: Cотрудник Савельев А.Н. вышел на пенсию. Ему выплатили материальную помощь в размере 20 000 рублей. 4 000 рублей не будут облагаться НДФЛ и выступят в роли вычета. А с остальной части необходимо уплатить налог:

(20 000 - 4 000) х 13% = 16 000 х 13% = 2 080 рублей составит налог.

Все остальные формы материальной помощи, кроме необлагаемых, подлежат уплате НДФЛ и отражению в декларации.

Неотражаемые в 6-НДФЛ

Какие виды материальной помощи не облагаются налогом вообще и не отражаются в декларации:

- Поддержка родственников умершего сотрудника или умершего после выхода на пенсию сотрудника(п.8 статьи 217 НК РФ ).

- Помощь сотруднику в связи со смертью близкого родственника (п.8 статьи 217 НК РФ).

- Материальная помощь сотруднику и его семье в связи с терактами, стихийными бедствиями и прочими чрезвычайными случаями (п.8.1 статьи 217 НК РФ).

Для получения поддержки от работодателя сотрудник должен написать заявление с просьбой о матпомощи и предоставить документы, которые подтверждают основания для его просьбы.

Пример заполнения 6-НДФЛ при выплате материальной помощи

Определимся с нюансами, которые влияют на порядок отражения матпомощи в декларации:

- Материальную помощь относят к доходу, полученному сотрудником.

- Датой получения дохода — в денежной или натуральной форме — считается день выплаты или передачи матпомощи согласно статье 223 Налогового кодекса.

- Удержать налог необходимо в тот же день, когда сотрудник получил помощь, согласно статье 226 Налогового кодекса.

- Перечислить НДФЛ в бюджет государства необходимо не позднее 28-го числа текущего месяца с доходов за период с 1-го по 22-ое число текущего месяца или не позднее 5-го числа следующего месяца с доходов за период с 23-го по последнее число текущего месяца — статья 226 Налогового кодекса.

Если матпомощь получена работником в натуральной форме, удержать НДФЛ нужно за счёт любых доходов, которые он получал в денежном виде.

Теперь разберёмся в том, как отразить материальную помощь в 6-НДФЛ, на конкретном примере.

В феврале сотрудница Лебедева Н.В. подала заявление с просьбой предоставить ей матпомощь в связи со свадьбой. 4 марта ей выплатили 20 000 рублей.

Как нужно отразить это в декларации за 1 квартал 2024 года:

Для начала определимся с показателями. В качестве необлагаемого дохода необходимо указать 4 000 рублей — в строке 130 раздела 2 «Сумма вычетов и расходов».

Остальная сумма подлежит обложению НДФЛ в таком порядке:

20 000 - 4 000 = 16 000 рублей — облагаемая матпомощь

16 000 х 13% = 2 080 рублей — НДФЛ с матпомощи

4 000 рублей — вычет

Налог относится к пятому сроку перечисления, поскольку доход выплачен в период с 1 по 22 марта.

Кроме того, сотрудница получает зарплату: аванс в размере 10 000 рублей — 25-го числа текущего месяца, остаток в размере 20 000 рублей — 10-го числа следующего.

Зарплату за декабрь компания выплатила до Нового года, так что к 1 кварталу 2024 года она отношения не имеет.

Так, за три месяца движение доходов было таким:

Январь:

25.01 — 10 000 рублей (аванс за январь) — по второму сроку перечисления (до 5 февраля). НДФЛ — 10 000 х 13% = 1 300 рублей.

Февраль:

10.02 — 20 000 рублей (зарплата за январь) — по третьему сроку перечисления (до 28 февраля). НДФЛ — 20 000 х 13% = 2 600 рублей.

25.02 — 10 000 рублей (аванс за февраль) — по четвёртому сроку перечисления (до 5 марта). НДФЛ — 10 000 х 13% = 1 300 рублей.

Март:

4.03 — 20 000 рублей (материальная помощь) — по пятому сроку перечисления (до 28 марта). НДФЛ — (20 000 — 4 000) х 13% = 2080 рублей.

10.03 — 20 000 рублей (зарплата за февраль) — по пятому сроку перечисления (до 28 марта). НДФЛ — 20 000 х 13% = 2 600 рублей.

25.03 — 10 000 рублей (аванс за март) — по шестому сроку перечисления (до 5 апреля). НДФЛ — 10 000 х 13% = 1 300 рублей.

Общий доход сотрудницы — 90 000 рублей. Но что и как нужно отразить в отчёте?

1 раздел заполним так:

- 010 — код бюджетной классификации — 182 1 01 02010 01 1000 110, так как доход сотрудников не превышает 5 миллионов рублей и облагается по ставке 13%;

- 020 — сумма налога на доходы физических лиц с начала налогового периода — 11 180 (НДФЛ со всех зарплат и матпомощи);

- в полях 022-026 — суммы налога по второму-шестому срокам перечисления.

Пример заполнения раздела 1

Пример заполнения раздела 1

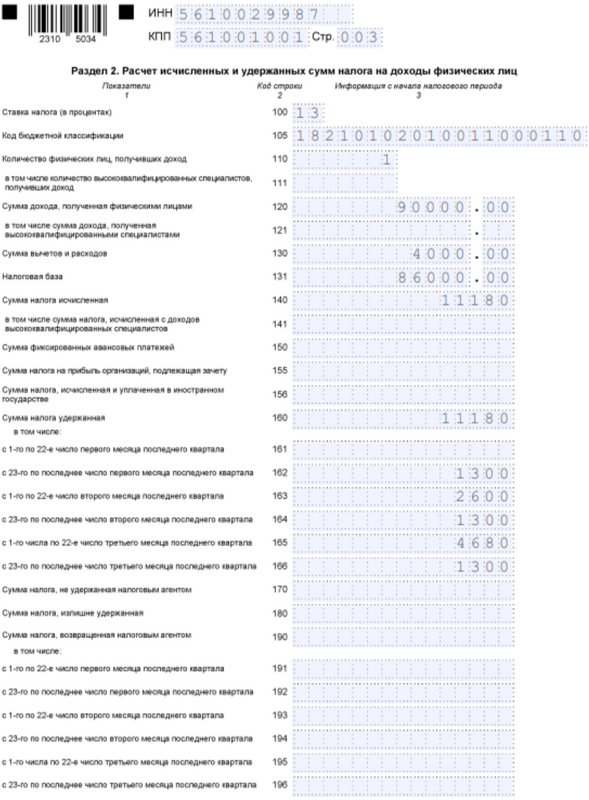

Как отразим материальную помощь во 2 разделе:

- 110 — укажем количество сотрудников, получивших доход — 1;

- 120 —суммарный доход сотрудницы, который облагается НДФЛ — 90 000 рублей;

- 130 — сумма вычетов — 4 000 рублей;

- 131 — налоговая база — 86 000 рублей;

- 140 — сумма налога исчисленная — 11 180;

- 160 — сумма налога удержанная — 11 180;

- 162-166 — в т.ч. по второму-шестому срокам перечисления.

Пример заполнения раздела 2

Пример заполнения раздела 2

Коды, применяемые при учёте матпомощи

Коды для материальной помощи перечислены в Приказе ФНС от 10.09.2015 № ММВ-7-11/387@ в редакции от 16.12.2022 г. Раньше они предусматривались для отдельной формы 2-НДФЛ, а теперь этот документ входит в новую форму 6-НДФЛ.

Коды нужны для того, чтобы указать характер материальной помощи и основание вычета. Это касается тех видов матпомощи, для которых предусмотрена необлагаемая часть.

Например, Увольнение сотрудника само по себе не повод для выплаты ему помощи — важно, чтобы это сопровождалось инвалидностью или выходом на пенсию. Поэтому в новой форме 6-НДФЛ нужно указать вычет в размере 4000 рублей и рядом — соответствующий код.

Какие коды соответствуют разным видам матпомощи:

- 2760 — для матпомощи сотрудникам, уволившимся по инвалидности или в связи с выходом на пенсию (шифр вычета — 503);

- 2761 — для матпомощи, оказываемой инвалидам общественными организациями инвалидов (шифр вычета — 506);

- 2762 — для выплат в связи с рождением/удочерением/усыновлением ребёнка (шифр вычета — 508);

- 2763 — для матпомощи, оказываемой организацией, осуществляющей образовательную деятельность по основным профессиональным образовательным программам, студентам (курсантам), аспирантам, адъюнктам, ординаторам и ассистентам-стажерам (шифр вычета — 512);

- 2790 — для сотрудников-участников ВОВ и их вдов (шифр вычета — 507);

- 2710 — материальная помощь в остальных случаях.

В 3 Разделе Приложения №1 к документу необходимо указать шифр вычета рядом с каждой соответствующей выплатой, а в Приложении со сведениями для доходов и вычетов — коды.

Так, грамотно отразить матпомощь в новой 6-НДФЛ несложно. Главное, хорошо разобраться в нюансах.