Законодательство РФ признаёт дивиденды доходом, облагающимся налогом. Однако налоговая ставка зависит от ряда условий и вида дивидендов, получаемых участником предприятия или акционером. В статье подробно расскажем, какими налогами облагаются дивиденды и как платить налоги с дивидендов.

Что такое дивиденды?

В широком смысле дивидендами признаётся небольшая часть выручки компании, распределённая между владельцами долей ООО или владельцами акций.

Конкретнее это понятие определяет налоговое законодательство. Оно относит к дивидендам ряд понятий:

- распределенные средства, оставшиеся после уплаты налогов, между участниками/акционерами;

- выплаты, полученные от зарубежных компаний (если иностранное государство определяет данный вид выплат, как дивиденды);

- разница между выплатами, полученными при выходе участника из компании (при ликвидации компании), и взноса участника при входе.

Законодательство не признаёт дивидендами:

- выплаты, полученные участником при ликвидации предприятия, не превышающие его взнос при входе;

- дивиденды в форме акций этой же организации;

- выплаты НКО хозяйственными обществами на осуществление её основной деятельности НКО (важное условие: уставной капитал общества должен полностью состоять из вкладов данной НКО).

Все выплаты-дивиденды облагаются налогом.

Сколько налогов платить по дивидендам в 2023 году?

Уплата налогов - ответственность компании, которая выплачивает дивиденды. Иначе говоря, такое предприятие выступает в роли налогового агента и должно отчитываться в ФНС за получателей выплат.

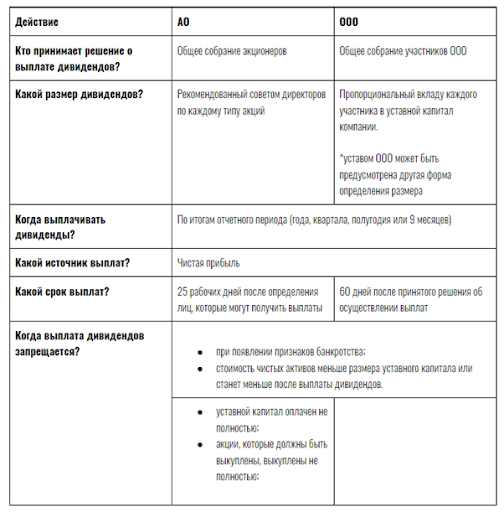

Отметим, что для разных форм предприятия правила распределения таких выплат различаются. В таблице мы привели правила, по которым предприятия, в зависимости от формы ведения деятельности, должны распределять дивиденды:

Таблица правил распределения дивидендов

Таблица правил распределения дивидендов

Как платить налог с дивидендов физлицам

Уплатой налога на дивиденды физических лиц занимается предприятие, начисляющее выплаты. Само физическое лицо, получившее дивиденды, не декларирует их (за исключением ряда случаев, о которых мы расскажем позже).

В 2022 году начали работать новые правила расчёта НДФЛ с дивидендов. Изменения коснулись и налоговых ставок.

Важный момент: налоги на дивиденды уплачиваются в момент выплаты денег. То есть, НДФЛ платится не в момент, когда решение о выплатах принято, а в момент, когда деньги выплачены.

При этом нужно учесть, что с 2023 года серьёзно поменяли сроки уплаты НДФЛ в связи с вводом единого налогового счёта и единого налогового платежа. Теперь сроки уплаты НДФЛ, в том числе и с дивидендов, такие:

- до 28-го числа текущего месяца, когда НДФЛ удержан в период с 23-го числа прошлого месяца по 22-ое число текущего месяца;

- до 28 января, когда НДФЛ удержан в период с 1 по 22 января;

- до последнего рабочего дня года, когда НДФЛ удержан в период с 23 по 31 декабря.

Поэтому, если совет директоров компании принял решения выплатить дивиденды акционерам в 2021 году, а сама выплата произведена в 2023-ом, то налоги придётся платить по новым правилам:

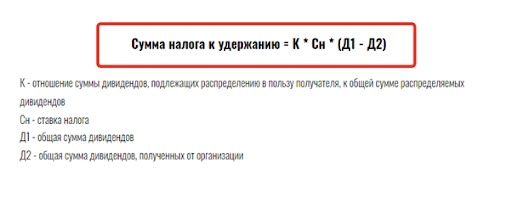

Формула расчёта дивидендов

Формула расчёта дивидендов

Как платить налог с дивидендов юрлицам

Правила уплаты и расчёта налога с дивидендов юридическим лицам аналогичные: ответственное лицо — компания, сроки уплаты — с учётом даты совершения выплаты. Что касается ставок, здесь свои нюансы:

Формула расчёта дивидендов для юрлиц-резидентов и нерезидентов

Формула расчёта дивидендов для юрлиц-резидентов и нерезидентов

Как отражать дивиденды в отчётах

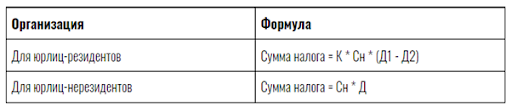

Дивиденды в бухучёте

Выше мы уже сообщали о том, что выплаты участникам/акционерам производятся по итогам отчётного периода на момент, когда отчётность уже будет сдана. Поэтому налоговую нужно будет уведомить посредством пояснительной записки, приложенной к отчёту за период, в котором начислены дивиденды. Для этого используются следующие проводки:

Дивиденды в бухучёте

Дивиденды в бухучёте

Кроме того, к пояснительной записке нужно будет приложить документы, подтверждающие начисление дивидендов:

- отчёт с общего собрания акционеров компании;

- справку-расчёт.

Дивиденды в декларации по налогу на прибыль

В декларации отражаются только дивиденды, перечисленные компанией на ОСНО, организациям, расположенным на территории РФ.

Данные выплаты отражаются в документе так:

- В подразделе 1.3 раздела 1 указать сумму налога, подлежащего уплате;

- В листе 03 заполнить раздел «А» (налог с доходов в виде дивидендов) и раздел «В» (сумма дивидендов, выплачиваемая каждому акционеру).

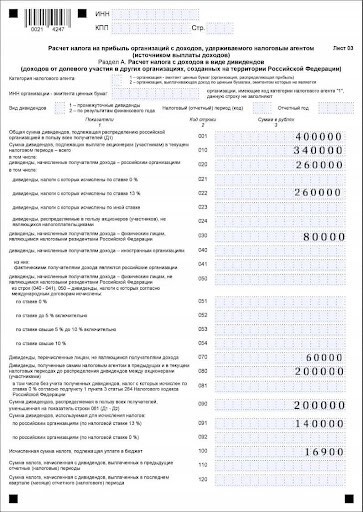

Рассмотрим на примере, как заполнить раздел «А» листа 03.

Допустим, АО «Мощность» в конце 2023 года получило дивиденды на сумму 200 тысяч рублей. В июле эта компания начислила и выплатила дивиденды на сумму 400 тысяч рублей напрямую акционерам : 260 тысяч рублей — ООО «Друг», 80 тысяч рублей — физлицам-резидентам и ещё 60 тысяч рублей перечислены через депозитарий.

Так, в разделе «А» листа 03 эти данные потребуется отразить в строках:

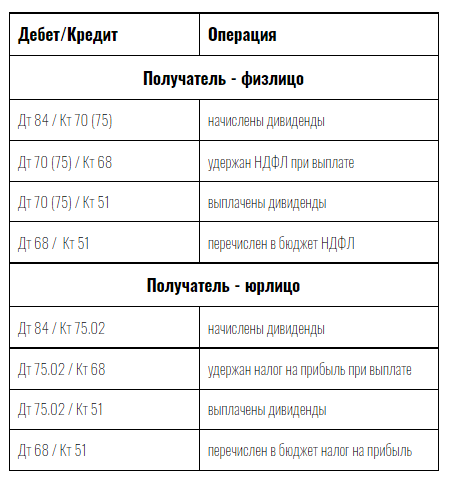

| Строка | Данные (руб.) | Пояснение |

|---|---|---|

| 001 | 400 000 | общая сумма дивидендов |

| 010 | 340 000 | выплаты юрлицам + выплаты физлицам |

| 020 | 260 000 | выплаты юрлицам |

| 022 | 260 000 | выплаты юрлицам по ставке 13% |

| 030 | 80 000 | выплаты физлицам |

| 070 | 60 000 | выплаты, перечисленные депозитарию |

| 080 | 200 000 | полученные АО «Мощность» дивиденды |

| 090 | 200 000 | распределяемые дивиденды: 400 000 рублей - 200 000 рублей = 200 000 рублей |

| 091 | 140 000 | Облагаемая налогом сумма (260 000 рублей - 65%; 400 000 рублей - 65% = 140 000 рублей) |

| 100 | 18 200 | Налог к удержанию (140 000 рублей * 13%) |

Лист 03 расчёта налога на прибыль

Лист 03 расчёта налога на прибыль

Дивиденды в 6-НДФЛ

Что касается выплат физлицам, то они отражаются в отчёте 6-НДФЛ. Эти суммы указываются в первом и втором разделах документа за период, в котором физлицам выплатили дивиденды.

Выплаты физлицам в отчёте 6-НДФЛ

Выплаты физлицам в отчёте 6-НДФЛ

КБК для уплаты налога по дивидендам

Бенефициар получает выплаты от компании уже после произведённого за дивиденды налогообложения, ответственность за которое лежит на компании.

КБК для уплаты налогов на дивиденды по обычной и повышенной ставке не отличаются, поскольку с 2023 года налоги, в том числе НДФЛ платятся по реквизитам единого налогового платежа. КБК для него — 182 01 06 12 01 01 0000 510.

Однако если компания в 2023 году платит налоги и взносы по прежним правилам (разрешено только в текущем году), она должна использовать прежние КБК:

| КБК | Ставка |

|---|---|

| 18210102010011000110 | 13% |

| 18210102080011000110 | 15% |

Особые ситуации

Мы уже неоднократно уточняли, что налоги за дивиденды перечисляет компания, которая производит выплаты инвесторам, однако бывают особые случаи, когда инвестору нужно самостоятельно платить налог с полученных выплат.

Налоги с дивидендов по акциям иностранных компаний

Дивиденды не нуждаются в декларировании, если их выплатила компания, зарегистрированная на территории РФ. Однако, если физлицо получило дивиденды от компании, зарегистрированной на территории другой страны, об этом следует отчитаться в налоговую.

Полученные выплаты отражаются в расчёте по форме 3-НДФЛ.

Подготовить документ можно несколькими способами:

- Через «Личный кабинет налогоплательщика».

- В офисе ФНС, предварительно оформив отчёт в программе «Декларация».

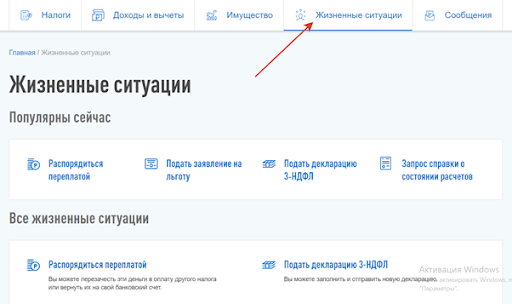

Инструкция для онлайн-подачи 3-НДФЛ

- Войти в личный кабинет, открыть вкладку «Жизненные ситуации», выбрать пункт «Подать декларацию 3-НДФЛ» и указать, что подача документов будет производиться в онлайн-формате.

«Личный кабинет налогоплательщика»

«Личный кабинет налогоплательщика»

- Заполнить данные налогоплательщика.

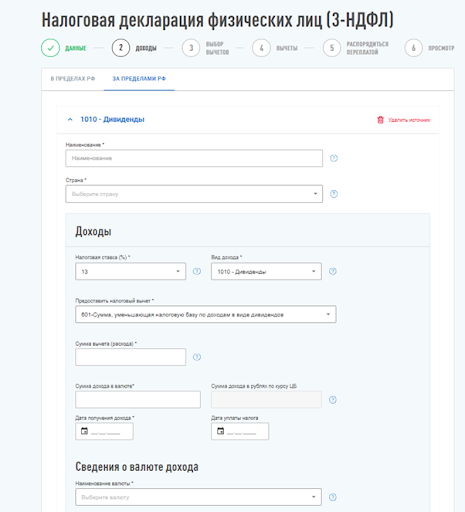

- Во вкладке «Задекларировать доход» выбрать «Доходы от источников за пределами РФ» и указать источник выплат «дивиденды» (код дохода - 1010). Не забыть отметить пункт «Не предоставлять вычет».

Раздел «Доходы от источников за пределами РФ»

Раздел «Доходы от источников за пределами РФ»

- Отправить заполненный документ.

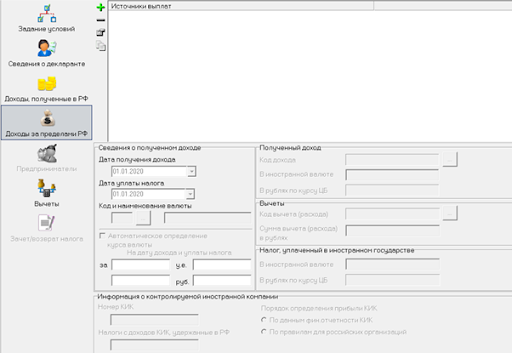

Инструкция для офлайн-подачи 3-НДФЛ

- Скачать программу «Декларация».

- Заполнить данные налогоплательщика и выбрать налоговую инспекцию.

- В разделе «Доходы за пределами РФ» указать источник выплат - «дивиденды» (код дохода - 1010).

Раздел «Доходы за пределами РФ» в программе «Декларация»

Раздел «Доходы за пределами РФ» в программе «Декларация»

Создать файл, распечатать его и отнести в налоговую, либо отправить через личный кабинет на сайте ФНС.

Важно! По каждой из выплат следует делать отдельную запись.

Сумма налога и в первом и во втором случае отразится после внесения всех данных о полученных дивидендах.

Льготы

Есть несколько льгот, которые можно использовать в отношении налогообложения на дивиденды:

- Наличие ИИС;

- Владение ценными бумагами на протяжении 3-х лет;

- Перенос убытков.

Подробнее расскажем о каждой из них.

Индивидуальный инвестиционный счёт

Наличие индивидуального инвестиционного счёта даёт возможность получить налоговый вычет или не платить НДФЛ с полученного дохода совсем.

В первом случае клиент получает вычет в размере 13% от суммы, внесенной на счет.

Во втором — владелец ИИС избавляется от уплаты налога совсем. Однако тут есть ограничения: максимальная сумма вычета — 52 000 рублей и обязательное наличие официального дохода.

У ИИC есть свои нюансы:

- инвестиционный счёт нужно закрыть по истечении трех лет, чтобы использовать вариант с полной отменой НДФЛ;

- максимальная сумма инвестиций — не более 1 млн рублей в год;

- закрывая счёт досрочно, инвестор потеряет право на получение льготы и вся прибыль будет обложена налогом в 13%.

Трёхлетнее владение ценными бумагами

Данная льгота предполагает, что лицо, приобретающее ценные бумаги, продержит их дольше, чем три года. В этом случае инвестор избавляется от НДФЛ и налога на прибыль с дивидендов. Размер прибыли при этом не играет роли.

Нюансы: есть ограничение по сумме прибыли с ценных бумаг — не более 9 млн рублей за три года, то есть по 3 млн рублей за год.

Перенос убытков

Данная льгота предполагает возмещение убытков за прошлые годы инвестирования. Гражданин имеет право вычесть из начисленного налога сумму убытков, полученных за прошлые периоды. Для этого нужно их задекларировать, приложить соответствующую справку и отчёт брокера.

Нюансы: Принимаются только убытки, полученные не позднее 10 ближайших лет.

Сроки уплаты налога на дивиденды

Для предприятия и физлица сроки уплаты за дивиденды налога, а также сроки подачи отчётности будут отличаться.

Компания должна отчитываться за выплаченные дивиденды по итогам отчётного периода (год, 9 месяцев, полугодие, квартал) в зависимости от того, когда произведена выплата. Однако перечисление налога за дивиденды как физическим, так и юридическим лицам с 2023 года должно быть произведено по новым правилам:

- не позднее 28-го числа текущего месяца за период с 23-го числа прошлого месяца по 22-ое число текущего месяца — для НДФЛ;

- не позднее 28-го числа текущего месяца за прошлый месяц — для налога на прибыль.

Физлицо отчитывается за полученные дивиденды по итогам года не позднее 30 апреля следующего года, а крайним сроком уплаты налога с полученных выплат будет 15 июля следующего года.