Налоговая нагрузка — важный критерий при оценке бизнеса. Инспекторы и банки рассчитывают этот показатель, чтобы отследить подозрительные предприятия. А владельцам налоговая нагрузка помогает оценивать состояние фирмы и грамотно планировать работу.

Что такое налоговая нагрузка

Под «налоговой нагрузкой» понимается термин, который имеет несколько трактовок. Когда ИФНС или кредитное учреждение рассчитывает налоговую нагрузку, тем самым они стремятся определить добросовестность бизнеса. Кроме того, ИФНС устанавливает, у каких налогоплательщиков низкий уровень налоговой нагрузки как у потенциальных нарушителей законодательства, которых можно включить в план выездных налоговых проверок.

Экономисты и финансисты хозяйствующего субъекта также могут рассчитывать налоговую нагрузку компании. В этом случае они стремятся спрогнозировать финансовое состояние фирмы на перспективу, а также обезопасить бизнес от налоговых проверок и штрафных санкций.

Если предприниматели не будут контролировать уровень своей налоговой нагрузки, их бизнес может в конечном итоге стать экономически нестабильным. Иногда при этом возникают ситуации, что кредитные учреждения блокируют расчётные счета клиентов и подозревают руководителей юридических лиц и ИП в отмывании денежных средств. ИФНС же в свою очередь может решить, что налогоплательщики заплатили недостаточно налогов в бюджет.

Налогоплательщик рассчитывает налоговую нагрузку, чтобы защитить бизнес от возможных претензий со стороны контролирующих органов и банков. А те, в свою очередь, рассчитывают налоговую нагрузку бизнеса, чтобы определить, добросовестно он ведётся или нет.

В общем случае налоговая нагрузка показывает, какая часть прибыли бизнеса уходит на уплату налогов и других обязательных взносов. Её можно рассматривать в двух формах:

- как конкретный размер налогов или сборов, который уплачивает организация или предприниматель за определённый период. Этот показатель — абсолютная налоговая нагрузка, которая рассчитывается из всех сумм бюджетных обязательств хозяйствующего субъекта и выражается в рублях. Абсолютную налоговую нагрузку часто используют в экономических расчётах в отношении конкретного бизнеса, например, при формировании бизнес-плана, составлении бизнес-модели, расчёта рентабельности новых направлений деятельности и т.д.;

- как процентную долю от общей выручки, который уходит на погашение платежей. Этот показатель — относительная налоговая нагрузка, которая рассчитывается как отношение суммы бюджетных обязательств хозяйствующего субъекта к его доходам при ведении деятельности и выражается в процентах. Относительная налоговая нагрузка используется налоговиками при вынесении решения о том, нужно ли назначать выездную налоговую проверку по конкретному налогоплательщику или не нужно.

Второй вариант больше подходит для расчёта и анализа показателей эффективности бизнеса. Именно им руководствуются налоговые органы и банки. В базу для расчёта здесь включают отдельные показатели предприятия, чтобы определить их доходность.

А первый вариант используется чаще хозяйственными субъектами для того, чтобы определить — выгодно или нет вводить какое-то новое направление деятельности.

Рассчитайте налоговую нагрузку без ошибок с сервисом «Моё дело». Он учтёт все налоги и уточнит их долю в общих расходах компании за несколько кликов. Узнать больше

Налоговая нагрузка используется для анализа разных аспектов бизнеса, например:

- выручки;

- доходов (внереализационных, реализационных или общих);

- прибыли;

- расходов (реализационных, внереализационных, общих);

- прогнозируемых расходов, доходов и т.д.

Налоговая нагрузка также наглядно демонстрирует, какой объём выручки уходит на конкретные выплаты. Например:

- НДС;

- налог на прибыль;

- транспортный налог;

- имущественный налог и др.

Для этого их сравнивают с налоговой нагрузкой по соответствующему налогу. В каждом случае нужно применять отдельную формулу расчёта.

Налоговая нагрузка — это показатель, который можно рассматривать на разных экономических уровнях в зависимости от цели:

- по России;

- по отдельным областям и регионам;

- по сферам;

- по направлениям деятельности и т.д.

Как ФНС анализируют налоговую нагрузку

Благодаря налоговой нагрузке инспекторы ФНС России оценивают легальность бизнеса. Налоговые органы не обращают внимания на абсолютное значение. Для расчёта они используют коэффициенты.

Коэффициенты — это усредненные нормы нагрузки для каждого отдельного направления деятельности в России по ОКВЭД. По-другому их называют безопасными значениями.

На сайте ФНС есть таблица с безопасными значениями — среднеотраслевыми показателями налоговой нагрузки. Например, там указаны такие показатели налоговой нагрузки для конкретных отраслей экономики (для 2023 года):

- производство резиновых и пластмассовых изделий — 7,2%;

- строительство — 11,1%;

- Деятельность административная и сопутствующие дополнительные услуги — 16,4%;

- производство бумаги и бумажных изделий — 6,3%;

- растениеводство и животноводство, охота и предоставление соответствующих услуг в этих областях — 3,2%.

Если налоговая нагрузка отдельного предприятия будет сильно отличаться от установленной нормы, это вызовет подозрения у налоговых инспекторов. При сравнительно низкой нагрузке они могут обвинить организацию или ИП в сокрытии доходов и незаконном уменьшении базы. При завышенной нагрузке — заподозрить в неправильных расчётах и ошибках в отчётности.

В любом случае, если налоговая нагрузка далека от безопасного значения, налоговые инспекторы лично нагрянут к вам с проверкой.

Разумеется, добиться идеальных значений на практике сложно. Поэтому налоговые органы допускают небольшие отклонения.

Так, безопасная разница между установленными показателями и налоговой нагрузкой конкретного предприятия — до 2-3%. Например, если для вида деятельности вашего предприятия установлен коэффициент 8%, а ваша нагрузка составляет 6% или 10% — можно не переживать.

Действующие значения коэффициентов ФНС России размещает на своем сайте. Там же можно подробнее узнать о порядке выездных налоговых проверок.

Как посчитать налоговую нагрузку и сравнить её со среднеотраслевыми значениями, если компания или ИП ведут такой вид деятельности, по которому нет установленного показателя налоговой нагрузки? В данной ситуации для сравнения используются сведения в целом по отрасли, к которой относится этот вид деятельности. А как рассчитать налоговую нагрузку организации, если такой информации нет и по отрасли в целом? Тогда рассчитанный показатель налоговой нагрузки компании нужно сравнивать с показателем налоговой нагрузки в целом по Российской Федерации. Такой вывод можно сделать из письма ФНС № ГД-3-1/5806@» от 22.08.2018.

Почему банки принимают налоговую нагрузку во внимание

Налоговая нагрузка — важный показатель и для банков России. Так они оценивают финансовую стабильность предприятия и его намерения.

Банкам важно, чтобы предприятие выполняло налоговые обязательства и законно распоряжалось прибылью. Кроме того, они руководствуются положениями ФЗ-№115 от 07.08.2001. Согласно ему, бизнес с заниженной налоговой нагрузкой обвинят в «отмывании» денег, если размер уплаченных налогов будет меньше 0,9% от общего денежного оборота компании.

Что грозит предприятию, если банк усомнится в его нагрузке:

- бизнесу откажут в обслуживании;

- предприятие не получит кредит;

- ему заблокируют расчётный счёт до выяснения обстоятельств.

Владельцу бизнеса придется доказывать, что он не нарушал закон. Для этого он может:

- предоставить подтверждения своей деятельности — фото результатов работ, чеки от клиентов, договоры и другие доказательства;

- показать документы об уплате налогов;

- прислать копии трудовых книжек сотрудников и данные клиентов, если банку нужно убедиться в реальности услуг;

- предоставить доказательства того, что бизнес переводил деньги для реальных целей предприятия — договоры купли-продажи оборудования, помещения и т.д.

В каждом конкретном случае требования банка могут быть разными.

Снизьте налоговую нагрузку законно и безопасно! Мы поможем выбрать оптимальный режим налогообложения, внедрить выгодные схемы учёта и минимизировать налоговые обязательства. Работаем с ИП и ООО. Узнать, как сэкономить на налогах

Расчёт налоговой нагрузки: зачем это бизнесу

ФНС России намеренно актуализирует сведения о налоговых проверках и коэффициентах. Так они дают налогоплательщикам и налоговым агентам возможность контролировать бизнес, следить за финансовым оборотом и своими обязательствами.

С одной стороны, это облегчает работу налоговых инспекторов, делая бизнес более самостоятельным. С другой — это полезно для владельцев предприятий. Если они понимают, что такое налоговая нагрузка, и могут самостоятельно её посчитать, то могут эффективно планировать работу.

Например, налоговая нагрузка помогает определиться с выгодным налоговым режимом. Выбирая систему налогообложения, стоит заранее рассчитать нагрузку при каждом варианте. Это позволит оценить свои возможности и законно сэкономить на налоговых обязательствах.

При завышенной нагрузке бизнесу стоит подумать о смене режима. Здесь принцип тот же — нужно рассчитать обязательства на других доступных режимах и выбрать вариант с выгодной налоговой нагрузкой.

Если предприниматель знает, как рассчитать налоговую нагрузку, он сможет:

- самостоятельно оценивать риски, предупреждать претензии от налоговых инспекторов;

- анализировать отчётность и рассчитывать показатели, на которые обращает внимание ФНС и кредитные организации;

- готовить доказательства, которые убедят налоговых инспекторов и банки в легальности бизнеса;

- рассчитывать налоговые платежи с учётом бизнес-целей;

- здраво оценивать перспективы бизнеса.

Если бизнесу нужно оптимизировать расходы, не обязательно сразу менять налоговый режим. Для начала стоит проанализировать факторы, которые влияют на нагрузку по разным налогам.

Например, на налоговую нагрузку по налогу на прибыль влияет несколько аспектов:

- Размер налога на прибыль, который бизнес уплачивает в определенный период. Связь прямо пропорциональна: увеличивается налог — растёт и нагрузка.

- Объём реализационных и внереализационных расходов, уменьшающие базу. Здесь наоборот — чем больше таких расходов, тем меньше будет нагрузка.

- Убытки, которые можно учесть в отчётном периоде. Даже при высоких доходах они могут сказаться на нагрузке и заметно её уменьшить.

- Налоговые льготы. Если у бизнеса есть основания воспользоваться льготами для уменьшения налогов, это также отразится на общей налоговой нагрузке.

Если говорить о налоговой нагрузке по НДС, то на неё влияют:

- размер НДС к уплате;

- налоговая база.

Чем выше НДС, тем больше нагрузка. Но увеличение размера базы при той же сумме НДС может уменьшить общую нагрузку.

С другими налоговыми платежами ситуация аналогичная. Оптимизация налогов напрямую сказывается на налоговой нагрузке.

Как рассчитать налоговую нагрузку

Для вычисления коэффициента нагрузки нужно пользоваться формулами, предложенными Налоговой Службой. Формулы расчёта представлены в двух документах:

Последний документ формально отменили, но налоговые органы могут до сих пор пользоваться описанными в нём формулами. По крайней мере, их всё ещё можно применять для самостоятельного аудита.

Общую нагрузку можно определить по общей формуле расчёта:

Нагрузка = Сумма всех налогов к уплате ÷ Бухгалтерская выручка × 100%

Выручку определяют без учёта НДС.

Например, выручка компании составляет 3 млн. руб., а всего налогов к перечислению на сумму 150 тыс. руб. Тогда налоговая нагрузка по налогу на прибыль и иным бюджетным платежам составит = 150 000 / 3 000 000 * 100% = 5%. Именно этот показатель ищут в таблице и сравнивают его со среднеотраслевыми значениями.

Если говорить о налоговой нагрузке по конкретным выплатам, то компании чаще всего рассчитывают нагрузку по НДС и налогу на прибыль.

В первом случае можно применить несколько формул. Например, можно посчитать с учётом состояния по рынку РФ:

Нагрузка по НДС = Размер НДС к уплате ÷ Налоговая база по рынку РФ × 100%

Базу РФ можно рассчитать по показателям из 3 Раздела декларации НДС.

Во втором случае во внимание принимают сумму баз по рынку страны и экспорту. Здесь можно использовать такую формулу для расчёта:

Нагрузка по НДС = НДС к уплате ÷ (База по рынку РФ + База по экспортному рынку) × 100%

Чтобы найти базу по экспорту, нужно сложить показатели строк 020 из 4 Раздела декларации. Для базы по РФ нужно сложить показатели строк от 010 до 070 из 3 Раздела.

Налоговая нагрузка по налогу на прибыль считается так:

Нагрузка = Налог на прибыль к уплате ÷ (Реализационные доходы +Внереализационные доходы) × 100%

Чтобы насторожить налоговую, нагрузка по данному налогу должна быть меньше допустимых границ:

- 1% — для компаний и предпринимателей, занятых в торговле;

- 3% — для остальных предприятий.

Кроме того, можно пользоваться формулами расчёта для конкретных правовых форм и налоговых режимов. Например, предприниматели на общей системе могут посчитать налоговую нагрузку, применяя формулу:

Нагрузка = Исчисленный НДФЛ ÷ Налогооблагаемый доход × 100%

Компании, применяющие общий налоговый режим, могут руководствоваться общим принципом:

- сложить все налоги к уплате;

- разделить их на выручку;

- умножить на 100%.

Предприниматели и компании на упрощённом налоговом режиме могут использовать такую формулу расчёта:

Нагрузка = Размер налога к уплате ÷ Общий размер доходов × 100%

Мы собрали формулы расчёта налоговой нагрузки в одной таблице, чтобы удобно было работать с ними:

| Налоговая система | Формула |

|---|---|

| ООО на ОСНО | (Налог на прибыль + НДС) ÷ Бухгалтерская выручка (без НДС) × 100% |

| НДС к уплате ÷ Налоговая база по рынку РФ × 100% | |

| НДС к уплате ÷ (Налоговая база по рынку РФ + База по экспортному рынку) × 100% | |

| Налог на прибыль ÷ (Реализационные доходы + Внереализационные доходы) × 100% | |

| ИП на ОСНО | НДФЛ ÷ Доход, облагаемый НДФЛ × 100% |

| ООО и ИП на УСН (или ЕСХН) | Налог по УСН или ЕСХН ÷ Доходы, облагаемые УСН или ЕСХН × 100% |

| НДФЛ за сотрудников (для работодателей — ООО и ИП) | НДФЛ сотрудников ÷ Доход сотрудников, облагаемый НДФЛ × 100% |

Важно учесть следующие моменты:

- Когда налогоплательщик обязан платить налог на транспорт, имущество или землю, а также водный налог, НДПИ, платежи за пользование ресурсами, акцизы и т.д., эти суммы также нужно использовать в формулах налоговой нагрузки.

- При проверке налоговики учитывают не только удельный вес показателя налоговой нагрузки по НДФЛ сотрудников, но также и его динамику — увеличивался или уменьшался он от года к году или от квартала к кварталу.

- При расчёте налоговой нагрузки по НДФЛ сотрудников налоговики также берут во внимание, есть ли у работодателя выплаты зарплат ниже, чем средние по региону. Если этот момент есть, но работодатель может подтвердить обоснованность снижения налоговой нагрузки по НДФЛ сотрудников на основании каких-то документов или сокращения персонала, ИФНС может принять их во внимание и не придираться к низкому показателю налоговой нагрузки.

Хотите снизить налоговую нагрузку? Мы поможем оптимизировать налоги для ИП и ООО законными способами. Проведём анализ, подберём выгодные режимы налогообложения и внедрим решения, которые сэкономят ваш бюджет. Узнать больше

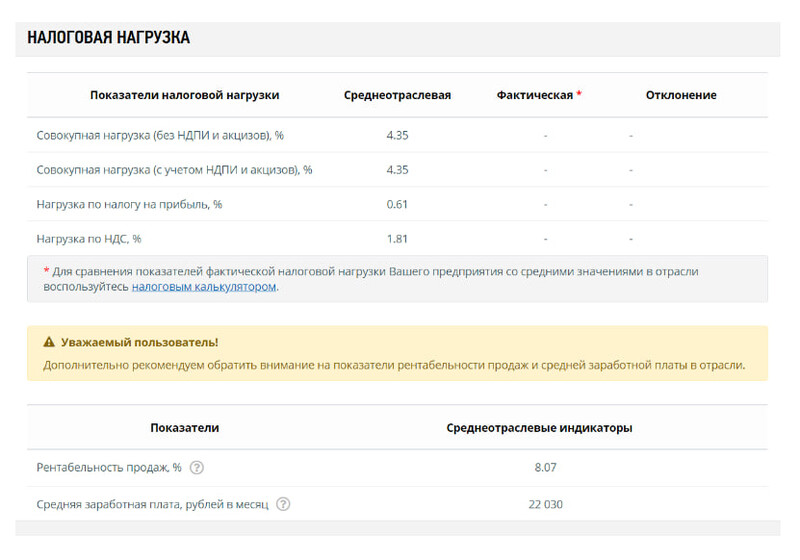

Расчёт налоговой нагрузки на ОСНО через калькулятор

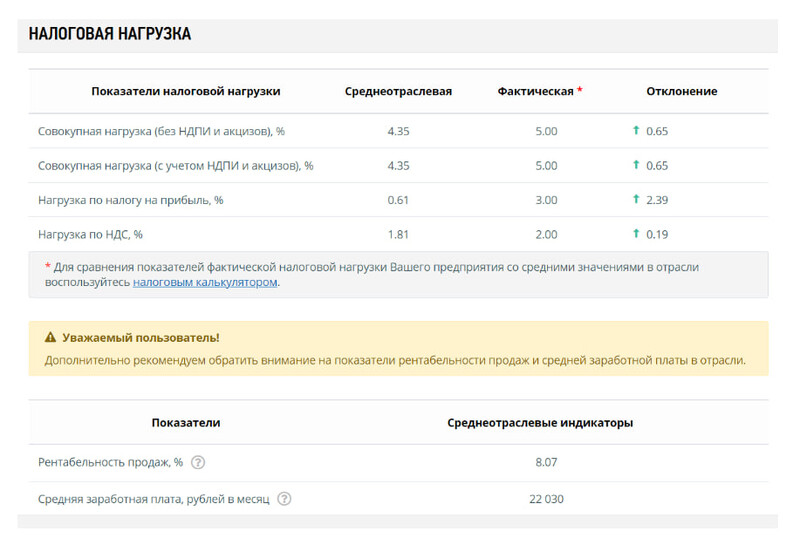

На сайте ФНС есть специальный сервис «Прозрачный бизнес», где находится налоговый калькулятор. Через него можно рассчитать налоговую нагрузку для компаний, которые применяют ОСНО. При использовании калькулятора нужно указать масштабы и вид экономической деятельности компании, а также субъект РФ. Кроме того, можно указать фактические показатели деятельности компании — и тогда можно сравнить её налоговую нагрузку со среднеотраслевыми показателями.

Для расчёта налоговой нагрузки через калькулятор и сравнения полученного значения со среднеотраслевым показателем нужно провести такие действия:

- Указать налоговый период, вид экономической деятельности, субъект РФ и масштаб деятельности.

Среднеотраслевые показатели по налоговой нагрузке

Среднеотраслевые показатели по налоговой нагрузке

- Ввести фактические показатели компании для сравнения налоговой нагрузки со среднеотраслевыми значениями.

Сравнение фактических показателей со среднеотраслевыми

Сравнение фактических показателей со среднеотраслевыми

Калькулятор расчёта налоговой нагрузки применяется только для общей системы налогообложения. Однако, как было сказано ранее, налоговую нагрузку можно считать и в зависимости от других налоговых режимов. Целесообразно ориентироваться на Письмо ФНС от 25.07.2017 г. № ЕД-4-15/14490@. Это письмо отменили, однако в нём содержатся некоторые положения и инструкции, которые налоговики применяют при отборе претендентов на проверку.

Контроль допустимого уровня нагрузки

Мало рассчитать нагрузку и сравнить её с установленной нормой. Чтобы не давать поводов для проверок налоговой, нагрузка должна адекватно соотноситься с показателями предыдущих отчётных периодов.

Сейчас у налоговых органов есть право просматривать сведения за предшествующие три года и принимать их во внимание. Если нынешняя нагрузка будет резко отличаться от показателей за предыдущие годы, ИФНС потребует объяснить такую разницу или отправится к вам с личной проверкой.

Вот несколько рекомендаций для полноценного самостоятельного контроля:

- Рассчитайте совокупную нагрузку за последние два-три года. Сравните её с нормами, установленными для вашего направления бизнеса Приложением №3 к приказу ФНС №ММ-3-06/333@.

- Убедитесь в том, что нагрузка по налогу на прибыль превышает допустимые минимальные значения.

- Проследите, с какой динамикой меняются ваши показатели. Слишком большие расхождения — тревожный признак.

Если вы определили, что показатели значительно отклоняются от установленных норм, проверьте, нет ли ошибок в отчётности и расчётах. К таким результатам могут привести разные факторы, например:

- ошибочный выбор коэффициентов и ориентир на другое направление деятельности;

- простой в реализации товаров или услуг;

- резкое повышение расходов из-за решений третьих лиц (например, после увеличения стоимости услуг поставщиков);

- инвестиции;

- формирование запасов на складе;

- экспорт товаров или услуг.

В каждом случае лучше заранее приготовить убедительные аргументы для инспекторов на случай проверки. Так вы покажете ИФНС, что вам нечего скрывать и вы ответственно относитесь к обязательствам. Обычно инспекторы идут навстречу бизнесу, который заботится о контроле собственной деятельности.

Кроме того, в некоторых ситуациях можно провести действия, которые позволят законными способами снизить налоговую нагрузку компании. Нужно учесть, что на этот показатель как таковой влияют такие параметры:

- форма собственности;

- вид деятельности;

- налоговый режим;

- субъект РФ, в котором ведётся бизнес;

- размер входящего и исходящего НДС;

- размеры доходов и расходов;

- формат работы с физлицами.

Первый и третий пункты важны, потому что с учётом этих моментов определяется, какие бюджетные обязательства будут у налогоплательщика. Второй и четвёртый пункты важны, потому что они влияют на льготы и пониженные ставки по налогам. Последний пункт особенно важен, потому что он влияет на величину страховых взносов, которые перечисляет плательщик.

Методы законного снижения налоговой нагрузки компании могут быть такими:

- Выбор подходящей формы собственности. Выгодно оформить ИП, если бизнес-партнёров не так много и им не важен статус своего контрагента (ООО или ИП). Налоговая нагрузка будет несколько меньше, особенно если ведётся деятельность, которая подпадает под патент. Также ИП может свободно распоряжаться деньгами на расчётном счёте, тогда как при ООО нужно сначала выплатить дивиденды, удержав с них НДФЛ.

- Выбор выгодного налогового режима. Этот пункт — основной метод снижения налоговой нагрузки. Как известно, работа на общем режиме предусматривает максимальную налоговую нагрузку по сравнению с иными системами налогообложения. Поэтому, если есть возможность перейти на другой налоговый режим, например, на УСН, это нужно сделать.

- Выбор региона регистрации бизнеса. К примеру, некоторые владельцы бизнеса регистрируют компании в тех субъектах РФ, которые предоставляют пониженные ставки по налогам.

- Сбор подтверждающей документации по расходам. Затраты на ОСНО, ЕСХН и УСН «доходы-расходы» можно учитывать только в том случае, если они имеют документальное обоснование. Поэтому нужно позаботиться о том, чтобы собрать максимально полный пакет документов, подтверждающий законность произведённых расходов, и тем самым снизить налогооблагаемую базу.

- Разработка корректной учётной политики. В ней нужно указать правила отражения доходов и расходов в учёте, подготовить доказательную базу правомерности учёта эти доходов и расходов (нормативно-правовые акты, судебные решения, исследования и т.д.).

- Структуризация бизнеса. Предусматривает разделение бизнеса на несколько направлений и выбор под них конкретной формы собственности и налогового режима.

- Сотрудничество с самозанятыми и ИП для выполнения разовых услуг и работ. В этом случае не нужно платить страховые взносы, поскольку эти физлица не являются сотрудниками компании. Однако нужно тщательно проработать вопрос по сотрудничеству с такими категориями физлиц, чтобы ИФНС не переквалифицировала ГПХ договор в трудовой, не доначислила налоги и страховые взносы, а также не начислила штрафные санкции.

Подберём выгодный режим налогообложения, учтём все льготы и снизим налоговую нагрузку законным образом. Узнать больше

Краткий итог

- Налоговая нагрузка демонстрирует, какая доля выручки уходит на погашение налоговых обязательств предприятия.

- ИФНС устанавливает коэффициенты нагрузки для разных направлений бизнеса. Если показатели предприятия значительно ниже безопасного значения, инспекторы могут устроить выездную проверку. Владельцу бизнеса придётся доказать, что заниженная нагрузка обоснована, и представить убедительные аргументы.

- Банки не стремятся сотрудничать с предприятиями, чья нагрузка значительно ниже установленной нормы. Они могут заподозрить такую компанию в «отмывании» денег и недобросовестности. Финансовые учреждения вправе блокировать расчётные счета и проводить тщательные проверки движения средств. Если предприятие не докажет, что такой уровень нагрузки обоснован, ей откажут в обслуживании.

- Налоговая нагрузка помогает бизнесу самостоятельно контролировать выполнение обязательств. Кроме того, она позволяет анализировать эффективность компании, планировать расходы, выбрать оптимальный налоговый режим. Подобный аудит выявляет «слабые» места бизнеса, помогает снижать риски и прогнозировать результаты выбранной финансовой стратегии.

- Если налоговая нагрузка предприятия слишком большая, это вряд ли заинтересует налоговиков, но ударит по бюджету бизнеса. Чтобы оптимизировать расходы, стоит снизить нагрузку или сменить налоговый режим.

- Регулярный самоконтроль позволяет предприятию избегать претензий от ФНС и повышает лояльность инспекторов, если они всё же нагрянут с проверкой.

- При необходимости можно использовать некоторые способы снижения налоговой нагрузки. Но при этом нужно быть предельно внимательными, подготовить необходимую доказательную базу законного снижения, чтобы у ИФНС не возникло претензий, вопросов и желания провести выездную налоговую проверку.