Подходит время отчитываться за 3 квартал 2025 года. Хотим напомнить вам про сроки сдачи отчёта 6-НДФЛ, рассказать про особенности заполнения, указать на возможные санкции за ошибки и опоздание с его предоставлением.

Когда сдавать расчёт 6-НДФЛ за 3 квартал 2025 года

Срок сдачи формы 6-НДФЛ — не позднее 25-го числа месяца, следующего за отчётным кварталом. То есть за 3 квартал форму нужно сдать в ИФНС до 27 октября 2025 года включительно. Это перенесённый срок с 25 октября, субботы.

Расчёт должны оформлять ИП и компании, которые являлись налоговыми агентами, а именно:

- выплачивали заработную плату, премии, больничные, отпускные работникам по трудовым договорам;

- переводили вознаграждение физическим лицам по договорам ГПХ;

- дарили подарки в любой форме;

- перечисляли дивиденды и прочие доходы, облагаемые НДФЛ.

Если у организации есть филиалы и другие обособленные подразделения, они сдают отдельные отчёты 6-НДФЛ в ИФНС по месту регистрации каждого подразделения.

Форма подачи — бумажная или электронная. Любой из двух вариантов могут использовать работодатели с числом сотрудников до 10 человек включительно. Если их 11 и больше — ИФНС примет отчёт только в электронном виде.

Образец заполнения

Бланк декларации утверждён Приказом ФНС России от 19.09.2023 №ЕД-7-11/649@ в редакции от 09.01.2024, и применяется к отчётности начиная с 1 квартала 2024 года.

На основании примера опишем основные этапы заполнения отчёта 6-НДФЛ за 9 месяцев 2025 года по действующей форме.

Общее правило перечисления НДФЛ:

- НДФЛ, удержанный с 1 по 22 число месяца, перечисляется до 28 числа текущего месяца включительно.

- НДФЛ, удержанный с 23 по последнее число месяца, перечисляется до 5 числа следующего месяца включительно.

В 3 квартале 2025 действуют следующие сроки уплаты НДФЛ с учётом переноса из-за выходных

| Период удержания НДФЛ | Последний день перечисления НДФЛ | |

| 1 срок перечисления | 1-22 июля | 28 июля |

| 2 срок перечисления | 23-31 июля | 5 августа |

| 3 срок перечисления | 1-22 августа | 28 августа |

| 4 срок перечисления | 23-31 августа | 5 сентября |

| 5 срок перечисления | 1-22 сентября | 29 сентября |

| 6 срок перечисления | 23-30 сентября | 6 октября |

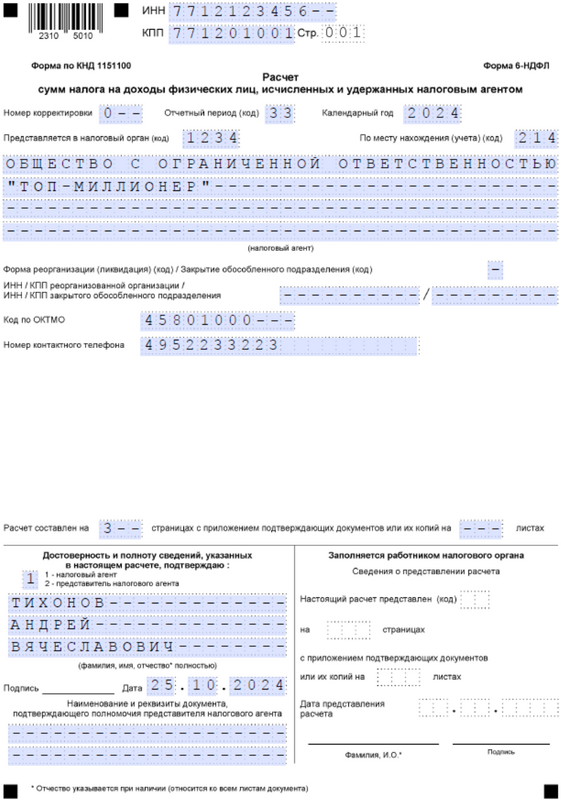

В титульном листе указываем:

- ИНН, КПП (для ИП — не заполняем);

- номер корректировки (0, если это первый отчёт);

- код отчётного периода (33 — для 9 месяцев);

- календарный год — 2024;

- 4-значный код налогового органа;

- код места нахождения или учёта (например, 214 ставится для российской организации, 120 для ИП по месту жительства);

- полное наименование налогового агента;

- блок для реорганизованной организации (форма, ИНН, КПП) — пропускаем;

- код ОКТМО;

- контактный телефон;

- пишем количество страниц отчёта и листов прилагаемых документов (если они есть);

- блок подтверждения информации с указанием кода (1, если расписывается руководитель налогового агента, 2 — иное лицо по доверенности), полного ФИО лица, подпись и дата.

Образец заполнения титульного листа 6-НДФЛ

Образец заполнения титульного листа 6-НДФЛ

В разделе 1 отражаются суммы удержанного НДФЛ за последние 3 месяца по шести срокам перечисления:

В ООО «Гамма» трудятся 3 человека с окладами 80, 95 и 100 тысяч рублей. Заработную плату выдают 2 раза в месяц — аванс (40%) 29 числа текущего месяца, окончательный расчёт (60%) 14 числа следующего месяца. НДФЛ удерживают как с аванса (правило действует с 2023 года), так и с окончательной суммы заработной платы.

Общий ФОТ: 80 000 + 95 000 + 100 000 = 275 000 руб.

Аванс: 275 000 руб. х 40% = 110 000 руб.

НДФЛ с аванса: 110 000 руб. х 13% = 14 300 руб.

Заработная плата (окончательный расчет): 275 000 руб. х 60% = 165 000 руб.

НДФЛ с заработной платы: 165 000 руб. х 13% = 21 450 руб.

График начисления и удержания НДФЛ за 3 квартал 2025

| Период удержания НДФЛ | Вид выплаты | Сумма дохода, руб. | НДФЛ, руб. | |

| 1 срок перечисления | 1-22 июля | ЗП за июнь | 165 000 | 21 450 |

| 2 срок перечисления | 23-31 июля | Аванс за июль | 110 000 | 14 300 |

| 3 срок перечисления | 1-22 августа | ЗП за июль | 165 000 | 21 450 |

| 4 срок перечисления | 23-31 августа | Аванс за август | 110 000 | 14 300 |

| 5 срок перечисления | 1-22 сентября | ЗП за август | 165 000 | 21 450 |

| 6 срок перечисления | 23-30 сентября | Аванс за сентябрь | 110 000 | 14 300 |

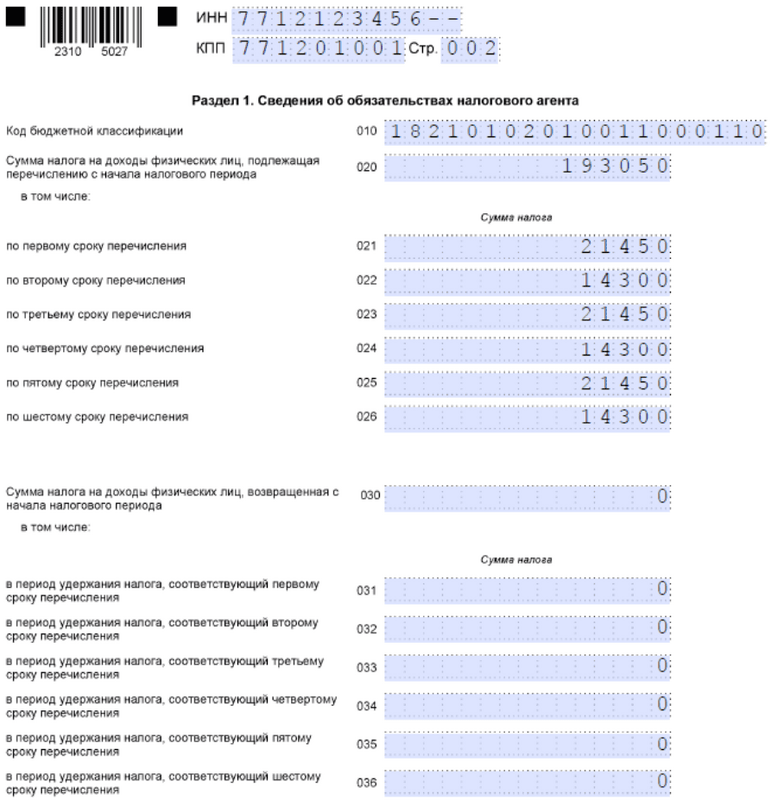

Раздел 1. Сведения об обязательствах налогового агента

Строка 010 — заполняется КБК по видам налога

| Вид дохода | Ставка НДФЛ | КБК |

|---|---|---|

| Зарплата, премии и прочие доходы, облагаемые по прогрессивной шкале | 13% | 182 1 01 02010 01 1000 110 |

| 15% | 182 1 01 02080 01 1000 110 | |

| 18% | 182 1 01 02150 01 1000 110 | |

| 20% | 182 1 01 02160 01 1000 110 | |

| 22% | 182 1 01 02170 01 1000 110 | |

| Районные коэффициенты и надбавки | 13% | 182 1 01 02210 01 1000 110 |

| 15% | 182 1 01 02230 01 1000 110 | |

| Дивиденды резидентам | 13% | 182 1 01 02130 01 1000 110 |

| 15% | 182 1 01 02140 01 1000 110 | |

| Дивиденды нерезидентам | 15% | 182 1 01 02010 01 1000 110 |

| Матвыгода по займам, призы, выигрыши | 35% | 182 1 01 02010 01 1000 110 |

Строка 020 — указывается общая сумма НДФЛ, подлежащая уплате с начала 2025 года.

Строки 021-026 — указываются суммы НДФЛ по шести срокам перечисления (см. по образцу в таблице 2).

В строках 030-036 — указываются сведения о суммах НДФЛ возвращенных в текущем периоде (с начала года и по шести последним срокам уплаты).

Образец заполнения раздела 1 формы 6-НДФЛ

Образец заполнения раздела 1 формы 6-НДФЛ

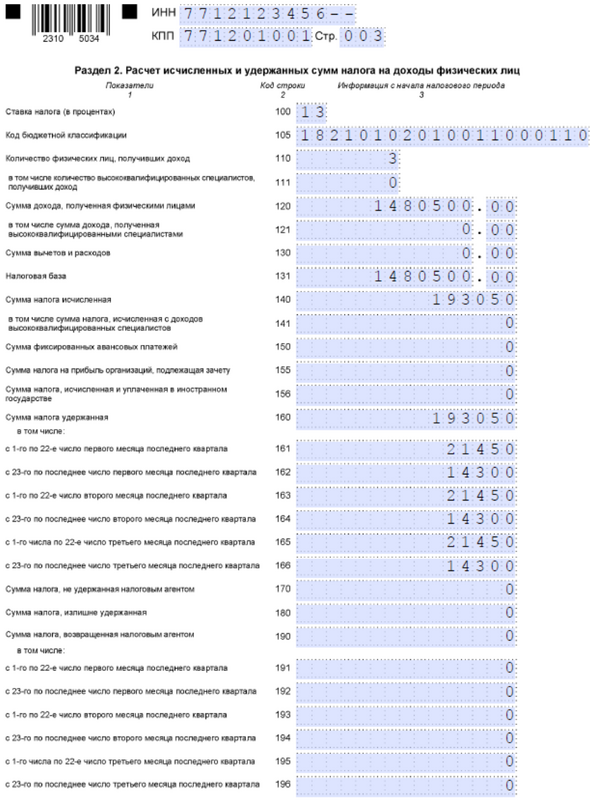

В раздел 2 включаются данные за 9 месяцев с начала года. Формируется отдельно для каждой ставки НДФЛ.

Раздел 2 «Расчёт исчисленных и удержанных сумм налога на доходы физических лиц»

В этот раздел включаются данные за 9 месяцев с начала года. Формируется отдельно для каждой ставки НДФЛ.

- Строка 100 — ставка НДФЛ в процентах;

- строка 105 — КБК по видам НДФЛ;

- строка 110 — количество физических лиц, получивших доход, в том числе по строке 111 — численность высококвалифицированных специалистов (ВКС);

- Строка 120 — сумма дохода нарастающим итогом с начала 2024 года без уменьшения на вычеты и НДФЛ, в том числе по строке 121 — в пользу ВКС;

- Строка 130 — сумма вычетов;

- Строка 131 — налоговая база (Строка 120-Строка 130);

- строка 121 — это расшифровка строки 120 по высококвалифицированным специалистам;

- Строка 140 — сумма НДФЛ исчисленная (Строка 131 × Строка 100 ÷ 100%), в том числе

- строка 141 — с доходов ВКС;

- Строка 150 — сумма фиксированных авансовых платежей (заполняется, если есть иностранные работники с патентом);

- Строка 155 — сумма налога на прибыль, подлежащая зачёту;

- Строка 156 — сумма налога, исчисленная и уплаченная в иностранном государстве;

- Строка 160 — сумма НДФЛ, удержанная нарастающим итогом с начала 2024 года;

- Строки 161-166 — суммы НДФЛ, удержанные по срокам перечисления (см.таблицу 2);

- Строка 170 — сумма, не удержанная налоговым агентом (заполняется, если был начислен доход, но НДФЛ нельзя удержать. Например, вручен подарок клиенту);

- Строка 180 — сумма излишне удержанного НДФЛ;

- Строки 190-196 — суммы НДФЛ, возвращенные налоговым агентом в текущем периоде (с начала года и по шести последним срокам уплаты).

Образец заполнения раздела 2 формы 6-НДФЛ

Образец заполнения раздела 2 формы 6-НДФЛ

При подаче квартальных деклараций 6-НДФЛ Приложение 1 (Справка о доходах и суммах налога физического лица) не заполняется.

Контрольные соотношения в 6-НДФЛ

Для того, чтобы проверить себя после заполнения формы 6-НДФЛ, рекомендуем воспользоваться контрольными соотношениями. Они доведены Письмом ФНС России от 20.12.2023 N БС-4-11/15922@ (с изм. от 05.04.2024) «О направлении КС показателей рекомендуемой формы 6-НДФЛ»

Нужно ли подавать нулевой 6-НДФЛ за 3 квартал 2025

Всё будет зависеть от сложившейся ситуации:

- Например, доходы работникам не выплачивали с начала года. Ни разу за 9 месяцев не перечисляли заработную плату, отпускные, компенсации, командировочные, больничные, и т.д.

Декларацию 6-НДФЛ с нулевыми данными подавать не нужно. Достаточно написать письмо в ИФНС в свободной форме, что в течение 2024 года доходы не выплачивались по определённой причине. Поэтому обязанность предоставлять 6-НДФЛ у ИП или организации отсутствует.

- Доходы не выплачивались только в одном из кварталов, например, в третьем.

Декларацию 6-НДФЛ за 9 месяцев подать нужно.

Ответственность и штрафы

ИФНС может наложить санкции за ошибки или за опоздание со сдачей (несдачу) декларации 6-НДФЛ в виде:

- штрафов, в том числе административных;

- временной блокировки расчётного счёта.

За ошибки в 6-НДФЛ

Если налоговая инспекция выявит расхождения в тексте или в суммах отчёта, налоговый агент будет оштрафован на 500 рублей за каждый документ, в котором они обнаружены (пункт 1 статьи 126.1 НК РФ).

Штрафа не будет, если налоговый агент самостоятельно найдёт и исправит ошибки, отправит корректирующий отчёт 6-НДФЛ до получения уведомления от ИФНС.

За несдачу 6-НДФЛ за 3 квартал

Опоздание с предоставлением декларации влечёт за собой штраф в размере 1000 рублей за каждый полный или неполный месяц просрочки (пункт 1.2 статьи 126 НК РФ). То есть опоздание даже на 1 день — это 1000 рублей штрафа.

Если прошло 20 рабочих дней после истечения срока сдачи 6-НДФЛ, а налоговики его так и не получили, они могут заблокировать расчётный счёт (п.3.2 статьи 76 НК РФ). Блокировку снимут только после сдачи отчёта, уплаты всех положенных штрафов и пеней.

И еще есть административный штраф согласно статье 15.6 КоАП РФ, на должностных лиц организации. Размер от 300 до 500 рублей.