Организации-собственники земельных участков должны уплатить аванс по земельному налогу за 2 квартал 2025 до 28 июля 2025 года. При расчётах не забудьте про платёжные реквизиты и проверьте кадастровую стоимость земельного участка.

Срок уплаты земельного налога за 2 квартал 2025

Государство законодательно установило предельные сроки уплаты земельного налога. Платёж за год — по 28 февраля следующего года, авансовые платежи ежеквартально, не позднее 28-го числа месяца, следующего за отчётным кварталом. Если он попадает на выходной или праздник, то переносится на первый рабочий день. За 2025 год определены следующие сроки перечисления налога:

| Период | Срок (последний день уплаты) |

|---|---|

| за 1 квартал 2025 года (аванс) | 28 апреля 2025 года |

| за 2 квартал 2025 года (аванс) | 28 июля 2025 года |

| за 3 квартал 2025 года (аванс) | 28 октября 2025 года |

| за 2025 год | 02 марта 2026 года |

Расчёт и уплата налога

Обязанность по расчёту земельного налога возложена на налогоплательщика. Он должен самостоятельно рассчитать налог, исходя из кадастровой стоимости объекта и налоговой ставки, действующей в регионе на землю соответствующего назначения.

Информация о кадастровой стоимости участка есть на сайте Росреестра РФ. Ставку налога, действующей на территории вашего муниципального образования можно найти в специальном сервисе ФНС РФ. Максимальный лимиты ставки в РФ установлены ст.394 НК РФ в размере:

- 0,3% от кадастровой стоимости в год — для земель сельхозназначения, ИЖС, ЛПХ, таможенных нужд, обороны и безопасности;

- 1,5% — для всех остальных категорий земель.

Налог считается по формуле:

ЗН = КСЗУ × НС,

где ЗН — земельный налог;

КСЗУ — кадастровая стоимость земельного участка на 1 января отчётного года;

НС — налоговая ставка.

Авансовый платёж за квартал равен ¼ от годового размера земельного налога, рассчитанного за год, и платится равными суммами.

Кадастровую стоимость объекта можно уточнить в Едином реестре недвижимости (ЕГРН) на сайте Росреестра. Возможна ситуация, когда стоимость земельного объекта может измениться, например, в результате исправления ошибок Росреестром, или установления рыночной стоимости по решению суда. Поэтому стоит время от времени сверяться с текущей стоимостью объекта в едином Кадастре.

По итогам года до 28 августа налоговая инспекция присылает плательщику уведомление, в котором указывает:

- кадастровый номер участка земли;

- налоговый период (год);

- ставку земельного налога в %;

- действующие льготы по налогу;

- сумму налога к уплате.

Срок отправки уведомления — 10 рабочих дней со дня составления, но не позже 6 месяцев со дня окончания срока перечисления налога за год. Его могут прислать по электронным каналам связи или направить по почте.

Налогоплательщик сравнивает полученную информацию с рассчитанной и уплаченной им суммой налога в отчётном году.

Что делать, если ИФНС прислали неверно рассчитанный земельный налог за 2 квартал 2025

В отношении 2 квартала 2025 ИФНС не пришлет возражений по поводу рассчитанного авансового платежа. Но налогоплательщик может получить в этот период уведомление за 2024 год.

Может быть три варианта развития событий по результатам сверки:

- суммы, указанные в уведомлении совпадают с размером уплаченного земельного налога. В этом случае ничего делать не нужно;

- сумма в уведомлении меньше, чем уплаченный налог. Тогда переплату можно вернуть или зачесть в счёт будущих платежей;

- сумма в уведомлении больше уплаченного налога. Если вы согласны с расчётом ИФНС, нужно доплатить сумму налога и пени. Если не согласны, нужно в течение 10 дней направить в инспекцию возражения и представить пояснения с документами подтверждения. ИФНС рассматривает возражения в течение месяца, и по итогам может пересчитать налог или оставить решение без изменений. Форма пояснений КНД 1150129 утверждена Приказом ФНС России от 28.08.2023 N ЕД-7-21/577@.

При отсутствии уведомления ИФНС по конкретному земельному участку, организация должна сама отправить заявление в инспекцию до 31 декабря следующего за отчётным года. Форма документа утверждена Приказом ФНС России № ЕД-7-21/741@ от 10.08.2022.

Как заполнить уведомление по земельному налогу

Для того, чтобы ИФНС правильно распределила налоговые обязательства, необходимо подать уведомление об исчисленных налогах. Форма утверждена Приказом ФНС России от 02.11.2022 N ЕД-7-8/1047@. Заполняется по всем налоговым платежам в составе единой формы.

Уведомление заполняется в следующем порядке:

1. Титульный лист, на нём указываются реквизитные данные налогоплательщика:

- ИНН, КПП налогоплательщика;

- нумерация страниц (001, 002…010);

- код налогового органа;

- количество страниц уведомления (2- -, 3- - и т.д.);

- ФИО руководителя или ИП, отметка о том, кто сдает уведомление (1 - налогоплательщик, 2 - представитель);

- дата и подпись.

2. Заполняется блок данных по сумме авансового платежа:

- КПП налогоплательщика (ИП данное поле не заполняют);

- ОКТМО по месту нахождения земельного участка;

- КБК в зависимости от места нахождения земельного участка;

- сумма авансового платежа по земельному налогу;

- отчётный период — 34/05;

- отчётный год — 2025.

Коды бюджетной классификации для формирования уведомления по земельному налогу для юридических лиц различаются, в зависимости от расположения объектов налогообложения в границах:

- городов федерального значения;

- городских округов;

- городских округов с внутригородским делением;

- межселенных территорий;

- сельских поселений;

- городских поселений;

- внутригородских районов.

Полный перечень КБК представлен на сайте ФНС РФ.

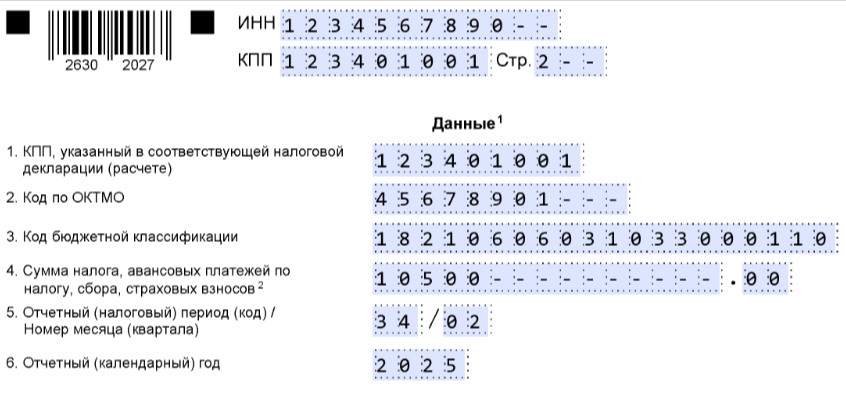

На рисунке ниже представлен образец заполнения блока данных уведомления по земельному налогу. ОКТМО - по месту нахождения земельного участка. КБК применен:

| Земельный налог с организаций, обладающих земельным участком, расположенным в границах внутригородских муниципальных образований городов федерального значения (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации) | 182 1 06 06031 03 3000 110 |

Образец уведомления по земельному налогу

Образец уведомления по земельному налогу

Платёжные реквизиты для земельного налога

При уплате земельного налога за 2 квартал 2025 года нужно учесть, что он перечисляется только в составе единого налогового платежа.

Платёжное поручение оформляется в порядке перечисления денег через ЕНП для зачисления на единый налоговый счёт.

| КБК ЕНП | 182 0 10 61201 01 0000 510 |