Поговорим о страховых взносах для ИП в 2024 году.

Единый налоговый платёж с 01.01.2023

С 1 января 2023 года введён в действие механизм единого налогового платежа (ЕНП), суть которого заключается в уплате налоговых платежей единой суммой без распределения по видам налогов.

ЕНП уплачивается на единый налоговый счёт (ЕНС) одним платежом, а налоговая списывает с него суммы для оплаты налогов, сборов, штрафов. Что это значит:

- Всем налогоплательщикам заведены Единые счета в Федеральном казначействе. От предпринимателей и организаций никаких действий не требуется, инспекторы сделали всё сами.

- Страховые взносы уплачиваются с того же счёта. Как и другие обязательства — задолженности, штрафы, сборы.

- Отдельных кодов бюджетной классификации больше не существует. Все платежи нужно отправлять по реквизитам инспекции, в которой предприниматель состоит на учёте.

- Порядок уплаты следующий: в определенный срок пользователи счёта вносят сумму, равную всем актуальным обязательствам в текущем месяце. Инспекторы распределяют средства со счёта самостоятельно, в установленной последовательности.

На нововведение повлияло слияние Фонда социального страхования и Пенсионного фондов в единую структуру — Социальный фонд России. Если раньше взносы на ОМС и ОПС платили по разным ставкам и поручениям, то с 1 января 2023 они станут одним платежом по общему тарифу 30% (15,1% — при превышении лимита базы). Для 2024 года данные тарифы также актуальны.

Какие взносы обязан делать ИП в 2024 году

Согласно статье 430 Налогового кодекса, предприниматели должны платить только за ОМС и ОПС, даже если деятельность не велась или была убыточной. Взносы на ВНиМ они уплачивают по своему желанию — это позволит им получать выплаты по больничному и декрету. Например, если женщина-ИП в 2025 году планирует уйти в отпуск по беременности и родам, для получения пособия ей необходимо зарегистрироваться в СФР и до конца 2024 года оплатить страховой взнос на ВНиМ.

Но остальные страховые взносы в 2024 году ИП платить придётся, как и раньше.

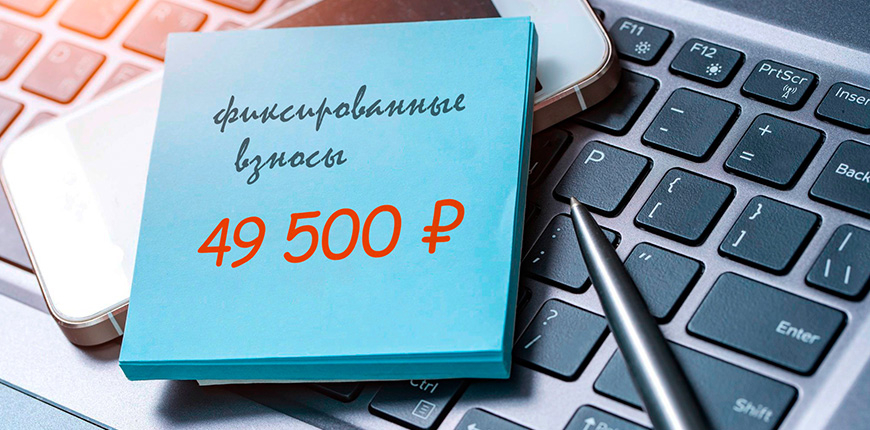

Размер фиксированных страховых взносов для ИП в 2024 году

Сумма страховых взносов для ИП в 2024 году, как и прежде, состоит из двух частей:

- фиксированной — в установленном законом размере;

- дополнительной — в размере 1% от части дохода, превышающей сумму в 300 000 рублей.

Фиксированную часть предприниматели платят вне зависимости от того, ведут ли они фактическую деятельность и есть ли у них доходы. Даже если ИП весь год работает в ноль, он будет уплачивать страховые взносы за самого себя всё то время, пока зарегистрирован в качестве предпринимателя.

Дополнительная часть на доход свыше 300 000 рублей перечисляется только на пенсионное страхование.

Фиксированные страховые взносы для ИП в 2024 году составляют 49 500 руб.

Общую сумму ИП должны уплатить за полный год. Если их предпринимательская деятельность длилась меньше, взносы пересчитывают, исходя из фактически отработанного времени с момента регистрации бизнеса.

Посчитаем на примере:

Предприниматель Васнецов А.М. заработал за год 1 200 000 рублей. Их них он должен заплатить:

- 49 500 руб. — фиксированная часть;

- (1 200 000 - 300 000) × 1% = 9 000 руб. дополнительно на ОПС.

Всего: 49 500 + 9000 = 58 500 руб.

Уточним, какие доходы нужно учитывать при уплате дополнительного процента. Отталкиваться нужно от налогового режима, на котором работает ИП:

- при УСН (Доходы) — все налогооблагаемые доходы;

- на УСН (Доходы - Расходы) и Едином сельскохозяйственном режиме — разница между доходами и расходами;

- на патентном режиме — сумма потенциального дохода, по которой и определяют стоимость патента;

- на общем режиме налогообложения — доходы с учетом вычетов.

При расчёте страховых взносов для ИП в 2024 году важно учитывать лимиты. Так, максимальная сумма взносов на ОПС в следующем году составит 277 571 руб. Взносы на медицинское страхование вместе с доходами предпринимателя не увеличиваются. Совокупно, ИП должен перечислить на страхование не больше 327 071 руб.

Сроки уплаты страховых взносов ИП за себя

Стандартные сроки уплаты страховых взносов для ИП — до 31 декабря и 1 июля следующего года.

Для уплаты страховых взносов за ИП в 2024 году нет специфического графика и ежеквартальных платежей. Установлены только дедлайны:

- фиксированную часть нужно оплатить до 9 января 2025;

- дополнительный процент на пенсионное страхование — до 1 июля 2025 года.

Оплата страховых взносов ИП авансом производится по желанию предпринимателя. Если ИП перечисляет аванс страховых взносов, и хочет, чтобы такие платежи засчитывались в счёт уменьшения налога по УСН/ПСН, он должен подать соответствующее заявление о зачёте. В нём предприниматель указывает, какую сумму инспекторы должны списать в счёт платежа.

Внести фиксированную оплату можно сразу или по частям. Многие ИП оплачивают её раньше, чтобы вычесть взносы из авансов УСН или патента — уменьшить налог можно только на фактически уплаченную сумму взносов.

Легальные способы не платить страховые взносы за себя

Если гражданин работает на упрощёнке, основном или патентом режимах, то возможности не платить страховые взносы за ИП в 2024 году нет. Это обязательное условие.

Предприниматели могут выбрать другую систему налогообложения — налог на профессиональный доход (НПД) или автоматизированный упрощённый режим (АУСН). Но важно заранее изучить ограничения и убедиться, что их деятельность подходит условиям.

Например, ограничения на режиме НПД такие:

- нельзя нанимать сотрудников, ИП работает строго в одиночку;

- самозанятые не могут перепродавать товары чужого производства;

- размер годового дохода не должен превышать 2,4 миллиона рублей.

Условия АУСН, на первый взгляд, мягче. На нём можно нанять до пяти работников и торговать, а ограничение по годовому доходу составляет 60 миллионов. ИП уплачивает только фиксированные взносы на травматизм — 2 434 руб. Однако налоговые ставки выше, чем на упрощёнке — 8% с доходов и 20% с базы «доходы минус расходы».

Однако режим новый и действует экспериментально в отдельных регионах страны (Москва и Московская область, Калужская область, Республика Татарстан) до 31 декабря 2027 года. Станет ли он доступен для всех, пока не ясно.

Перейти на АУСН в 2024 году можно в течение 30 дней со дня регистрации нового бизнеса или подав заявление до 31 декабря 2024 года для действующего бизнеса.

В то же время, статьёй 430 Налогового кодекса предусмотрены случаи, в которых предприниматель может получить временное освобождение от уплаты взносов:

- во время службы в армии;

- при мобилизации;

- в период отпуска по уходу за ребёнком до 1,5 лет (но не более 6 лет совокупно);

- во время содержания под стражей, в котором предприниматель находился безосновательно;

- в период ухода за инвалидом I группы и ребенком-инвалидом, а также пожилым родственником от 80 лет;

- в период проживания с супругом-военнообязанным в места, где нет возможности вести предпринимательскую деятельность (в сумме не более 5 лет);

- в период проживания в другой стране вместе с супругом-дипломатом, сотрудником международных организаций или консульства.

Освобождение доступно ИП на любых налоговых режимах.

Имейте в виду! Послабления не вступают в силу по умолчанию. Предприниматель должен заранее уведомить инспекцию. При этом, он действительно не должен работать в указанный период. Если органы узнают, что ИП их обманывал, кроме взносов обяжут выплатить штраф.

Кроме того, основание для освобождения нужно подтвердить документально. Например, если предприниматель ушёл в отпуск по уходу за ребенком, можно предоставить свидетельство о рождении, паспорт, документы от работодателя об отпуске и другие. Если служил в армии — военный билет.

При переезде с военнообязанным супругом в местность, не подходящую для предпринимательства, можно приложить справки из военных учреждений и комиссариатов с указанием периода пребывания. А также справку из центра занятости, в которой укажут период, когда предприниматель находился на учёте.

Кратко о сумме страховых взносов для ИП в 2024 году:

- С 1 января 2023 года бизнес перешёл на режим ЕНП. Каждому налогоплательщику заведён Единый счёт, с которого списываются средства в пользу обязательных платежей, в том числе, взносов.

- Взносы больше не переводят по отдельным платёжным документам — их перечисляют единым платежом.

- Фиксированная сумма взносов за ИП в 2024 году составляет 49 500 руб. Дополнительная — 1% от дохода свыше 300 тысяч руб.

- От взносов за себя освобожены только ИП на режимах НПД и АУСН. Остальные могут не платить их только при наличии временного освобождения.

- Не забудьте оплатить фиксированную часть страховых взносов за себя до 9 января 2025 года, дополнительную — до 1 июля 2025 года.