Все организации в РФ обязаны перечислять страховые взносы в бюджет при наличии фонда оплаты труда. При этом не важно какой налоговый режим используется. Это означает, что если в компании есть сотрудники, получающие заработную плату и числящиеся в персонифицированных сведениях о физлицах, то за них необходимо выплачивать определённые суммы. Размер и виды этих сумм, а также куда их уплачивать рассмотрим в данной статье.

Виды страховых взносов ООО

Существует несколько видов страховых взносов, обязательные для организаций, а именно:

- На общее социальное страхование (ранее было разделение по видам на ОПС, ОМС, ВНиМ)

- На страхование от несчастных случаев и профессиональных заболеваний (НС и ПЗ)

При этом важно понимать, что количество выплат зависит от типа договора, заключённого с сотрудником. Трудовой договор предусматривает уплату всех взносов, а договор ГПХ только оплату основного страхования и при необходимости — с принятием дополнительного решения о страховании от несчастных случаев по выбору сторон.

С 2017 года все страховые платежи, кроме взносов на травматизм перешли в ведение Федеральной налоговой службы (ФНС) . Страхование от несчастных случаев как и раньше курирует Социальный фонд (СФР) . Все положения по взносам в ФНС регулируются главой 34 НК РФ.

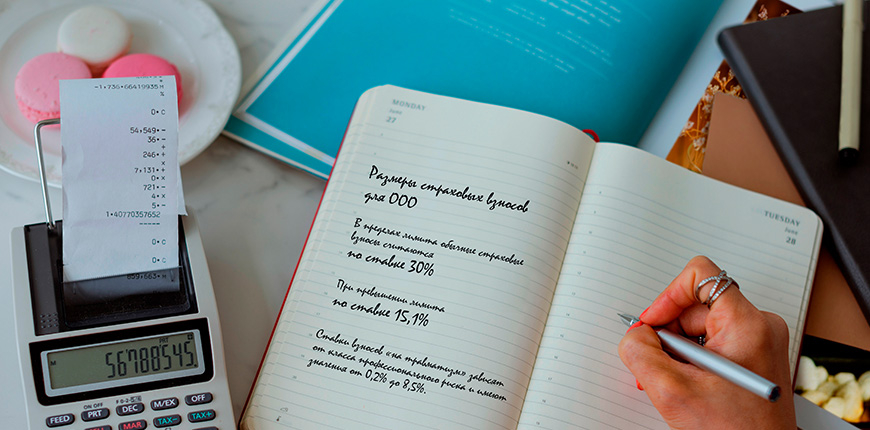

Размеры страховых взносов для ООО

Страховые взносы не являются налогами, однако рассчитываются по схожему принципу. Ставка берётся от произведённой выплаты сотруднику – базы , а полученная сумма и есть взнос. Ставки варьируются в зависимости от того, есть ли льготы у плательщика страховых взносов или нет.

В пределах лимита обычные страховые взносы считаются по ставке 30%, а при его превышении — по ставке 15,1%. Ставки взносов «на травматизм» зависят от класса профессионального риска и имеют значения от 0,2% до 8,5%.

Размер ставки взноса от травматизма можно узнать в СФР. После регистрации компании направляется информационное письмо с этими данными, главное – правильно указать вид деятельности. Кроме того, компаниям раз в год нужно подтверждать в СФР основной вид деятельности.

Теперь стоит разобраться, что можно считать базой при расчёте величины взносов. Базой выступает весь доход в пользу сотрудника без вычета НДФЛ за календарный месяц . Однако, существуют выплаты, которые не подлежат обложению страховыми взносами. К ним относятся указанные в статье 422 НК РФ и статье 20.2 закона от 24.07.1998 № 125-ФЗ , например, дивиденды, пособия и материальная помощь с определёнными ограничениями.

Таким образом, суммарные отчисления в бюджет для налогоплательщиков в 2023 году не изменятся и составят привычные минимальные 30,2% от выплат каждому работнику.

Однако этот показатель не всегда постоянен, и в первую очередь это связано с наличием предельной базы . Её размер меняется каждый год согласно правилам, прописанным в Налоговом кодексе. На 2024 год предельная база устанавливается Постановлением Правительства РФ от 10.11.2023 № 1883 и составляет:

- 2 225 000 рублей на общие страховые взносы

Если суммарные выплаты сотруднику превысят размер предельной базы, то за месяц, следующий за месяцем превышения, взнос рассчитывается по сниженной ставке. Сниженная ставка также будет браться с суммы, на которую превышена эта предельная база.

Примеры расчёта страховых взносов

Чтобы понять, как на практике определяется размер страховых отчислений, произведём расчёты. Сложность обычно состоит в том, что за разные периоды нужно использовать разные ставки, так как возможно превышение предельной базы, а также попадание в льготные категории (об этом ниже).

Для расчёта величины взноса за работника, необходимо сложить все выплаты в его пользу с начала года. Если полученная сумма не превышает предельной базы, то применяются стандартные тарифы. В противном случае – сниженные, но только после её превышения.

Например, заработная плата сотрудника составляет 100 000 рублей в месяц, и другого дохода у него нет. Видно, что сумма за целый год не превысит лимит 1 917 000 рублей, а значит используется ставка 30%. Для расчёта нужно проценты представить в виде дроби – разделить на 100.

12 х 100 000 х 0,30 = 360 000 рублей составят взносы на страхование за год или 30 000 рублей в месяц.

Если же заработная плата будет 230 000 рублей, а расчёт производится за 10 месяцев, то лимит будет превышен на 75 000 рублей (10 х 230 000 - 2 225 000). Соответственно, ставка 30% применяется только к сумме 2 225 000 рублей, а 15,1% к 75 000, и после взносы суммируются.

0,30 х 1 917 000 + 0,151 х 83 000 = 575 100 + 12 533 = 587 633 рублей составят искомые взносы за 10 месяцев

За ноябрь и декабрь ставка будет 15,1% со всей суммы дохода.

НС и ПЗ

Здесь ставка зависит от вида экономической деятельности и определяется кодом ОКВЭД-2. Для расчёта можно взять самый распространённый 1 класс профессионального риска со ставкой 0,2%. Лимита нет, а значит взнос начисляется со всей базы в обоих случаях:

0,002 х 1 200 000 = 2400 рублей за 12 месяцев при зарплате 100 000 рублей

0,002 х 2 300 000 = 4600 рублей за 10 месяцев при зарплате 230 000 рублей

Если резюмировать результаты всех примеров, то в первом случае при зарплате в 100 000 рублей в месяц работодатель перечислит в бюджет взносов на сумму 362 400 рублей за год, а во втором при зарплате 230 000 рублей в месяц – 683 425 рублей за 10 месяцев.

Льготные ставки страховых взносов

Согласно подпункту 17 пункта 1 статьи 427 НК РФ и ФЗ № 209 от 03.08.2018 предприятия, входящие в реестр малого и среднего предпринимательства (МСП) , имеют право на льготные тарифы при расчёте величины страховых взносов. Здесь важно учитывать размер МРОТ, определяемый государством на каждый год.

В 2024 году МРОТ увеличен до 19 242 рублей.

Таким образом, страхователи оплачивают взносы по льготной ставке 15% с той части дохода сотрудника, которая превышает значение минимальной оплаты труда в конкретном месяце. С части заработка, равной МРОТ, берётся стандартная ставка 30%. Деление зарплаты на части для расчёта страховых взносов в данном случае производится ежемесячно. Кроме того, здесь же нужно учитывать и предельную базу по страховым взносам в размере 2 225 000 руб.

Кроме того, той же статьёй 427 НК РФ предусмотрен перечень плательщиков, для которых установлены пониженные ставки.

Страховые взносы в пониженном размере делятся на три группы в соответствии с тарифными ставками и субъектами страхователями:

| Группы пониженных взносов | Тариф взносов | Комментарий |

|---|---|---|

Первая группа для:

|

15% | Пониженный тариф применяется к части зарплаты, превышающей МРОТ |

Вторая группа (п. 2.2 ст. 427 НК) для:

|

7,6% | Пониженный тариф применяется для выплат в пределах базы. Сверх базы тариф 0% |

Третья группа (п. 2.3 ст. 427 НК) для:

|

0% |

Пониженные тарифы для страховых взносов в 2024 году

Дополнительные тарифы

Помимо снижения тарифов, законом предусмотрены и повышенные ставки страховых взносов для работников, занятых на вредном или опасном производстве. Чтобы определить класс условий труда, работодатель может провести специальную оценку (СОУТ) . В соответствии с назначенным классом и применяются дополнительные ставки на пенсионное страхование.

| Класс условий труда | Подкласс условий труда | Тариф |

|---|---|---|

| Опасный | 4 | 8% |

| Вредный | 3,4 | 7% |

| 3,3 | 6% | |

| 3,2 | 4% | |

| 3,1 | 2% | |

| Допустимый | 2 | 0% |

| Оптимальный | 1 | 0% |

Если оценка условий труда не проводилась, то применяются дополнительные ставки на пенсионное страхование, зафиксированные в статье 428 НК РФ, а именно:

- 9% в отношении выплат в пользу лиц, указанных в пункте 1 части 1 статьи 30 ФЗ № 400-ФЗ «О страховых пенсиях»

- 6% в отношении выплат в пользу лиц, указанных в пунктах 2-18 части 1 статьи 30 ФЗ № 400-ФЗ «О страховых пенсиях»

На то, какую ставку использовать, влияют в основном возраст и стаж работника, а также вид деятельности организации , в которой он числится.

Пример расчёта

Можно взять размер заработка сотрудника из 2-го случая предыдущих примеров – 200 000 рублей. Только теперь организация будет состоять в реестре МСП, а также являться участником проекта «Сколково». Расчёт произведём за год.

Для этого сначала необходимо рассчитать базу за год. Она составит

12 х 230 000 = 2 760 000 рублей

И предельная база окажется превышена в 10-м месяце. Помимо этого нужно учитывать МРОТ и делить заработную плату на две части. Каждый месяц с первой части будет браться ставка 30% (или 15,1% при превышении лимита в 2 225 000 рублей и ставка 15% со второй части, превышающей МРОТ (поскольку компания участвует в «Сколково»).

Таким образом,

19 242 х 0,30 = 5 772,60 рублей – отчисления с первой части зарплаты и

230 000 - 19 242 = 210 758 рублей – вторая часть зарплаты

а 210 758 х 0,15 = 31 613,70 рублей – отчисления со второй.

Но это только до 11-го месяца, так как в октябре (10-й месяц) предельная база будет превышена. Соответственно, уже не нужно будет делить доход на две части (до предельной базы и после), но к первой части до МРОТ нужно применять ставку 15,1% а ко второй части — ставку 15%. Остаток за ноябрь или декабрь будет равен

19 242 х 0,151 = 2 905,54 рублей – отчисления с первой части зарплаты и

230 000 - 19 242 = 210 758 рублей – вторая часть зарплаты

а 210 758 х 0,15 = 31 613,70 рублей – отчисления со второй.

Осталось только грамотно сложить все взносы.

(5 772,60 + 31 613,70) х 10 + (2 905,54 + 31 613,70) х 2 = 442 901,48 рублей составят отчисления в бюджет за год.

Страхование от травматизма считается со всей базы, как в предыдущих примерах.

2 760 000 х 0,002 = 5 520 рублей за год.

В итоге работодатель заплатит за одного сотрудника 448 421,48 рублей за 12 месяцев при сохранении постоянной заработной платы, и если в законодательство не будет внесено изменений.

Сроки уплаты страховых взносов

Страховые взносы в ФНС нужно заплатить до 28 числа месяца после отчётного, а в СФР — не позднее 15-го числа следующего месяца. Если последний день совпадает с выходным или праздником, то окончательный срок уплаты взносов переносится на ближайший рабочий день.

Часто задаваемые вопросы

За несвоевременную уплату страховых взносов ИФНС штрафует на 20% от суммы недоимки, если нарушение непреднамеренное. При умышленном нарушении наказание увеличивается в 2 раза — до 40%.