Строка 030 отчёта 6-НДФЛ предназначена для информирования ИФНС о налоговых вычетах, предоставленных вашим сотрудникам и учтённых при расчёте налога. Это позволяет снизить базу налогообложения.

Общий порядок заполнения строк 1 раздела в 6-НДФЛ

Расчёт 6-НДФЛ за 2020 год в последний раз сдаётся по форме, утверждённой приказом ФНС России от 14.10.2015 №ММВ-7-11/450@. С отчёта за 1 квартал 2021 года будет применяться новая форма.

Раздел 1 называется «Обобщённые показатели». В него попадают данные:

- по всем налогооблагаемым доходам, которые работодатель выплатил физическим лицам с начала года;

- по всем удержанным, перечисленным, возвращённым с доходов НДФЛ с начала года.

Ставки налога варьируются в зависимости от типа дохода. Например, НДФЛ по зарплате составляет 13%, по призам, разыгранным в целях рекламы — 35%. На каждую ставку налога делается свой раздел 1.

Суммы доходов учитываются в рублях и копейках, суммы налога — только в рублях. Копейки округляем до рубля, при сумме больше 50 копеек, и отбрасываем, если их меньше 50.

Покажем, из каких строк состоит раздел 1:

| строка | информация, отражаемая в строке |

|---|---|

| 010 — ставка налога, % | ставка НДФЛ, которой облагается указанный доход; |

| 020 — сумма начисленного дохода | фактически полученный с начала года доход (п.3 статьи 226 НК РФ). Дата получения зависит от вида дохода (статья 223 НК РФ); |

| 025 — в том числе сумма начисленного дохода в виде дивидендов | отдельно выделяемая из состава строки 020 сумма дохода, полученная в качестве дивидендов; |

| 030 — сумма налоговых вычетов | суммы стандартных, социальных, имущественных, профессиональных вычетов из доходов физлиц, начисленных с начала года. Сюда также включаются суммы доходов, не подлежащие налогообложению согласно статье 217 НК РФ, если у них есть код вычета (Приказ ФНС России от 10.09.2015 №ММВ-7-11/387@); |

| 040 — сумма исчисленного налога | сумма налога, полученная по формуле (доход - налоговый вычет) х ставка налога; |

| 045 — в том числе сумма исчисленного налога на доходы в виде дивидендов | отдельно выделяемая из состава строки 040 сумма налога с дивидендных доходов; |

| 050 — сумма фиксированного авансового платежа | применяется для иностранных граждан, работающих по патенту. Ставится сумма НДФЛ, которую они уплатили с начала года по патенту ( статья 13.3 Федерального закона от 15.07.2002 №115-ФЗ). На эту сумму уменьшается налог; |

| 060 — количество физических лиц, получивших доход | общее число лиц, получивших налогооблагаемый доход у работодателя с начала года; |

| 070 — сумма удержанного налога | сумма НДФЛ, которая была удержана у физлица в день фактической выплаты дохода. Суммы строк 040 и 070 могут не совпадать; |

| 080 — сумма налога, не удержанного налоговым агентом | сумма НДФЛ, которую работодатель не смог удержать с дохода. Возникает при выплате доходов в натуральной форме (если доходов в денежной форме нет и не предвидится); |

| 090 — сумма налога, возвращённая налоговым агентом | возвращённый работодателем НДФЛ. Перечисляется при выявлении излишне удержанной в течение года суммы налога. |

Как заполнить строку 030 в отчёте 6-НДФЛ

Налоговые вычеты отражаются суммарно нарастающим итогом с начала года. В отчёте за 2020 год их необходимо показать на всех сотрудников с января по декабрь включительно. Отражать нужно суммарно все вычеты, без разбвки по кодам.

Неучтённые можно перенести в другой период, но только в пределах года. Это правило не распространяется на имущественные вычеты.

Какие налоговые вычеты указываются в строке 030

Стандартные, полагаются согласно ст. 218 НК РФ:

- В размере 3 000 руб. в месяц - лицам, пострадавшим от последствий катастрофы на Чернобыльской АЭС, граждан, выполнявших интернациональный долг в Республике Афганистан, инвалидам ВОВ, инвалидам-военнослужащим;

- В размере 500 руб. в месяц - инвалидам с детства и инвалидам I и II групп;

- Родителям, усыновителям и опекунам.

Социальные налоговые вычеты, полагаются согласно ст. 219 НК за:

- Благотворительность;

- Оплату обучения, в том числе и за ребёнка родителям и опекунам;

- Оплату медицинских услуг, в том числе и за детей.

Инвестиционные, полагаются согласно ст. 219.1 НК РФ:

- В размере положительного финансового результата от реализации ценных бумаг;

- В сумме денежных средств, внесённых на индивидуальный инвестиционный счёт;

- В сумме положительного результата, полученного по операциям, учитываемым на ИИС.

Имущественные, полагаются согласно ст. 220 НК РФ:

- При строительстве нового жилья или приобретении домов, квартир;

- На погашение процентов по кредитам на строительство или приобретение дома, квартиры;

- При продаже имущества.

Чаще всего бухгалтерам приходится сталкиваться со стандартными налоговыми вычетами, так называемыми «детскими». Руководствуемся при этом пп. 4 п. 1 и п. 2 ст. 218 НК РФ «Стандартные налоговые вычеты».

Разберём на примере самый простой случай применения налогового вычета.

За ноябрь 2020 г. бухгалтером ООО «Весна» сотруднице, имеющей троих несовершеннолетних детей, была начислена заработная плата в сумме 50 000 руб. За первого и второго ребёнка ей полагаются налоговые вычеты по 1 400,00 руб. за каждого. За третьего ребёнка - 3 000 руб.

Так будет выглядеть расчёт:

Сумма налоговых вычетов 1 400,00 х 2 + 3 000,00 = 5 800,00 руб.

База налогообложения 50 000,00 - 5 800,00 = 44 200,00 руб.

Сумма исчисленного налога 44 200,00 х 13% = 5 746,00 руб.

Обратите внимание, что без применения налоговых вычетов у сотрудницы удержали бы налог 50 000,00 х 13% = 6 500,00 руб

Заполнение строки 030 при наличии необлагаемых доходов

Доходы, перечисленные в ст. 217 Налогового Кодекса Российской Федерации не подлежат налогообложению, их не нужно показывать в форме 6-НДФЛ. Они не являются налоговыми вычетами, если для них не утверждён код вычета.

Обязательно указываются доходы, для которых установлен необлагаемый лимит согласно п.28 ст. 217 НК РФ, и для них утверждён код вычета согласно Приказу ФНС № ММВ-7-11/387@ от 10.09.2015 г.

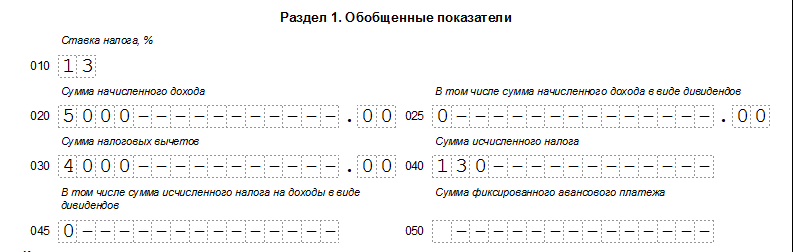

Пример и образец заполнения

Предположим, сотруднику выплачена материальная помощь в сумме 5 000 рублей. Согласно п. 28 ст.217 НК РФ не облагается налогом сумма 4 000 руб.

- В строке 020 в этом случае должна быть учтена сумма 5 000,00 руб.

- В строке 030 соответственно 4 000,00 руб.

- В строке 040 – сумма 130,00 руб.

- В строке 140 – тоже сумма 130 руб.

- В годовой форме 2-НДФЛ код дохода будет 2760, а код вычета 503.

Пример заполнения

Пример заполнения

Контрольные соотношения строки 030

Согласно Письму ФНС от 10.03.2016 г. № БС-4-11/3852@

- Значение строки 030 не должно превышать значение строки 020 «Сумма начисленного дохода».

- В формуле стр. 020 - стр. 030 / 100 х стр. 010 = стр. 040 допустимо расхождение в 1 рубль в ту или другую сторону.

- В годовом отчёте суммы значений строк 030 по всем ставкам НДФЛ должно соответствовать суммам данных справок по форме 2-НДФЛ всех сотрудников.

Часто задаваемые вопросы

Значение строки 030 не может быть больше значения строки 020, но может быть равно. В таком случае значение строки 040 будет равно 0, НДФЛ к уплате нет. Можно применить стандартный налоговый вычет в другом периоде, но обязательно в пределах одного года.

Можете только при наличии подтверждающего документа о том, что по основному месту работы положенные ему налоговые льготы сотрудник не использовал.