С 1 квартала 2021 года подавать декларацию 6-НДФЛ нужно по новой форме. Но для отчёта за 2020 год применяют старый бланк, который в отдельных случаях вызывает вопросы. Разберёмся, как заполнить строку 090 в 6-НДФЛ и какие суммы туда включать.

Общий порядок заполнения строк 1 раздела в 6-НДФЛ

Расчёт 6-НДФЛ за 2020 год в последний раз сдаётся по форме, утверждённой приказом ФНС России от 14.10.2015 №ММВ-7-11/450@. С отчёта за 1 квартал 2021 года будет применяться новая форма.

Раздел 1 называется «Обобщённые показатели». В него попадают данные:

- по всем налогооблагаемым доходам, которые работодатель выплатил физическим лицам с начала года;

- по всем удержанным, перечисленным, возвращённым с доходов НДФЛ с начала года.

Ставки налога варьируются в зависимости от типа дохода. Например, НДФЛ по зарплате составляет 13%, по призам, разыгранным в целях рекламы — 35%. На каждую ставку налога делается свой раздел 1.

Суммы доходов учитываются в рублях и копейках, суммы налога — только в рублях. Копейки округляем до рубля, при сумме больше 50 копеек, и отбрасываем, если их меньше 50.

Покажем, из каких строк состоит раздел 1:

| строка | информация, отражаемая в строке |

|---|---|

| 010 — ставка налога, % | ставка НДФЛ, которой облагается указанный доход; |

| 020 — сумма начисленного дохода | фактически полученный с начала года доход (п.3 статьи 226 НК РФ). Дата получения зависит от вида дохода (статья 223 НК РФ); |

| 025 — в том числе сумма начисленного дохода в виде дивидендов | отдельно выделяемая из состава строки 020 сумма дохода, полученная в качестве дивидендов; |

| 030 — сумма налоговых вычетов | суммы стандартных, социальных, имущественных, профессиональных вычетов из доходов физлиц, начисленных с начала года. Сюда также включаются суммы доходов, не подлежащие налогообложению согласно статье 217 НК РФ, если у них есть код вычета (Приказ ФНС России от 10.09.2015 №ММВ-7-11/387@); |

| 040 — сумма исчисленного налога | сумма налога, полученная по формуле (доход - налоговый вычет) х ставка налога; |

| 045 — в том числе сумма исчисленного налога на доходы в виде дивидендов | отдельно выделяемая из состава строки 040 сумма налога с дивидендных доходов; |

| 050 — сумма фиксированного авансового платежа | применяется для иностранных граждан, работающих по патенту. Ставится сумма НДФЛ, которую они уплатили с начала года по патенту ( статья 13.3 Федерального закона от 15.07.2002 №115-ФЗ). На эту сумму уменьшается налог; |

| 060 — количество физических лиц, получивших доход | общее число лиц, получивших налогооблагаемый доход у работодателя с начала года; |

| 070 — сумма удержанного налога | сумма НДФЛ, которая была удержана у физлица в день фактической выплаты дохода. Суммы строк 040 и 070 могут не совпадать; |

| 080 — сумма налога, не удержанного налоговым агентом | сумма НДФЛ, которую работодатель не смог удержать с дохода. Возникает при выплате доходов в натуральной форме (если доходов в денежной форме нет и не предвидится); |

| 090 — сумма налога, возвращённая налоговым агентом | возвращённый работодателем НДФЛ. Перечисляется при выявлении излишне удержанной в течение года суммы налога. |

Строка 090 в 6-НДФЛ: что туда входит

В поле «090» раздела 1 отражают информацию о размере НДФЛ, который полагается вернуть налогоплательщикам. Согласно статье 231 Налогового кодекса, такая ситуация может возникнуть в следующих случаях:

- если случайно удержали большую сумму налога, чем было необходимо;

- если произвели вычет задним числом;

- если налогоплательщик получил статус налогового резидента, и размер его налога пересчитали по более низкой ставке.

Что следует предпринять в таких случаях

Если по ошибке удержали больше, чем нужно, алгоритм следующий:

- В течение 10 рабочих дней после того, как обнаружили ошибку, нужно проинформировать об этом работника.

- Тот должен написать заявление на возврат денежных средств и указать в нём реквизиты, по которым он хотел бы получить возврат.

- Получить возврат работник должен в течение 3 месяцев после подачи заявления. Излишне удержанные средства можно взять из всех удерживаемых с сотрудников НДФЛ или из личных средств налогового агента с возмещением этих средств от ФНС позднее.

Во втором случае излишне удержанные средства необходимо засчитать в пользу налогоплательщика при дальнейших удержаниях НДФЛ отчётного периода. Если остаток сохранится до конца года, он должен лично обратиться за ним в отделение инспекции. Эту сумму в декларации не отражают вообще.

Нюансы заполнения

Чтобы избежать ошибок, нужно следовать конкретным правилам и учесть все нюансы. Что важно иметь в виду при заполнении строки «90» 6-НДФЛ:

- Сумма в ней отражается нарастающим итогом за весь отчётный период. То есть, заполняя данные за один квартал, нужно прибавить к ним суммы излишне удержанных налогов за предыдущие (согласно письмам ФНС от 18.03.2016 № БС-4-11/4538 и от 17.07.2017 № БС-4-11/13832@).

- В строку «090» не входят суммы, возврат которых следует ожидать от налоговой инспекции — только те, которые подлежат возврату конкретно налоговым агентом.

- Также поле не должно отражать никаких вычетов — они должны быть учтены в строках «040» и «070». Исключение составят только те случаи, когда работник подавал заявление на вычет, но ему его не произвели и всё равно удержали налог. В таком случае, сумма к полагающемуся возврату войдет в показатели строки «090».

- Согласно Приказу № ММВ-7-11/450@ от 14.10.2015, данные об излишне удержанных НДФЛ не следует разделять по налоговым ставкам. Если заполняются несколько экземпляров 1 раздела по разным ставкам, сумму НДФЛ в строке «90» необходимо отразить только на первой странице.

- Учитывая нарастающий итог, если перерасчёт проводился из-за ошибок в предыдущие отчётности, необходимо учесть это и подать корректировки предыдущих бланков вплоть до текущего.

Порядок заполнения строки 090 в 6-НДФЛ

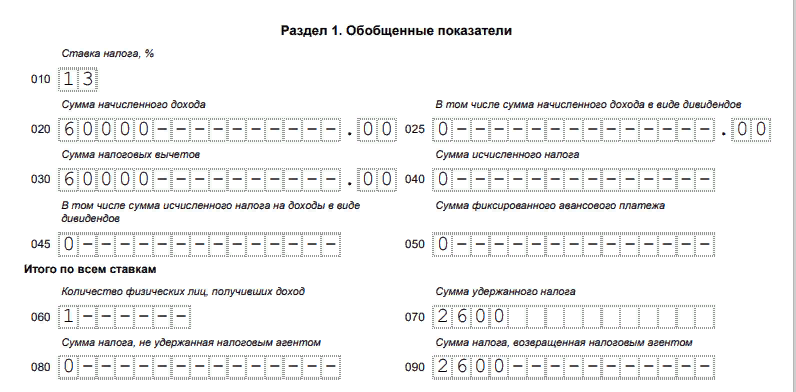

Объясним, какие суммы нужно включать в строку «090» в 6-НДФЛ, на конкретном примере.

Для конкретики будем рассматривать данные по одному сотруднику — Прокопьеву Ф.Г.

Он ежемесячно получает зарплату в размере 20 000 рублей и работает в ООО «Альянс».

В феврале он принёс заявление об имущественном вычете. В январе с его зарплаты удержали НДФЛ в размере 2 600 рублей. С февраля налог с зарплаты удерживать перестали. В том же месяце сотрудник написал заявление о возврате излишне удержанного НДФЛ, и средства ему вернули 7 марта.

Как нужно заполнить бланк в таком случае:

- 020 — начисленная заработная плата за январь-март (20 000*3) — 60 000 рублей;

- 030 — вычеты сотрудника равны доходу за квартал в связи с применением имущественного вычета — 60 000 рублей;

- 040 — исчисленный налог нарастающим итогом с начала года из-за применения вычета — 0;

- 070 — удержанный налог — 2 600;

- 090 — НДФЛ, возвращённый сотруднику — 2 600.

Пример заполнения

- Все поля в декларации нужно заполнять положительными значениями, по одному символу в поле. Отрицательных значений в документе быть не должно.

- Если нет данных для полей, предполагающих указание конкретной суммы, их нельзя пропускать. Нужно проставить 0.

- Если в заполненных строках остались поля с правой стороны, их необходимо закрыть прочерками.

- Копейки нужно указывать отдельно от рублей, или проставить «00», если число целое.

Грамотно заполненный образец должен выглядеть так:

Пример заполнения строки «090» и Раздела 1 6-НДФЛ

Пример заполнения строки «090» и Раздела 1 6-НДФЛ

Строка 090 в 6-НДФЛ - контрольные соотношения

За ошибки в декларации налоговая может наложить определённые санкции — штраф в размере 500 рублей за каждый некорректный отчёт (согласно статье 126.1 Налогового кодекса), штраф или предупреждение для должностных лиц в размере 300-500 рублей (согласно статье 15.6 Административного кодекса). Чтобы снизить налоговый стресс и избежать наказания, лучше проверить грамотность документа заранее.

Для этой цели ФНС предлагают конкретные контрольные соотношения, представленным в письме ФНС от 10.03.2016 № БС-4-11/3852. Согласно им, проверить строку «090» можно так:

- Вычислить разницу между данными в строках «070» и «090» — суммой удержанного НДФЛ и суммой, возвращённой налоговым агентом.

- Эта разница должна быть меньше КРСБ НА (НДФЛ, перечисленного в бюджет государства с начала года).

Если разница больше, налоговая заподозрит недоплату НДФЛ в налоговую инспекцию.

Также для проверки можно сравнить информацию в декларации с данными бухгалтерского учёта или налоговых регистров.