Компании на УСН, работающие по договорам строительного подряда с контрагентами на ОСНО, могут рассчитывать на компенсацию по НДС. Расскажем, как посчитать её размер, чтобы не платить налог в бюджет и не увеличивать налоговую нагрузку компании.

Возмещение НДС при УСН

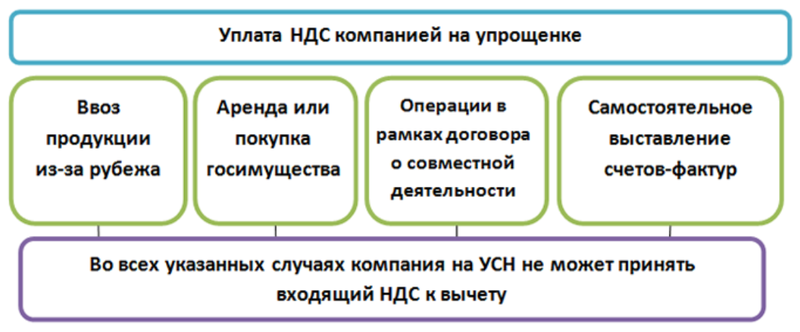

В общем случае компании на УСН освобождены от расчёта и уплаты НДС. Однако есть ситуации, при которых налогоплательщики на этом режиме налогообложения обязаны вести учёт НДС:

- если заключён договор строительного подряда с контрагентами на ОСНО. В этом случае требуется учитывать и компенсировать затраты на НДС, уплаченный в составе стоимости товарно-материальных ценностей, ГСМ, расходных инструментов;

- если в Россию ввезена иностранная продукция для торговли. В этой ситуации на сумму сделки и величину таможенных пошлин начисляется НДС, который затем по мере реализации товаров перечисляется в бюджет (п. 3 ст. 346.11 НК РФ);

- если при исполнении договора доверительного управления, простого и инвестиционного товарищества один участник на УСН, а второй на ОСНО. В данном случае компания на УСН учитывает и уплачивает НДС по всем сделкам в рамках заключённого договора (ст. 174.1 НК РФ);

- если арендуется или выкупается муниципальное имущество в собственность компании на УСН. Тогда из суммы сделки выделяется НДС и уплачивается в бюджет, а также в качестве налогового агента сдаётся декларация (п. 3 ст. 161 НК РФ);

- если покупатель просит поставщика на УСН выставить счёт-фактуру с указанием размера НДС. В этой ситуации требуется заплатить налог и сдать отчётность (п. 5 ст. 173 НК РФ).

Уплата НДС организацией

Уплата НДС организацией

Компенсировать затраты по НДС можно только в первом случае — при заключении договора строительного подряда. Тем самым имеется возможность на законных основаниях минимизировать налоговые риски и не потерять 20% от суммы договора строительного подряда.

Снизить налоги можно законным способом. Специалисты «Моё дело» подготовят пакет документов для возврата НДС, проконсультируют и помогут избежать отказа. Обратиться за консультацией

Зачем и когда рассчитывать компенсацию по НДС

Компенсация по НДС рассчитывается налогоплательщиками по УСН для того, чтобы можно было учитывать и принимать к вычету сумму налога, уплаченную ими при покупке материалов, ГСМ, расходных инструментов. Таким образом, упрощенцы могут работать с компаниями на ОСНО через заключение договора строительного подряда. Эти суммы налога являются затратами подрядчика, которые должны покрываться ценой договора (ст. 709 ГК РФ).

При неверном расчёте компенсации по НДС налоговые риски несут обе стороны. В случае ошибки заказчик на ОСНО не сможет включить уплаченный исполнителю НДС в состав налогового вычета. В то же время подрядчик на УСН будет признан налогоплательщиком, получившим неосновательное обогащение, а потому налоговая инспекция снизит сумму договора строительного подряда на размер НДС.

Чтобы ИФНС не имела претензий в плане НДС, необходимо грамотно организовать процесс сотрудничества между сторонами и верно оформить все необходимые документы. Схема взаимодействия между подрядчиком и заказчиком выглядит следующим образом:

- Определяется объём работ и составляется смета;

- Согласовываются все условия сотрудничества и заключается договор;

- Выполняются работы согласно составленной смете;

- Принимаются работы и производится окончательный расчёт.

Смета по договору строительного подряда — это первичный документ, формируемый на первоначальном этапе сотрудничества перед заключением договора на строительные и иные подрядные работы. В этом документе прописываются все этапы и порядок проведения работ с учётом затрат, которые понесёт подрядчик.

Внимание! При отсутствии сметного расчёта строительный объект не будет принят к эксплуатации.

Остальная документация по договору (счета-фактуры, КС-2, КС-3, акты и т.д.) заполняются на основании первоначально утверждённой сметы.

Затраты на компенсацию НДС при УСН

При составлении сметного расчёта нужно ориентироваться на правила из Приказа Минстроя РФ от 04.08.2020 г. № 421/пр (в ред. от 07.07.2022).

Все затраты распределяются по конкретным группам: виды работ, ресурсы, эксплуатация техники и т.д. При этом нужно учитывать, какой метод используется для расчёта сметной стоимости строительства — ресурсный, базисно-индексный или ресурсно-индексный.

При проведении строительных работ обычными затратами подрядчика являются расходы на материалы, ГСМ, ремонт оборудования силами сторонней организации. При оплате таких расходов для выполнения работ компания на УСН платит НДС, входящий в состав их цены, но в смете для заказчика на ОСНО стоимость указывается без НДС.

К примеру, подрядчик применяет УСН с объектом «доходы минус расходы». Он заключил договор строительного подряда и приобрёл материалы на 120 тыс. руб. (в т.ч. НДС 20% — 20 тыс. руб.). В таком случае в сметном расчёте в графе «Стоимость» нужно указать сумму без НДС — 100 тыс. руб., а отдельной строкой указать сумму налога (не как расходы по УСН).

Расчёт НДС — задача непростая, но её можно автоматизировать с сервисом «Моё дело». Система подскажет, какие документы нужно заполнить, правильно рассчитает НДС с разных типов сделок. Узнать больше

Если указать, что НДС — это расходы по УСН, то подрядчик не сможет учесть сумму налога в составе расходов. Если в смете указать все суммы с НДС, то подрядчик должен будет перечислить НДС в полном объеме в бюджет и сдать отчётность как налоговый агент.

Получается, что все расходы подрядчик указывает без НДС, а затем проставляет налог в итоговой графе. Изначально расходы уплачиваются им с НДС, но он не имеет права включать налог в сметный расчёт — его он отражает в налоговом учёте в составе общих расходов. Кроме того, возможны расхождения и искажения, если подрядчик на УСН вовсе исключит графу НДС из сметы. Но можно не убирать её, а заменить на графу «Затраты на компенсацию НДС при УСН».

Внимание! Если в смете указать суммы с НДС, налог придётся заплатить в бюджет. И его нельзя будет компенсировать, что приведёт к дополнительным убыткам подрядчика.

Формула для расчёта затрат на компенсацию НДС при использовании УСН

Чтобы рассчитать компенсацию по НДС при УСН, используется такая формула:

(МАТ + (ЭМ — ЗПМ) + НР * 0,9 + СП * 0,15 + ОБ) * 0,2

где:

- МАТ — стоимость материалов из сметы;

- (ЭМ — ЗПМ) — затраты на эксплуатацию машин за вычетом зарплаты машинистов;

- НР — доля накладных расходов в составе материальных затрат (норматив их включения в компенсацию НДС составляет 17,12%, а для районов Крайнего Севера — 18,2%);

- СП — сметная прибыль (норматив её включения в компенсацию НДС составляет 15%);

- ОБ — затраты на эксплуатацию машин и оборудования;

- 0,2 — ставка НДС (20%).

- 0,9 — понижающий коэффициент применяется в случае отсутствия сметных норм на строительно-монтажные работы, согласно приказу Минстроя России от 21.12.2020 г. № 812/пр. в соответствии с п.25.

Внимание! Понижающие коэффициенты для НР и СП введены специально для подрядчиков на УСН. Они используются вне зависимости от видов выполняемых работ.

При составлении сметного расчёта с 1 июля 2021 года рекомендуется использовать Методику, утверждённую Приказом Минстроя России от 21.12.2020 г. № 812/пр. В смете нужно прописать все минимально необходимые ресурсы для выполнения работ по договору строительного подряда.

Передайте расчёт НДС специалистам «Моё дело», и занимайтесь развитием бизнеса, забыв о рутине. Бухгалтеры оформят документы, получат компенсации и снизят налоги законными способами Узнать больше

Часто задаваемые вопросы

В этом случае обязанность по уплате НДС возлагается на иностранную компанию, стоящую на учёте в РФ.

Да, можете. Законодательством установлено только право для компаний, применяющих УСН, выставлять счёт-фактуру с выделением НДС, но никак не их обязанность.