Отчёт о финансовых результатах, который также называют отчётом о прибылях и убытках или формой два, предприятия подают в составе годовой бухгалтерской отчётности. Кто и когда должен его сдавать и как правильно заполнять документ, расскажем в нашей статье.

Обязанность по сдаче ОПиУ

Согласно статье 6 Федерального закона от 06.12.2011 №402-ФЗ “О бухгалтерском учёте”, все организации и учреждения, вне зависимости от видов деятельности и налогового режима, обязаны формировать и сдавать бухгалтерскую (финансовую) отчётность по итогам года. Стандартный перечень документов включает в себя бухгалтерский баланс и несколько отчётов:

- бухгалтерский баланс;

- отчёт о финансовых результатах;

- отчёт о движении капитала;

- отчёт о движении денежных средств;

- отчёт о целевом использовании средств (для НКО и благотворительных организаций);

- приложения и пояснения к бухотчётности.

Бланки вышеуказанных форм, а также инструкции по их заполнению содержатся в Приказе Минфина России от 02.07.2010 № 66н.

Отчёт о финансовых результатах в бухгалтерии — это расчёт эффективности ведения деятельности, выраженный в виде чистой прибыли (разницы между выручкой и понесёнными затратами). Расчёт ведётся по начислению, без учёта НДС и акцизов.

И если бухгалтерский баланс показывает состояние активов и пассивов предприятия на 31 декабря отчётного года, то отчёт форма 2 рассчитывается за весь год.

Ответственным за составление отчёта назначается главный бухгалтер, но подписывается он только руководителем организации.

Место и сроки подачи ОПиУ

Всю бухгалтерскую отчётность (включая ОПиУ), нужно сдавать в налоговую инспекцию по адресу регистрации предприятия. Туда же — отчитываться о финансовых результатах. И только крупнейшие налогоплательщики (с выручкой свыше 35 млрд.руб. в год) сдают отчёты в специально определённые инспекции ФНС, в которых они зарегистрированы.

Единый срок подачи финансовой отчётности для всех организаций и учреждений — до 31 марта следующего года включительно.

Формы отчёта о финансовых результатах

Разработаны две унифицированные формы ОПиУ, в зависимости от применяемой системы бухучёта и отчётности:

- стандартная — где данные представлены в развёрнутом виде;

- упрощённая, в котором показатели объединены по группам и сокращены.

Разрешается применять упрощённую систему БУ и отчётности трём категориям налогоплательщиков:

- субъектам малого и среднего предпринимательства, входящим в Единый реестр;

- некоммерческим организациям (НКО);

- предприятиям — участникам проекта «Сколково».

Для субъектов МСП (микро —, малых и средних предприятий) определены свои лимиты деятельности по выручке и количеству работников. К примеру, если у организации выручка превышает 2 млрд.руб. в год, или количество работников больше 250, она автоматически вылетает из перечня субъектов МСП. Исключения по численности работников установлены для предприятий лёгкой промышленности (до 1000 человек) и общепита (до 1500 человек).

Упрощённый БУ предполагает:

- использование сокращённого плана счетов;

- переход на кассовый метод учёта доходов и расходов;

- отсутствие необходимости переоценки активов, пассивов и создания резервов;

- отказ от применения некоторых ПБУ и ФСБУ;

- сдачу финансовой отчётности по упрощённым формам.

Есть категории налогоплательщиков, которым нельзя вести упрощённый бухучёт, даже при полном соответствии критериям. Это жилищные кооперативы, МФО, бюджетные организации, нотариальные, адвокатские конторы, и другие учреждения согласно пункту 5 статьи 6 Федерального закона №402-ФЗ.

Переход на упрощённый БУ — это право, но не обязанность налогоплательщика. Решение об использовании упрощённой системы нужно прописать в своей учётной политике.

Как в стандартном, так и в упрощённом ОПиУ должны содержаться следующие данные:

- наименование, ИНН, организационно-правовой статус, форма собственности, вид деятельности организации;

- дата составления отчёта;

- показатели деятельности за отчётный и предыдущий отчётному годы;

- итоговые результаты за отчётный и предыдущий отчётному годы.

Порядок заполнения отчёта о прибылях и убытках

- Как и в любом бланке налоговой отчётности, сначала вводятся данные о юридическом лице:

- организационно-правовая форма, форма собственности (через дробь), вид деятельности. Их нужно прописывать словами. Например, ООО/ частная, производство кровельных работ. Важно чтобы описание деятельности совпадало с кодом основного ОКВЭД, указанного в специальном поле;

- дата заполнения, ИНН, коды ОКПО, ОКВЭД, ОКОПФ, ОКФС, ОКЕИ заполняют цифровыми значениями;

- единицы измерения ОПиУ (обычно в тысячах рублей).

Далее вносятся данные в основную таблицу. Показатели должны указываться без учёта НДС и акцизов. В зависимости от формы отчёта (стандартная или упрощённая), статьи будут различаться.

Содержание отчёта о прибылях и убытках

Стандартный отчёт о финансовых результатах состоит из двух листов, упрощённый — из одного.

Рассмотрим подробнее, как рассчитываются показатели в каждой из строк в отчёте о финансовых результатах:

2110 — Выручка. Сюда включают всё, что компания заработала на своей основной деятельности. Рассчитывается как разница между оборотами по кредиту 90 и оборотами по дебету 90.3 и 90.4 (если компания уплачивает НДС и акцизы).

Если у бизнеса несколько направлений, в отчёте нужно отразить выручку по каждому отдельно, если они составляют от 5% от общего дохода.

2120 — Себестоимость продаж. В этом поле фиксируют затраты, которые компания понесла на реализацию продукции и услуг. Результатом будет дебетовый оборот по бухсчёту 90.02 в корреспонденции с сопутствующими счетами — 20, 23, 29, 40, 41, 43, 45, 46.

Если до этого в отчёте отражали выручку по нескольким направлениям, затраты по каждому также нужно учесть отдельно.

2100 — Валовая прибыль. Сюда вносят валовый финансовый результат по основному направлению. От выручки нужно отнять себестоимость.

2210 — Коммерческие расходы. Здесь фиксируют сумму издержек, понесённых на логистику, упаковку, продвижение — всё, что необходимо для реализации конечного продукта покупателям. Результат: оборот по Д/т 90.02 в корреспонденции с К/т 44.

2220 — Управленческие расходы. Это все затраты компании, понесённые на управление предприятием и не связанные непосредственно с реализацией товаров и услуг. Это оборот по Д/т 90.02 в корреспонденции с К/т 26.

2200 — Прибыль (убыток) от реализации. Здесь фиксируют общий результат, к которому бизнес пришёл за отчётный период. Считается по простой формуле: Валовая прибыль - (Коммерческие + Управленческие издержки).

2310 — Доходы от участия в других компаниях. Фиксируют дивиденды от других ООО, доли в их УК или поступления от продажи акций. Сюда вносят показатель оборота по кредиту 91.01.

2320 — Проценты к получению. Здесь отражают все выплаты по процентам, которые бизнес получает от третьих лиц. Данные об этом фиксируются на К/т 91.01.

2330 — Проценты к уплате. В этом поле фиксируют процентные выплаты компании другим лицам. В учёте они отражаются на Д/т 91.02.

2340 — Прочие доходы. Это остальные поступления, которые не учли в отчёте в предыдущих строках, не имеющие отношения к основной деятельности. Показатель рассчитывают так: Оборот по кредиту 91.01 - Доходы от участия в других ООО - Проценты к получению.

2350 — Прочие расходы. Здесь отражают все издержки, не имеющие отношения к основному направлению работы компании (кроме процентов, которые организация должна заплатить). От оборотов по Д/т 91.02 нужно отнять показатель из поля 2330.

2300 — Прибыль (убыток) до налогообложения. В этом поле показывают общий результат предприятия, включая все доходы и затраты. Из прибыли (убытков) от реализации товаров и услуг нужно отнять все прочие поступления и издержки.

2410 — Налог на прибыль. Указывают компании, применяющие общий налоговый режим. Чтобы получить этот показатель, нужно сложить значения текущего и отложенного налогов.

2411 — Текущий налог на прибыль. Тут отражают сумму налога, начисленную в соответствии с декларацией.

2412 — Отложенный налог на прибыль. Здесь фиксируют суммы отложенных активов или обязательств.

2460 — Иное. Здесь фиксируют другие поступления и затраты, которые учитываются при расчёте налога на прибыль.

2400 — Чистая прибыль (убыток). Чтобы получить значение чистой прибыли (убытка), нужно считать по формуле: Прибыль до налогообложения - Налог на прибыль +- Прочее.

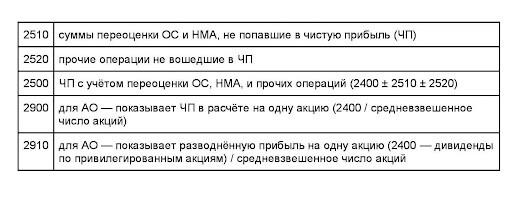

Справочная информация

Справочная информация

Для упрощённой формы о финансовых результатах справочные данные не предусмотрены.

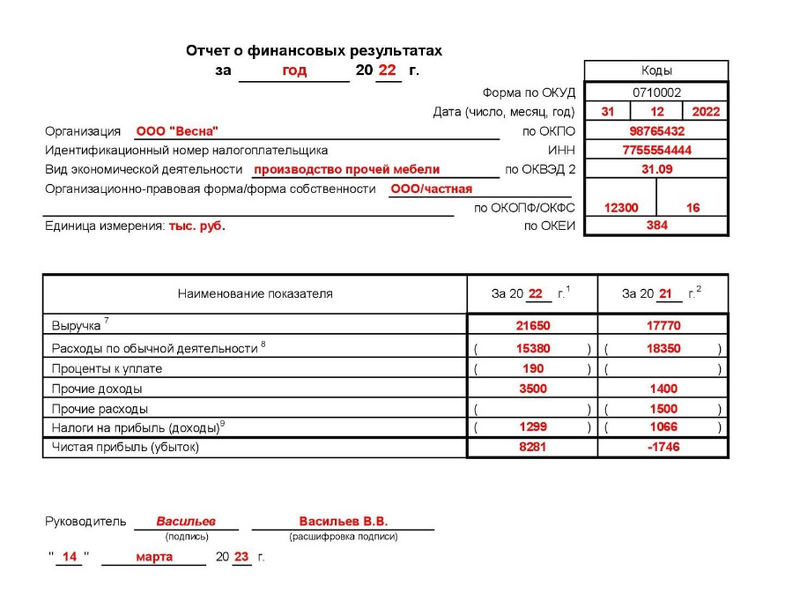

Образец заполнения упрощённого отчёта о прибылях убытках

На примере малого предприятия — ООО «Весна», выпускающего мебель, покажем как заполнить упрощённый ОПиУ за 2022 год. Исходные данные:

| Показатели | Ед.изм. | 2022 год | 2021 год |

|---|---|---|---|

| Выручка от реализации продукции | тыс.руб. | 21650 | 17770 |

| Затраты на выпуск и реализацию продукции | 15380 | 18530 | |

| Проценты по кредиту | 190 | - | |

| Дивиденды от участия в УК ООО «Зима» | 3500 | 1400 | |

| Штраф по решению суда | - | 1500 | |

| Налог УСН 6% | 1299 | 1066 |

Упрощённый бланк ОПиУ: пример заполнения

Упрощённый бланк ОПиУ: пример заполнения

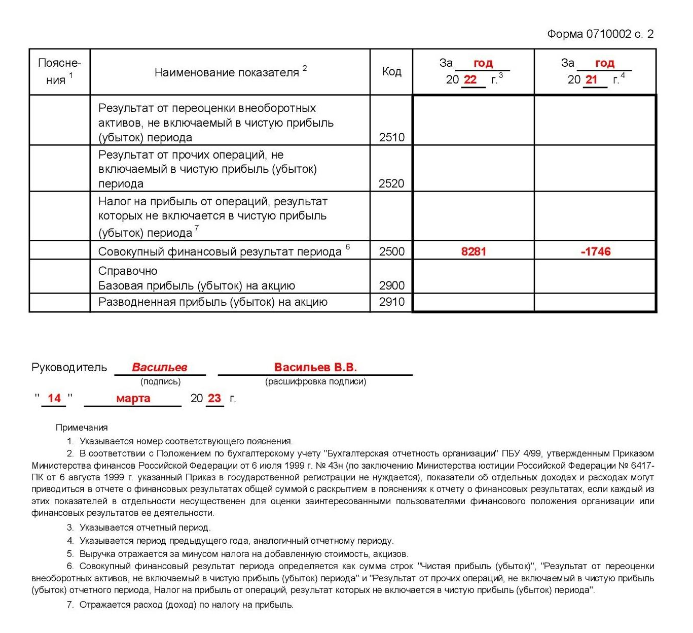

Образец заполнения стандартного отчёта о прибылях убытках

Представим, что та же организация — ООО “Весна” ведёт стандартный бухучёт согласно требованиям своих учредителей. В этом случае финансовые показатели деятельности будут более развёрнутыми:

| Показатели Показатели (тыс. руб.) | 2022 год | 2021 год |

|---|---|---|

| Выручка от реализации продукции | 21650 | 17770 |

| Себестоимость продукции | 12600 | 16120 |

| Расходы по реализации продукции | 1680 | 1250 |

| Управленческие расходы | 1100 | 980 |

| Проценты по кредиту | 190 | - |

| Дивиденды от участия в УК ООО «Зима» | 3500 | 1400 |

| Штраф по решению суда | - | 1500 |

| Налог УСН 6% | 1299 | 1066 |

Заполненный ОПиУ будет выглядеть так:

Стандартный бланк ОПиУ: расшифровка показателей на примере (2)

Стандартный бланк ОПиУ: расшифровка показателей на примере (2)

Способы отправки отчёта

Все организации, включая малые предприятия, должны сдавать бухгалтерскую (финансовую) отчётность строго в электронном виде — через оператора ЭДО, либо личный кабинет юридического лица на сайте ФНС России (пункт 5 статьи 18 Федерального закона №402-ФЗ).

Анализ отчёта о прибыли и убытках по форме 2

Отчёт о финансовых результатах демонстрирует результаты компании, к которым она пришла за отчётный период, и позволяет отследить, из каких сумм они формируются. По данным из формы 2 можно сделать вывод о рентабельности и эффективности бизнеса.

Собственники бизнеса анализируют отчёт о финансовых результатах, чтобы увидеть объективную картину финансового положения фирмы и принять правильные стратегическое решение. Результаты анализа иногда запрашивают и внешние пользователи — инвесторы, контрагенты, потенциальные партнеры.

Отчёт о финансовых результатах можно анализировать по-разному. Чаще всего используют два метода — горизонтальный и вертикальный.

Горизонтальный позволяет увидеть изменения результатов в динамике по сравнению с предшествующим периодом. Показатели сравнивают и анализируют на протяжении нескольких лет. Минимум, за 2 последних года.

За основу принимают самый ранний документ — с ним будут сравнивать показатели из других отчётов о финансовых результатах. Определяют абсолютный или относительный показатель отклонения от базовых значений.

При вертикальном методе аналитики рассчитывают удельный вес каждого отдельного показателя в общей сумме однородных сведений. По результатам можно определить изменения в структуре издержек и доходности компании.

Если по итогам периода организация получила убыток, а не прибыль, проводить вертикальный анализ нет смысла.

Подробнее о том, как и зачем анализировать отчёт о финансовых результатах, мы писали в отдельной статье.

Санкции за нарушения по сдаче ОПиУ

Если не отчитаться о финансовых результатах вовремя, можно получить штраф в размере 200 рублей за каждый документ, входящий в обязательный перечень (пункт 1 статьи 126 НК РФ). Эта санкция действует в отношении юрлиц, чья отчётность не выкладывается в ГИР БО.

ГИР БО — это государственный информационный ресурс бухгалтерской отчётности, который ведёт Федеральная налоговая служба. Туда выкладываются сведения из финансовой отчётности всех юридических лиц, кроме:

- бюджетных и религиозных организаций;

- учреждений, отчитывающихся в Банк России;

- юридических лиц, чья отчётность содержит государственную тайну;

- иных субъектов — в случаях, установленных Правительством РФ.

Получается, что сведения из бухгалтерской отчётности абсолютного большинства коммерческих предприятий должны попадать в ГИР БО. И отсутствие ОПиУ обойдётся для них более весомым штрафом — от 3 до 5 тысяч рублей.

Отдельно наказываются должностные лица компании — директор или главный бухгалтер. Для них предусмотрен административный штраф согласно статье 15.6 КоАП РФ в сумме от 300 до 500 рублей.

В то же время, налоговая инспекция не имеет право блокировать расчётные счета организации за нарушения при сдаче бухгалтерской отчётности.