Авансовый платёж по УСН за 1 квартал 2025 года нужно заплатить до 28 апреля 2025 года включительно. Это общий срок для ИП и юридических лиц. На УСН налогоплательщики в течение года перечисляют авансовые платежи, затем по итогам года уплачивают оставшуюся часть налога. Расскажем об этом подробнее и приведём примеры.

УСН за 1 квартал 2025

Вносить авансовые платежи нужно за 1 квартал, полугодие и 9 месяцев до 28 числа месяца, идущего за каждым кварталом.

Годовой налог платят уже в следующем календарном году: организации — до 28 марта, ИП — до 28 апреля.

Когда крайний срок уплаты выпадает на выходной, то делается перенос на ближайший рабочий день. В 2025 году 28 апреля выпадает на понедельник, поэтому срок не переносится.

Рассчитывают размер платежей в зависимости от объекта УСН — 6% или 15%.

Начиная с аванса за полугодие, сумма налога рассчитывается нарастающим итогом с учётом уже выполненных платежей.

Пример расчёта. Организация «ГлавПример» работает на УСН «доходы» и платит налог по ставке 6%.

| Доходы | |

|---|---|

| В первом квартале — 1 млн ₽ | Во втором — 1,5 млн ₽ |

| В третьем — 2 млн ₽ | В четвёртом — 2,5 млн ₽ |

Авансовые платежи и итоговый будут рассчитаны так:

- Первый квартал: 1 млн ₽ х 6% = 60 000 ₽.

- Полугодие: (1 млн ₽ + 1,5 млн ₽) х 6% – 60 000 ₽ = 90 000 ₽.

- 9 месяцев: (1 млн ₽ + 1,5 млн ₽ + 2 млн ₽) х 6% – 60 000 ₽ – 90 000 ₽ = 120 000 ₽.

- Итоговый платёж: (1 млн ₽ + 1,5 млн ₽ + 2 млн ₽ + 2,5 млн ₽) х 6% – 60 000 ₽ – 90 000 ₽ – 120 000 ₽ = 150 000 ₽.

Когда на УСН «доходы» есть сотрудники, то налог можно уменьшить на уплаченные страховые взносы, но максимум на 50%. ИП с сотрудниками страховые взносы за себя может вычесть заранее, не дожидаясь их фактической уплаты.

Если у ИП нет сотрудников, то можно полностью уменьшить налог на страховые взносы за себя, также не дожидаясь их фактической уплаты.

На УСН (15%) доходы и расходы учитывают кассовым методом. То есть, доходы должны быть фактически получены, а расходы уплачены.

Не упустите важные даты: сервис «Моё дело» сам рассчитает сумму налога по УСН, подготовит платёж и вовремя напомнит об уплате. Попробовать бесплатно

Если по итогам квартала ИП или организацией зафиксирован убыток, то перечислять аванс УСН не нужно. Но когда был зафиксирован убыток по итогам всего года, то нужно уплатить минимальный налог в размере 1% от фактического дохода. Минимальный налог платят только упрощенцы на объекте «Доходы минус расходы».

При расчёте авансов нельзя учитывать убытки прошлых лет. Их включают в расчёт налога только по итогам календарного года.

Когда платить авансовые платежи налога по УСН

В 2025 году платить авансы по УСН нужно не позднее:

| 1 квартал | Полугодие | 9 месяцев |

|---|---|---|

| 28 апреля | 28 июля | 28 октября |

По итогам 2025 года сроки уплаты УСН не позднее:

| ИП | Организации |

|---|---|

| 28 апреля 2026 г. | 30 марта 2026 г. |

Перед уплатой налога необходимо подать уведомление по форме, утвержденной Приказом ФНС России от 02.11.2022 N ЕД-7-8/1047@. Подавать уведомления нужно до 25 числа месяца уплаты. Например, при перечислении аванса УСН за 1 квартал 2025 года уведомление подают не позднее 25 апреля, а платёж перечисляют до 28 апреля.

Уплачивать налог нужно через единый налоговый платёж (КБК — 182 0 10 61201 01 0000 510). Таким же образом предприниматели и организации уплачивают штрафы и пени.

Нет требования подавать нулевое уведомление. Но когда аванс за текущий период меньше предыдущего, то в уведомлении указывается отрицательное значение.

В уведомлении необходимо указать такие суммы:

- За первый квартал: 50 000 ₽.

- Полугодие: 250 000 ₽.

- Девять месяцев: – 200 000 ₽ (100 000 ₽ – 300 000 ₽).

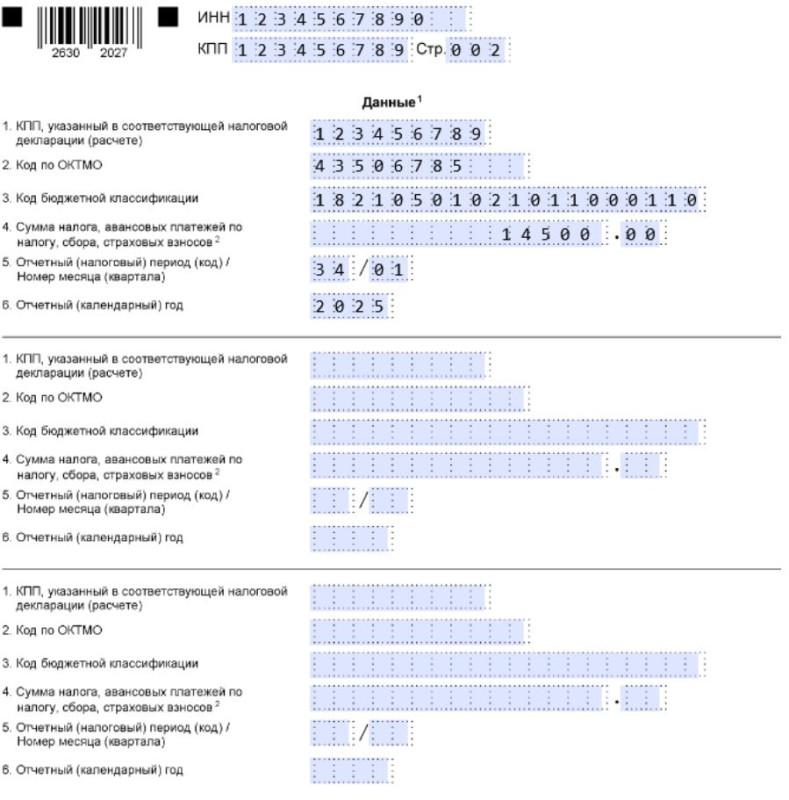

Как заполнить уведомление по УСН за 1 квартал 2025

Форма уведомления — Приложение 1 к Приказу ФНС России от 02.11.2022 № ЕД-7-8/1047@.

На титульном листе заполняются следующие данные:

- ИНН — 10 знаков для организаций и 12 знаков для ИП;

- КПП — 10 знаков для организаций;

- Нумерация страниц сквозная — 001, 002…010;

- Код налогового органа по месту регистрации организации или месту жительства ИП;

- кКоличество страниц уведомления;

- ФИО руководителя организации или ИП;

- Подпись и дата уведомления.

На второй странице указываются данные по налогу:

- КПП;

- ОКТМО;

- КБК

В уведомлении нужно указать КБК для УСН:

| «Доходы» | 182 1 05 01011 01 1000 110 |

|---|---|

| «Доходы минус расходы» | 182 1 05 01021 01 1000 110 |

Указанные КБК подходят как для авансовых платежей, так и для годового.

- сумма авансового платежа,

- код отчётного периода (за I квартал это 34/01),

- отчётный год (2025).

Образец заполнения уведомления об исчисленных налогах для УСН “Доходы минус расходы” за I квартал 2025

Образец заполнения уведомления об исчисленных налогах для УСН “Доходы минус расходы” за I квартал 2025

Ведите налоги без лишней суеты: «Моё дело» автоматически отслеживает платежи, рассчитывает налог и сообщает, когда и сколько нужно оплатить. Узнать больше

Штрафы за несвоевременную уплату налога по УСН за 1 квартал 2025

Налогоплательщика ждёт административная ответственность (штраф) и правовосстановительная ответственность (пеня) при нарушении сроков уплаты авансовых платежей и итогового. Вид ответственности зависит от того, какой именно платёж не был уплачен — авансовый или годовой.

Неуплата авансовых платежей

За неуплату аванса штраф не предусмотрен. Но на едином налоговом счёте будут начисляться пени на отрицательное сальдо — с первого дня его появления до дня, пока сальдо не будет закрыто. При УСН оно может образоваться, когда налогоплательщик подаст уведомление о рассчитанном авансовом платеже (это обязательно), а деньги не перечислит на ЕНС.

Напомним, что с 2023 года пени начисляются не по конкретному налогу, а на отрицательное сальдо ЕНС.

Расчёт пени:

-

Для ИП — 1/300 ставки рефинансирования х отрицательное сальдо х количество дней просрочки.

-

Для организаций:

- 1/300 ставки рефинансирования х отрицательное сальдо (для просрочки до 30 дней включительно) × количество дней просрочки;

- 1/150 ставки рефинансирования х отрицательное сальдо (с 31-го дня) × количество дней просрочки.

- 1/300 ставки рефинансирования х отрицательное сальдо (с 91-го дня) × количество дней просрочки.

Ставка рефинансирования равна ключевой ставке ЦБ РФ.

Компания забыла это сразу сделать и перевела только 1 июня 2025. По остальным платежам просрочки не было. Ключевая ставка ЦБ РФ — 21% (актуальную ставку можно узнать на сайте ЦБ РФ).

Расчёт пени:

За период с 29 апреля по 31 мая (день оплаты в расчёт не включается) (33 дня): 1/300 × 21% × 60 000 ₽ × 33 дня= 1386₽.

Размер пени к уплате равен 1386₽.

По другим обязательным платежам просрочки не было. Ключевая ставка ЦБ РФ — 21%.

Расчёт пени:

- За период с 29 апреля по 28 мая (30 дней): 1/300 × 21% × 60 000 ₽ х 30 дней = 1260 ₽.

- За период со 29 мая по 27 июля (60 дней): 1/150 × 21% × 60 000 ₽ × 60 дней = 5040 ₽.

- За период с 28 июля по 30 сентября (65 дней): 1/300 × 21% × 60 000 ₽ × 65 дней = 2730 ₽.

1260 ₽ + 5040 ₽ + 2730 ₽ = 9030 ₽.

Чтобы пени не начислялись, важно ежеквартально вносить авансы по УСН, а не откладывать всё на итоговый платёж.

Неуплата годового платежа

Если компания или ИП частично или полностью не заплатит годовой платёж из-за занижения налоговой базы или неправильного расчёта налога, то их оштрафуют на 20% от неуплаченной суммы. Кроме того, за несвоевременное внесение годового налога на ЕНС также будет начислена пеня.

Итоги

Предпринимателям и организациям важно регулярно вносить авансовые платежи по УСН в течение календарного года.

Срок уплаты аванса УСН за 1 квартал 2025 — не позднее 28 апреля.

Чтобы не пропустить сроки уплаты налога, воспользуйтесь налоговым календарём сервиса «Моё дело». Его можно настроить персонально для каждого бизнеса. Календарь всегда актуализируется с учётом изменений законодательства и переноса платёжных и отчётных сроков.