Вычет по патенту

Заполнение уведомления

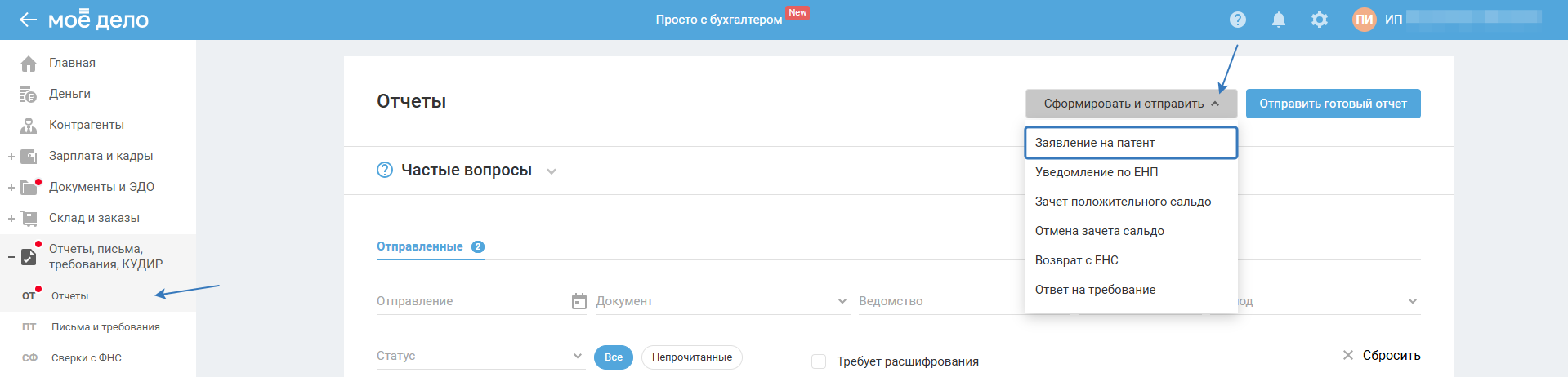

Для того чтобы сформировать уведомление на вычет по патенту, перейдите в раздел «Отчёты, письма, требования — Отчёты», нажмите на кнопку «Сформировать и отправить» и выберите «Вычет по патенту»:

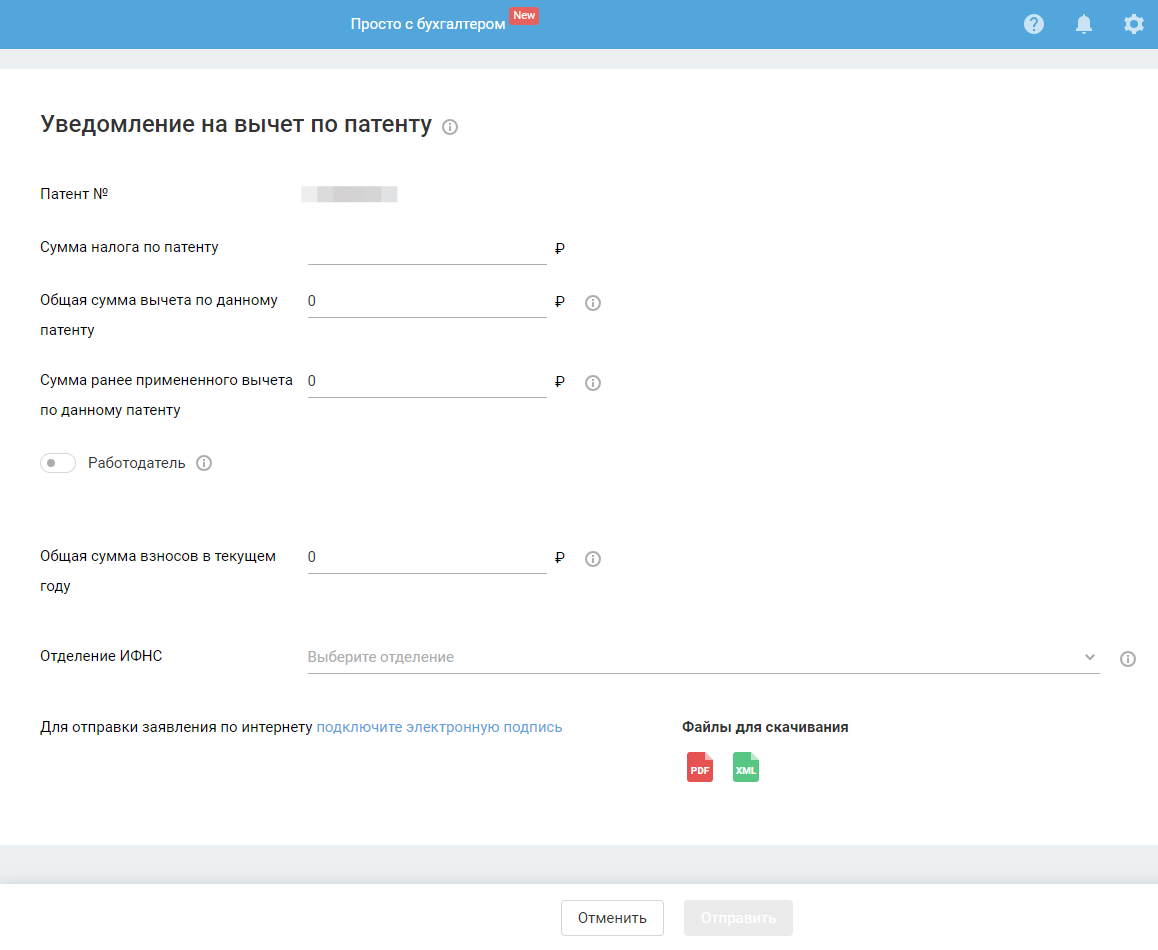

Далее заполните следующие поля:

1) Патент № — выберите патент, по которому вы хотите сформировать вычет. Обратите внимание, если вы уже подавали уведомление на вычет в текущем году, то укажите все патенты, даже если по ним сумма вычета в данном уведомление будет равна 0.

2) Сумма налога по патенту — будет заполнена автоматически, на основе выбранного патента.

3) Общая сумма вычета — укажите сумму, на которую вы хотите уменьшить патент. Если по этому патенту не планируете подавать уведомление, но ранее это делали, то укажите в данном поле сумму 0.

4) Сумма ранее применённого вычета — если вы уже подавали уведомление на вычет по данному патенту, то укажите сумму, которая была указана в предыдущем уведомлении. Если ранее не подавали уведомление, то укажите сумму 0.

5) Работодатель — включите данную настройку, если у вас есть наёмные сотрудники, которые работают по данному патенту.

Заполните данные поля по всем патентам, по которым вы хотите применить вычет или уже применили вычет в этом году. Для этого нажмите на кнопку «+ патент» и заполните данные по следующему патенту.

Далее укажите общую информацию для всех патентов:

6) Общая сумма взносов, уплаченная в этом году — укажите сумму взносов, которые были уплачены в текущем году.

7) Отделение ИФНС — укажите отделение ИФНС, в которое вы отправляете уведомление, можно указывать любую налоговую, в которой вы состоите на учёте как плательщик ПСН.

Ограничения при заполнении уведомления

Обратите внимание на следующие ограничения при заполнения уведомления на вычет по патенту:

Общая сумма вычета + сумма ранее применённого вычета не может быть больше суммы налога по патенту, если выключена настройка работодатель. Если у вас есть наёмные сотрудники, то общая сумма вычета + сумма ранее применённого вычета не может быть больше, чем сумма налога по патенту / 2 т.к. работодатели могут сокращать патент только на 50% от его суммы.

Общая сумма вычета + сумма ранее применённого вычета по всем патентам не может быть больше, чем общая сумма взносов, уплаченная в этом году.

На какие взносы можно уменьшать патент

Фиксированные взносы за ИП:

-

за период 2022 год и ранее, если они были уплачены в отчётном году, но не более 3 лет с момента их начисления и не больше суммы начисления. Взносы учитываются в том периоде, когда были оплачены;

-

за период 2023 год и далее не более начисленной суммы за год, в том году, когда они должны быть уплачены. Т.е. взносы за 2023 год учитываются в 2023 году без переноса на 2024 и далее.

Дополнительный взнос за ИП:

-

за период 2022 и ранее, если они были уплачены в отчётном году, но не более 3 лет с момента их начисления и не больше суммы начисления. Взносы учитываются в том периоде, когда были оплачены;

-

за период 2023 год:

-

Если были уплачены в 2023 году, то взносы учитываются в 2023 году, но не больше суммы начисления.

-

Если не были уплачены в 2023, то взнос учитывается в 2024 году, но не больше суммы начисления.

-

Если часть взносов была уплачена в 2023,а часть в 2024 году, то взносы уплаченные в 2023 году учитываются в 2023 году, а остаток взносов переносится на 2024 по правилу (начисленная сумма дополнительного взноса) - (сумма взноса учтенная в 2023 году).

-

за период 2024 год и далее взносы учитываются в том году, когда они должны быть уплачены. Т.е. дополнительный взнос за 2024 год учитывается в 2025 году, т.к. его необходимо оплатить до 01.07.2025.

Взносы за сотрудников:

- учитываются по дате оплаты на ту сумму, которая была оплачена, но не больше суммы начисления. Т.е. если взносы за декабрь 2023 года были оплачены в 2023 году, то учитывайте их для уменьшения патента за 2023 год, если были оплачены в 2024 году, то учитывайте их в 2024 году.

Учёт взносов при совмещении СНО

Если вы совмещаете УСН и ПСН или ОСНО и ПСН, то обратите внимание, что взносы можно учитывать только в одной системе налогообложения. Т.е. взносы, которые были учтены при расчёте аванса/налога по УСН, нельзя учитывать для уменьшения суммы патента.