Прочий платеж

Тип платежа «Прочее поступление» предлагается использовать для отражения в сервисе нетиповых операций. Например, в сервисе на настоящий момент нет такого типа операций как «Получение процентов по выданному займу». Для целей такого платежа можно использовать тип платежа «Прочее».

Прочее поступление от контрагента в рублях

При получении оплаты, в зависимости от способа поступления денег, в разделе «Деньги» оформляются:

- входящее платёжное поручение с типом «Прочее» (при безналичном поступлении денежных средств);

- приходный кассовый ордер с типом «Прочий платеж» (при поступлении наличных денежных средств).

Входящее платёжное поручение с типом «Прочее»

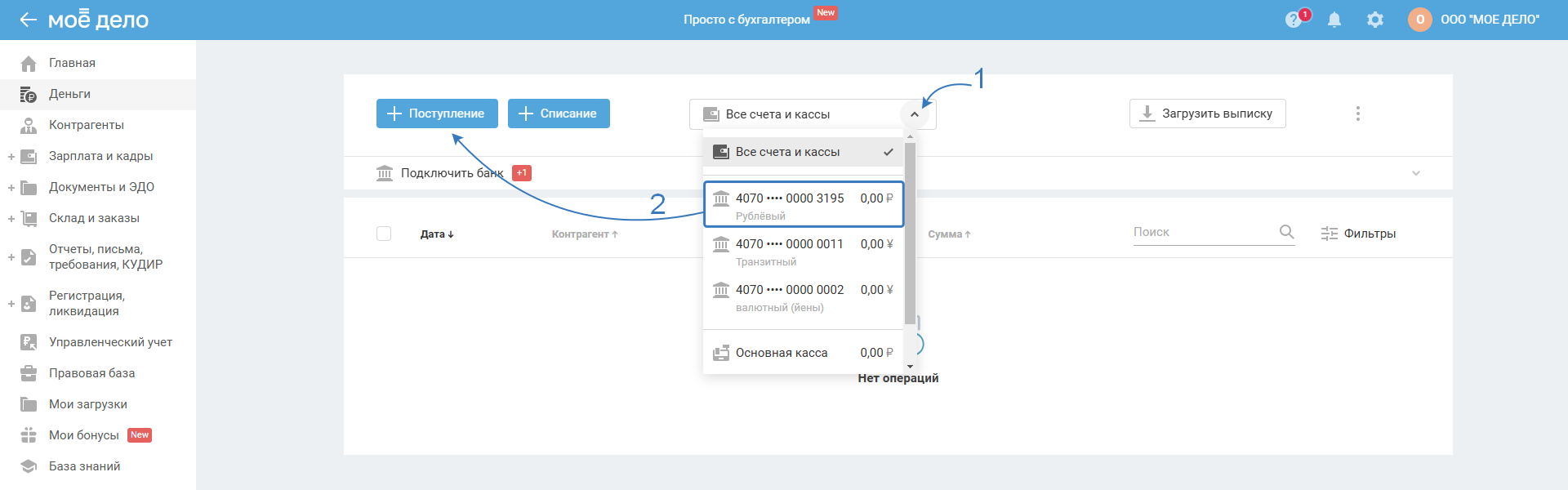

В разделе «Деньги» выберите р/сч и нажмите «Поступление»:

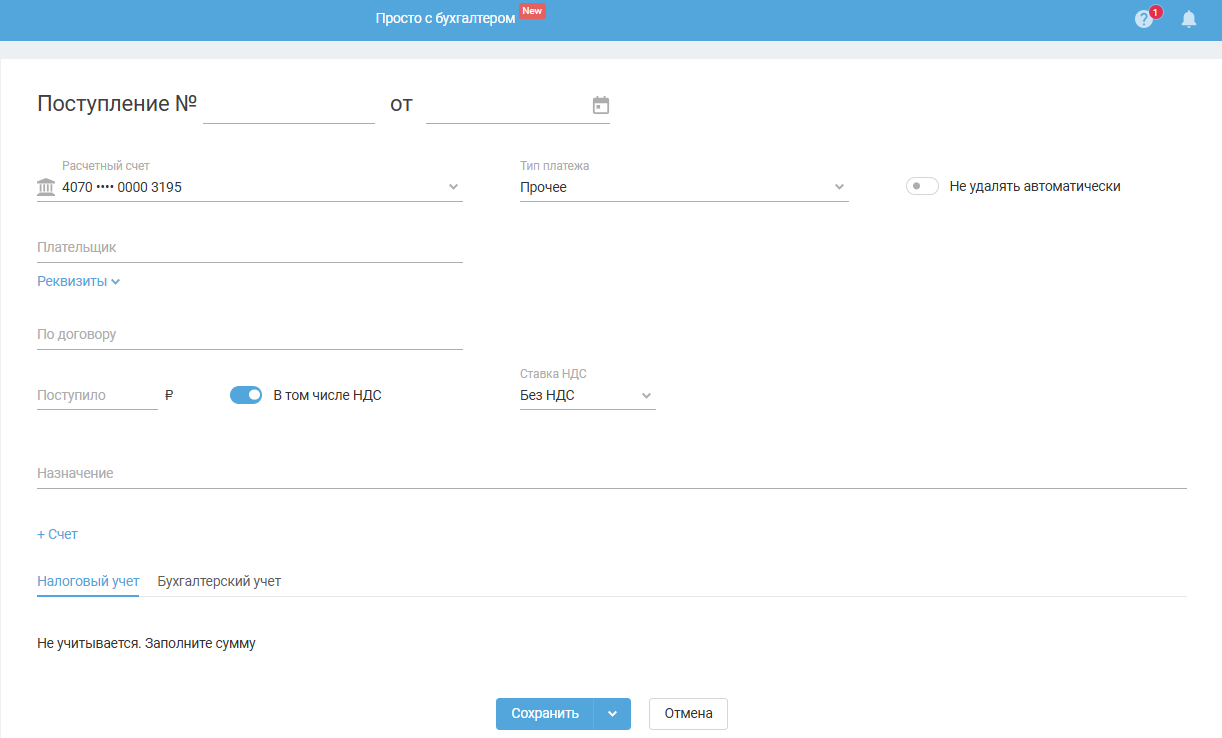

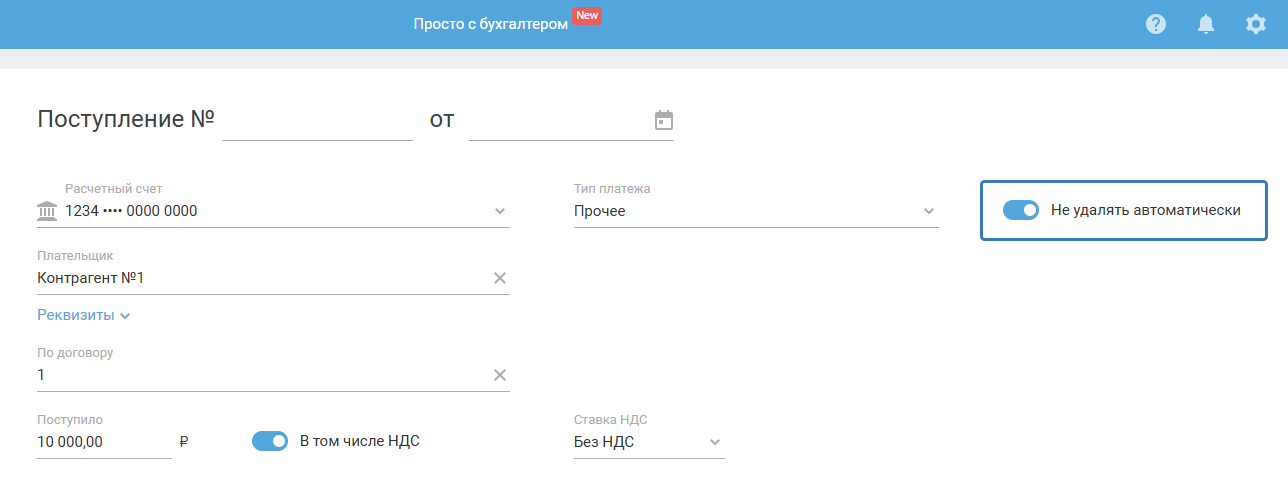

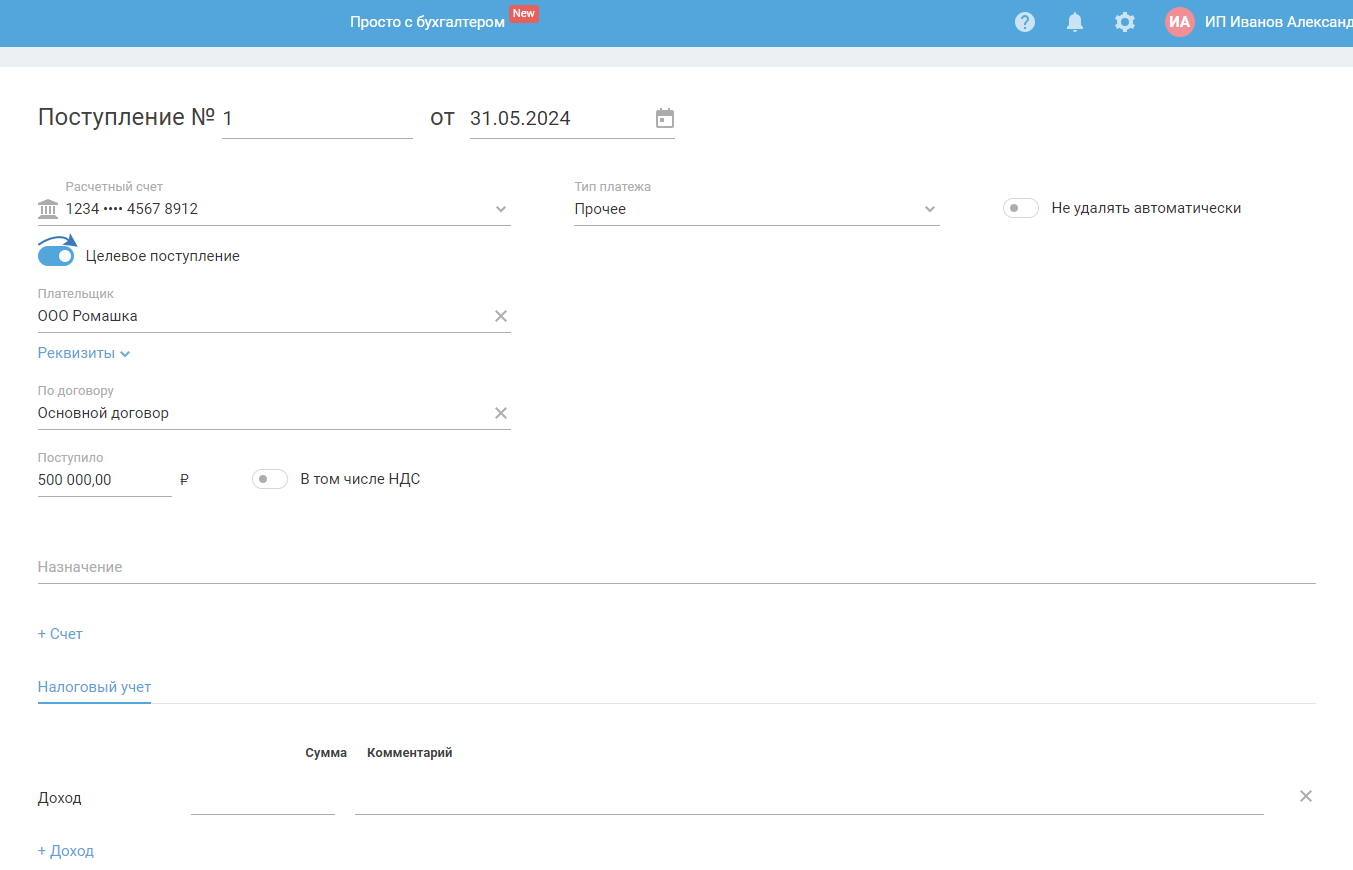

На появившейся странице входящего платёжного поручения необходимо заполнить следующие поля:

– Номер и дата документа. Указываются дата и номер платёжного поручения. Номер проставится автоматически в соответствии с хронологическим порядком нумерации документов данного типа. Дата документа по умолчанию проставится текущим днём. При желании дату и номер документа можно изменить.

– Тип платежа. Выберите «Прочее».

– Очерёдность платежа. По умолчанию установлена всегда пятая очерёдность платежа. В случае необходимости ее можно изменить. Расшифровку кодов очерёдности платежа можно получить, раскрыв выпадающий список в данном поле.

– Плательщик. Нужно выбрать контрагента, который перечислил денежные средства. Если его нет в списке, нового контрагента можно завести тут же, кликнув в выпадающем списке «+ Контрагент».

– По договору. В данном поле по умолчанию всегда стоит значение «Основной договор». Однако в целях отслеживания информации по договорам (например, задолженности) целесообразно выбрать в данном поле номер и дату конкретного договора с покупателем. Новые договоры создаются в одноименном разделе «Договоры».

– Поступило. Сумма, которая была получена от плательщика.

– В том числе НДС. Если в составе суммы перечисляется в т.ч. НДС, необходимо указать это в соответствующем поле.

Важно для УСН. В соответствии с налоговой реформой с 2025 г. ООО и ИП, применяющие УСН, являются плательщиками НДС. Подробнее.

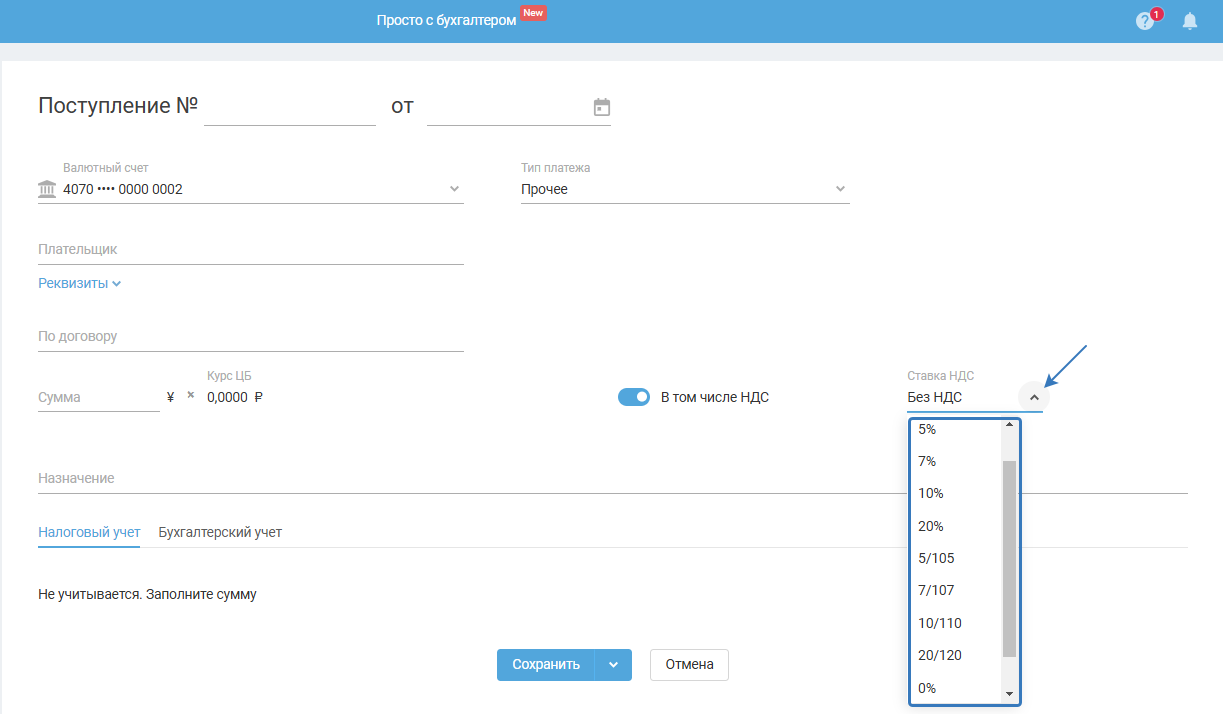

Поэтому в сервисе с 1 января 2025 г. переключатель «В том числе НДС» включен по умолчанию для всех компаний вне зависимости от применяемой СНО (искл. Патент).

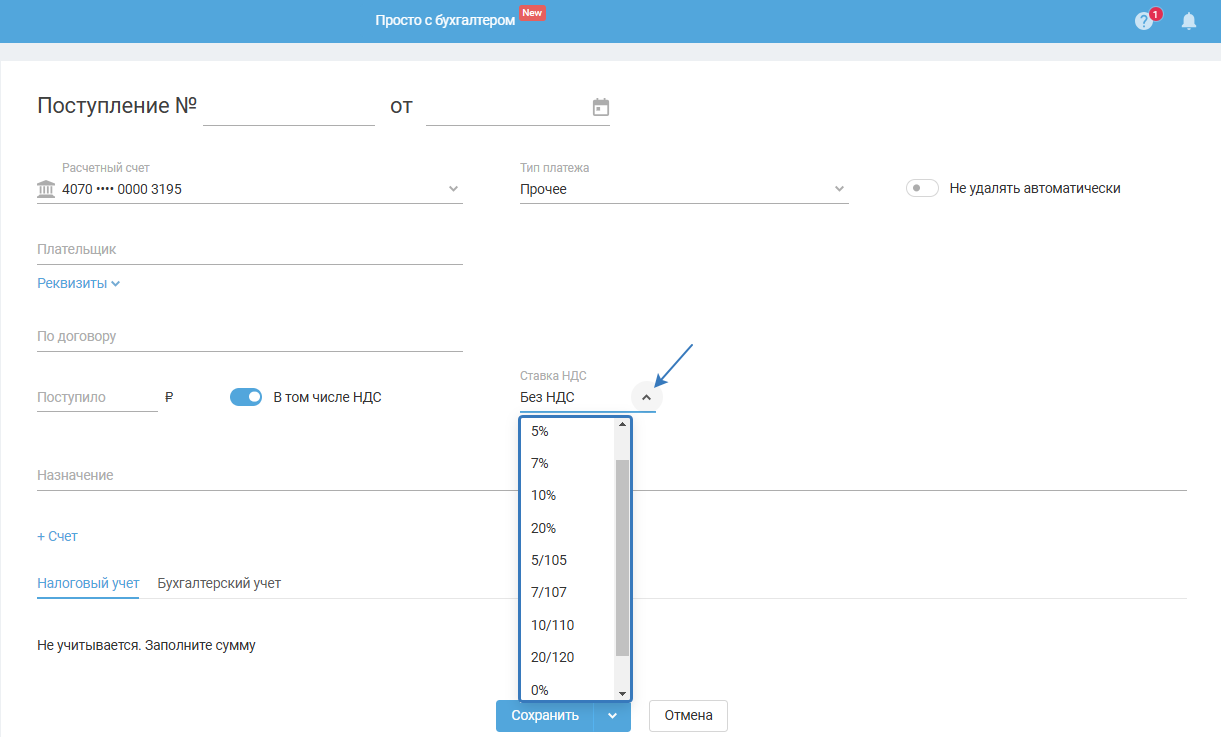

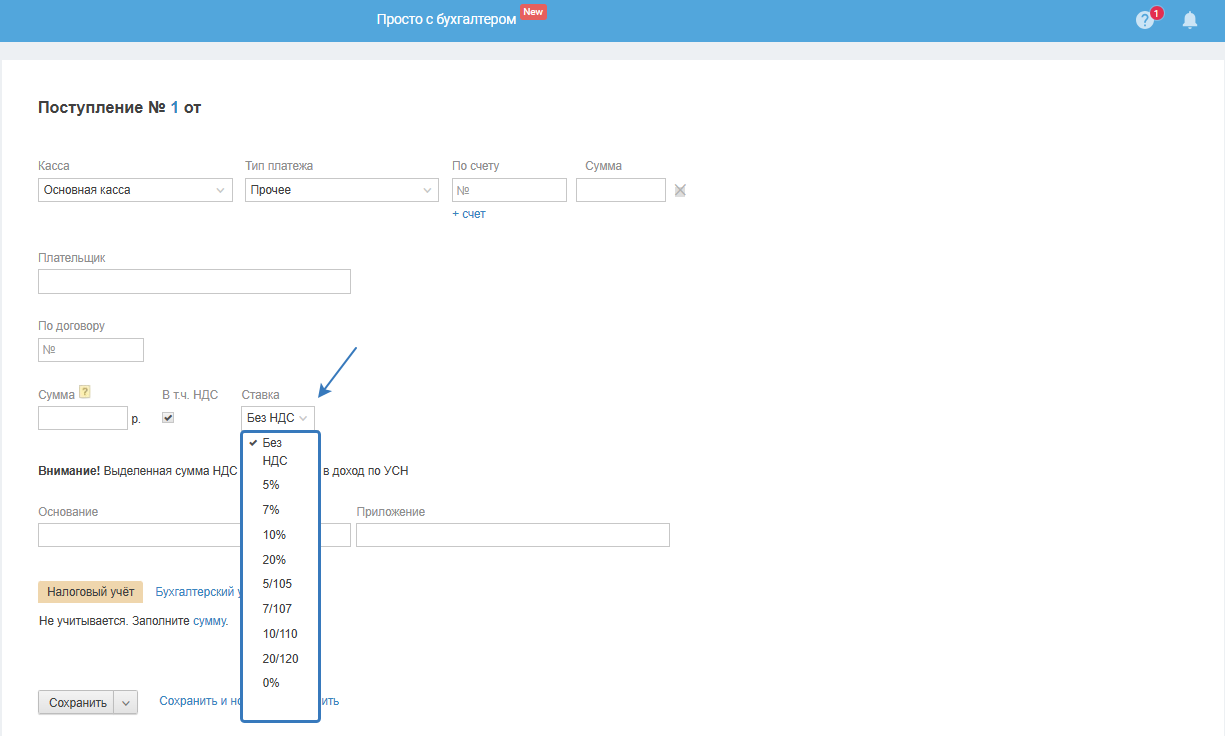

– Ставка НДС. Какую ставку НДС выбрать вашему бизнесу

– «Назначение». Следует указать информацию по платежу, указанную в платёжном поручении контрагента. Например, «Оплата процентов по договору №ХХ от ХХ.ХХ.ХХХХ г.».

– Поле «+ Счёт» Используется для привязки ранее выставленных счетов, по которым получены средства (при условии, что такие счета уже заведены в сервисе). В случае отсутствия таких счетов данное поле не заполняется.

Обратите внимание!

Если у вас включена интеграция с банком, то обязательно включите настройку «Не удалять автоматически» для операций по расчётному счёту. Она необходима, чтобы автосверка баланса по расчётному счёту не удалила данную операции из вашего личного кабинета.

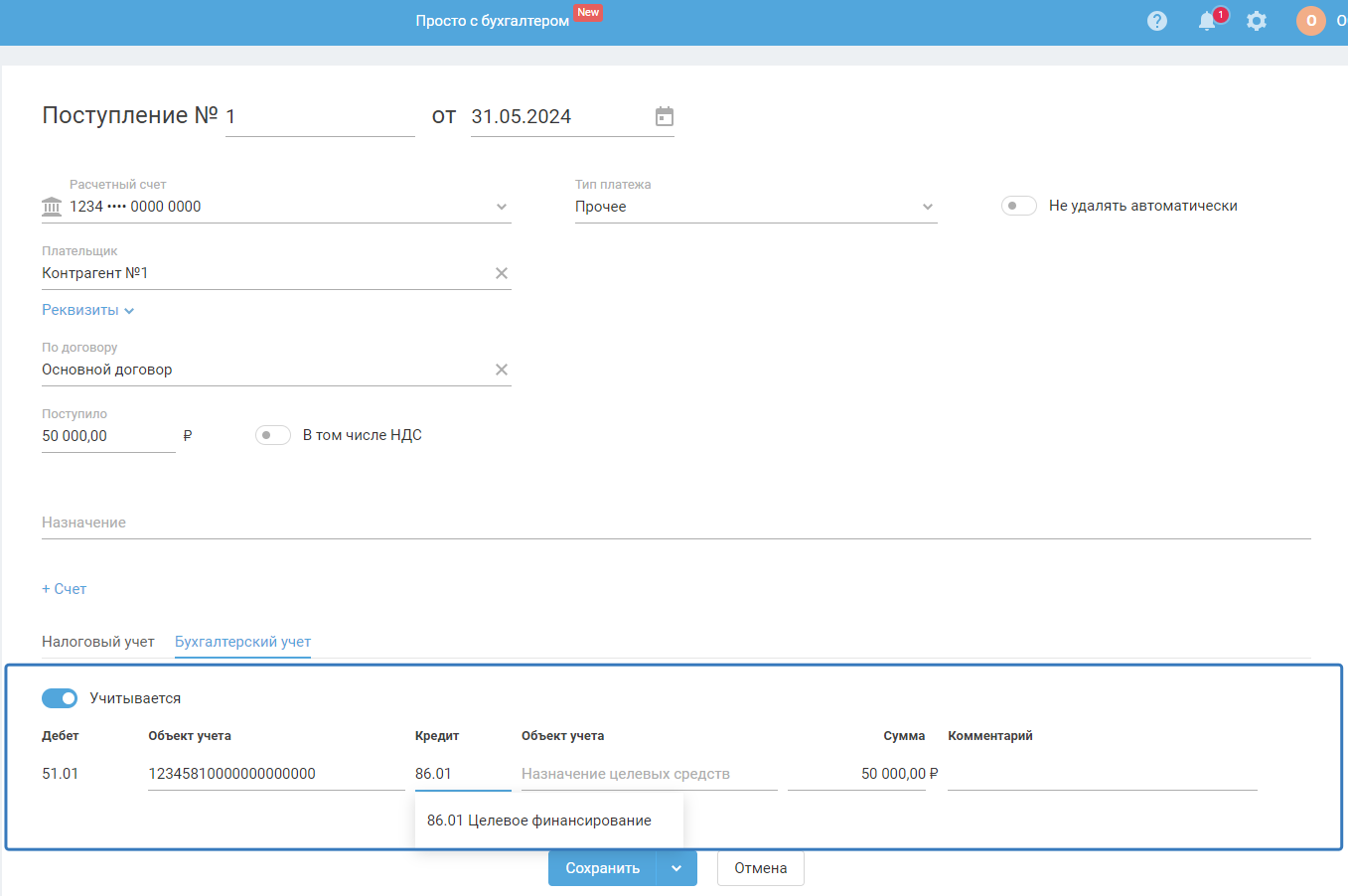

БУ и НУ

Данные в блоках «Бухгалтерский учёт» и «Налоговый учёт» необходимо указать самостоятельно (т.е. внести в ручном режиме), последовательно заполнив все необходимые поля данных блоков.

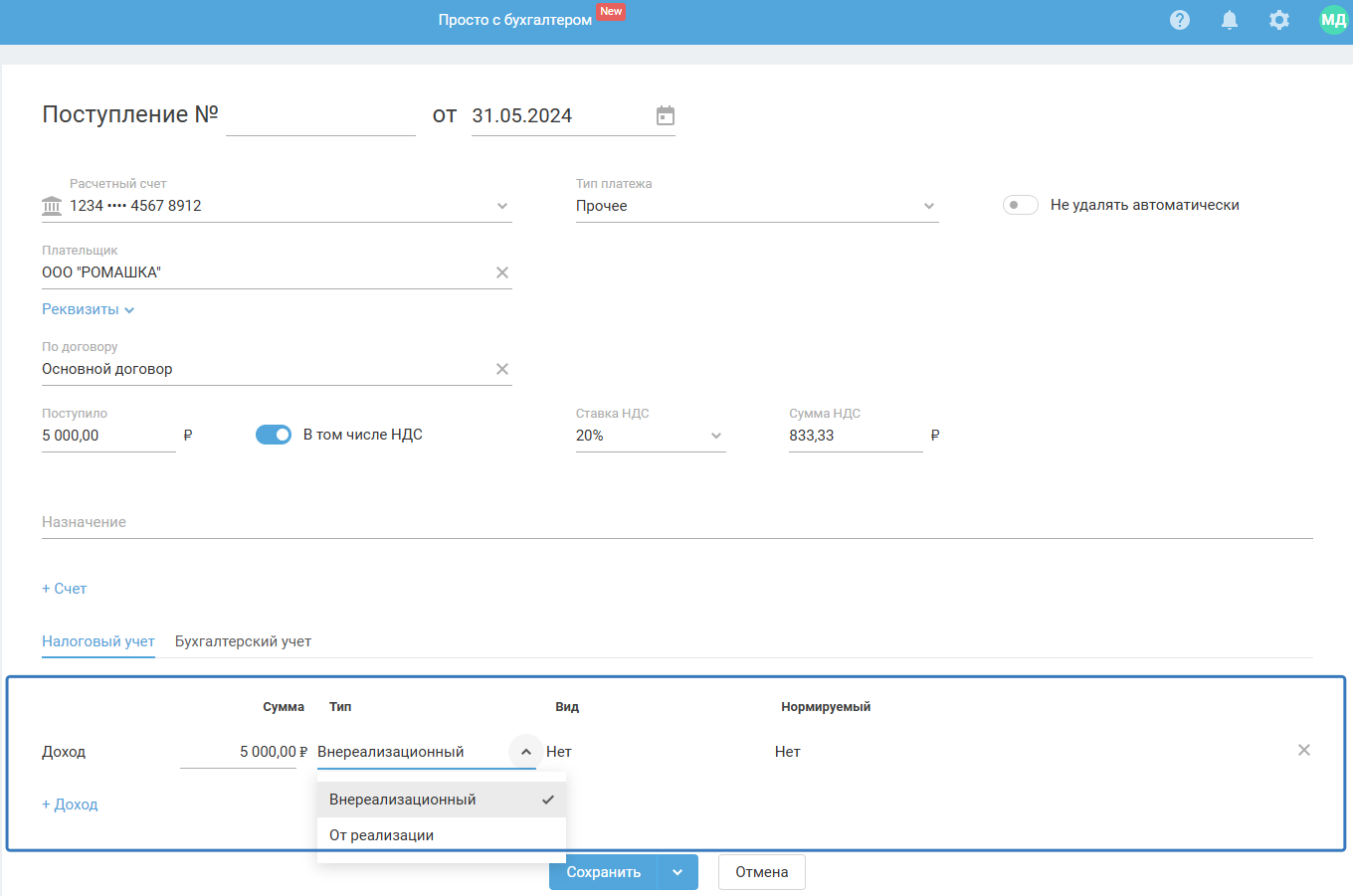

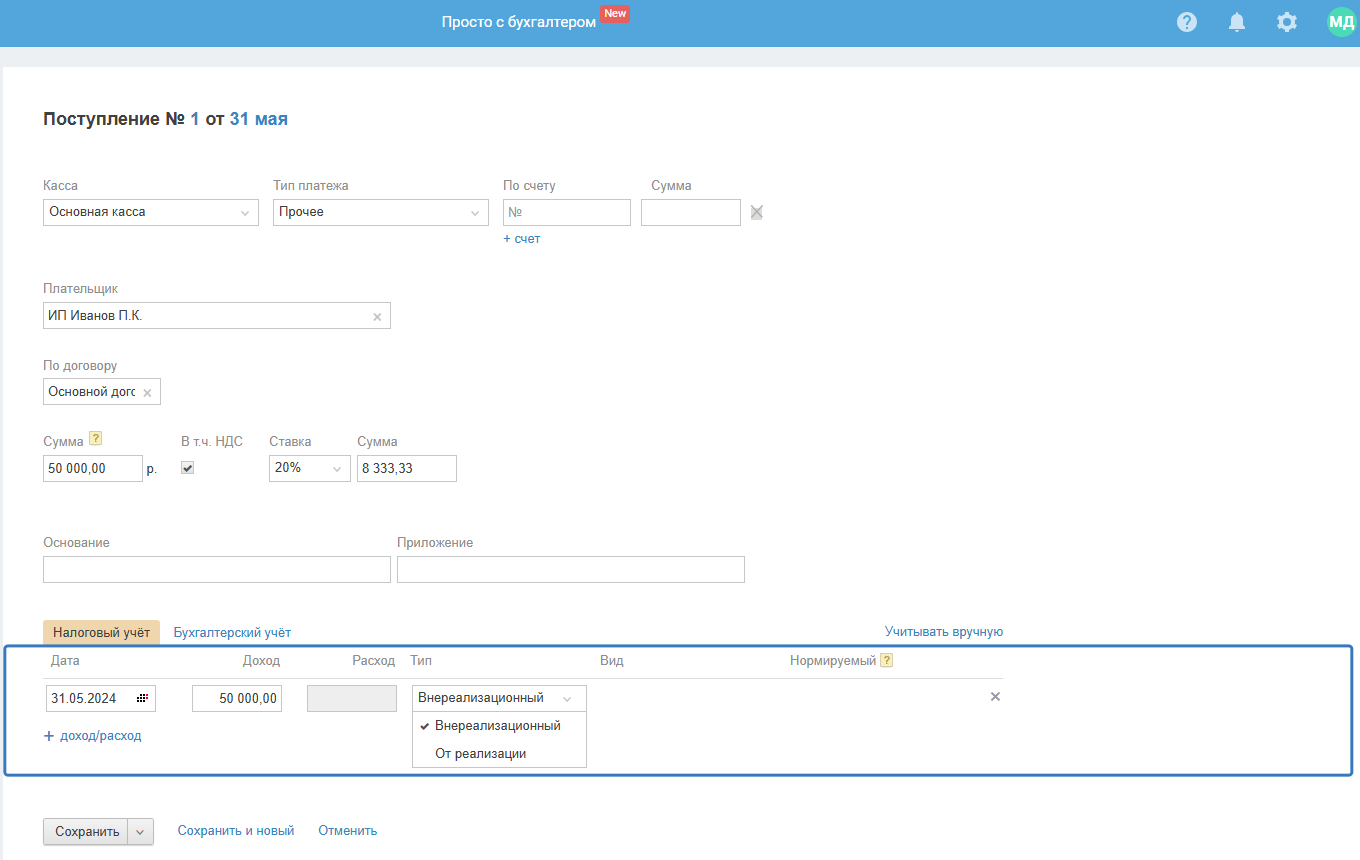

1) Налоговый учёт

- ОСНО

Укажите сумму дохода для целей налогообложения по налогу на прибыль организаций. Выберите тип «От реализации» или «Внереализационный». Если выбран «От реализации» укажите также «Вид».

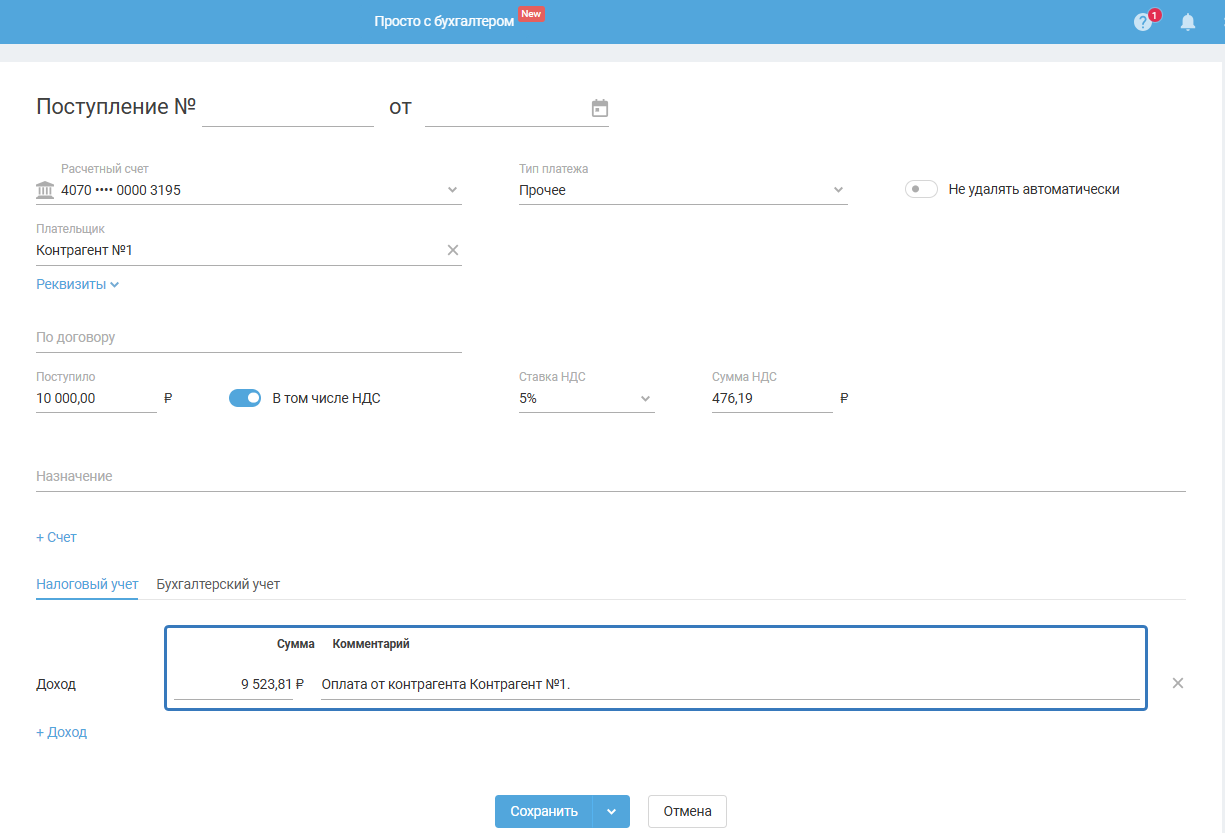

- УСН

Укажите сумму дохода для целей налогообложения за минусом суммы, выделенной по НДС, и заполните поле «Комментарий», который будет отображаться в графе «содержание операции» в КУДиР.

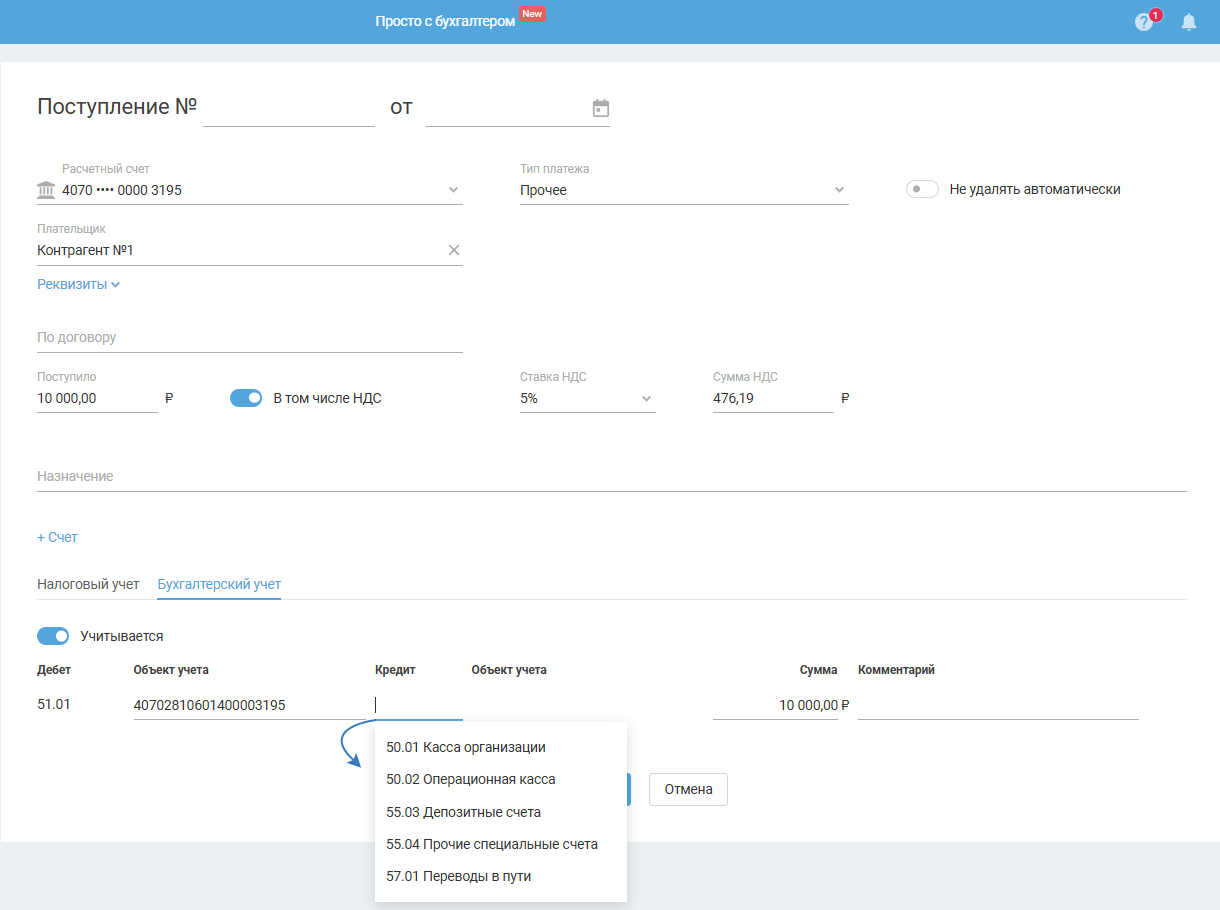

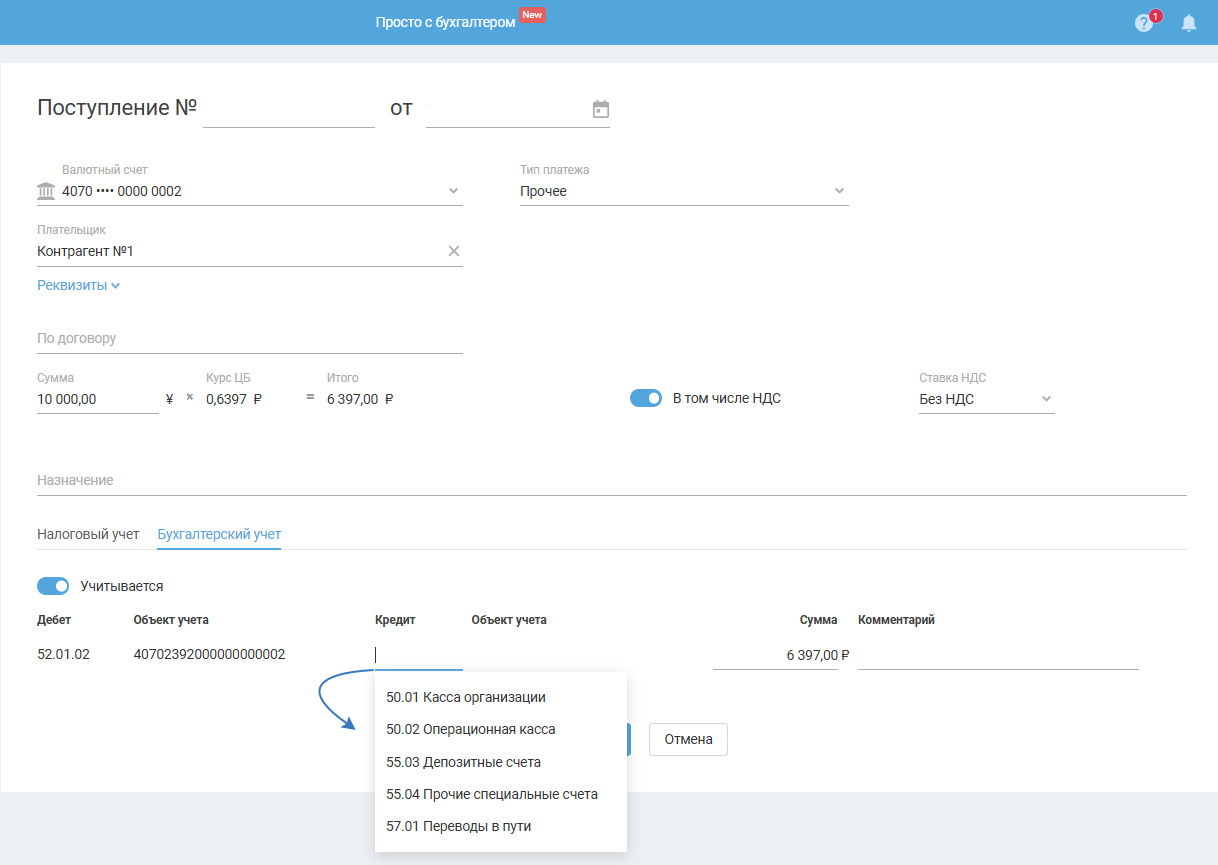

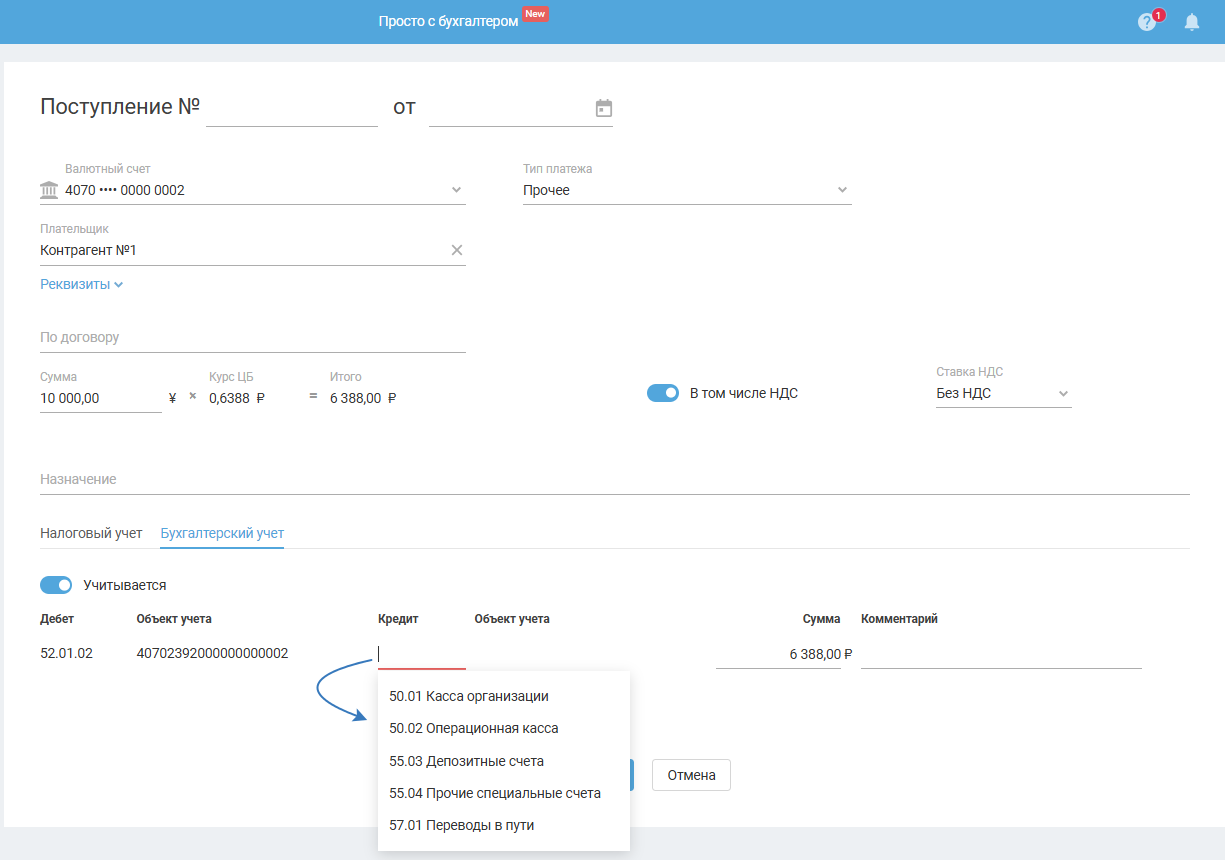

2) Бухгалтерский учёт

В поле «Кредит» укажите счёт и заполните поле «Комментарий». В поле «Сумма» по умолчанию подставляется сумма операции.

Приходный кассовый ордер с типом «Прочее»

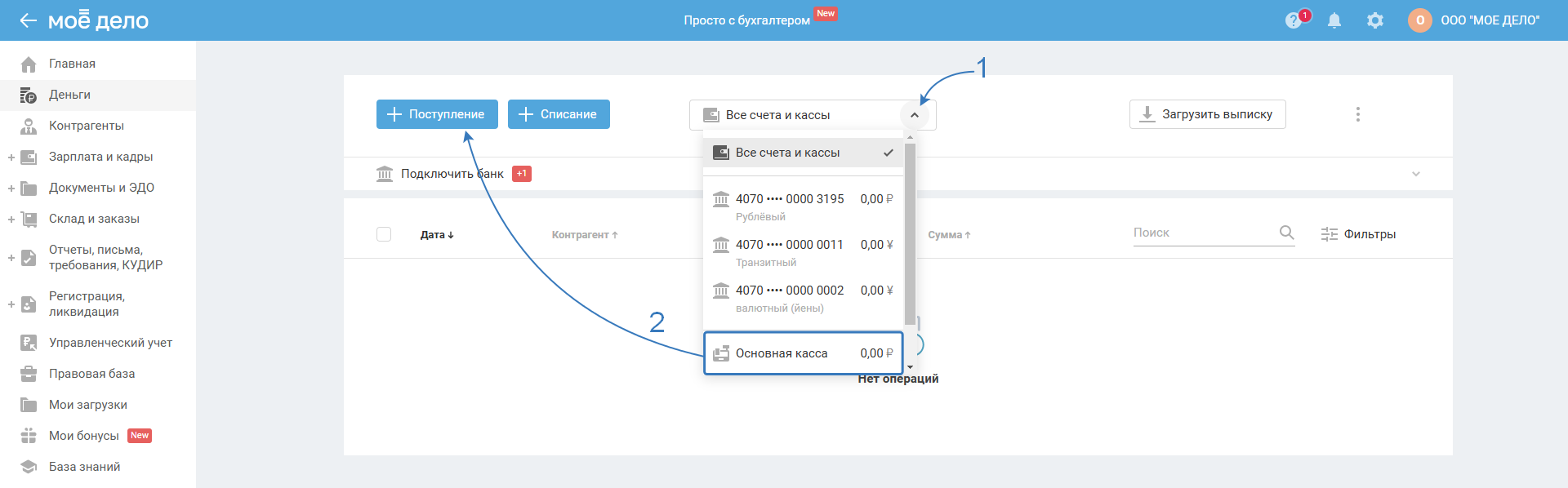

В разделе «Деньги» выберите кассу и нажмите «Поступление»:

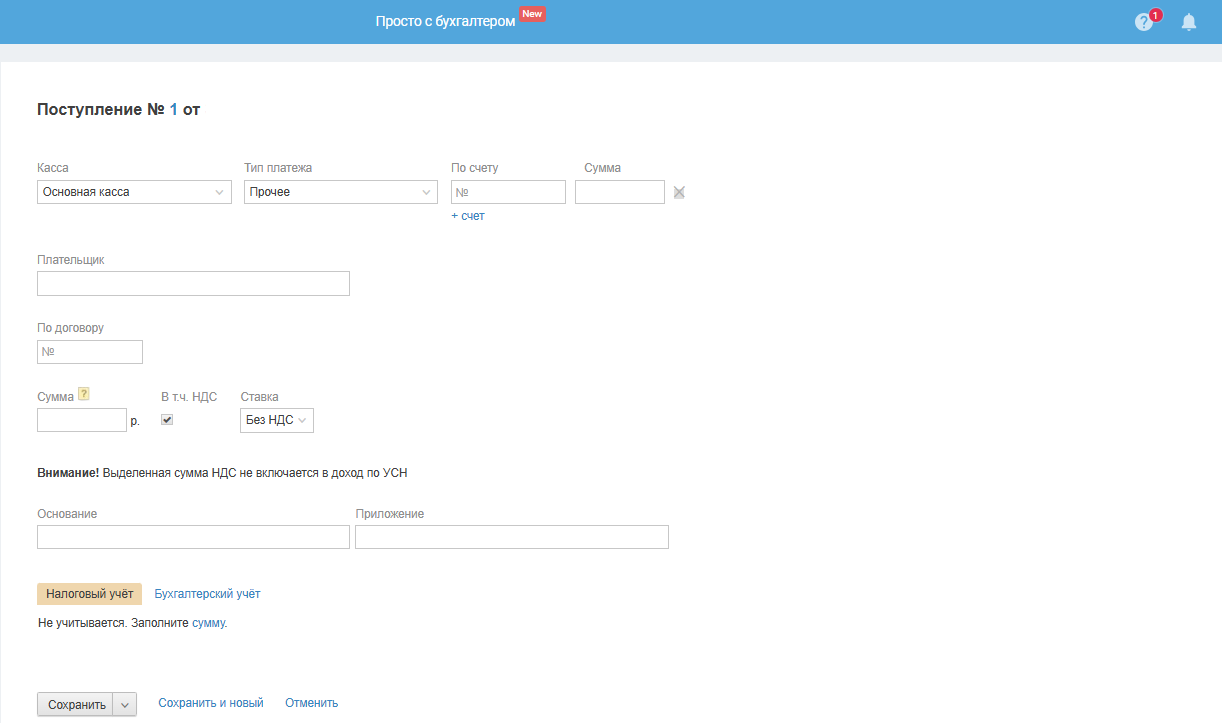

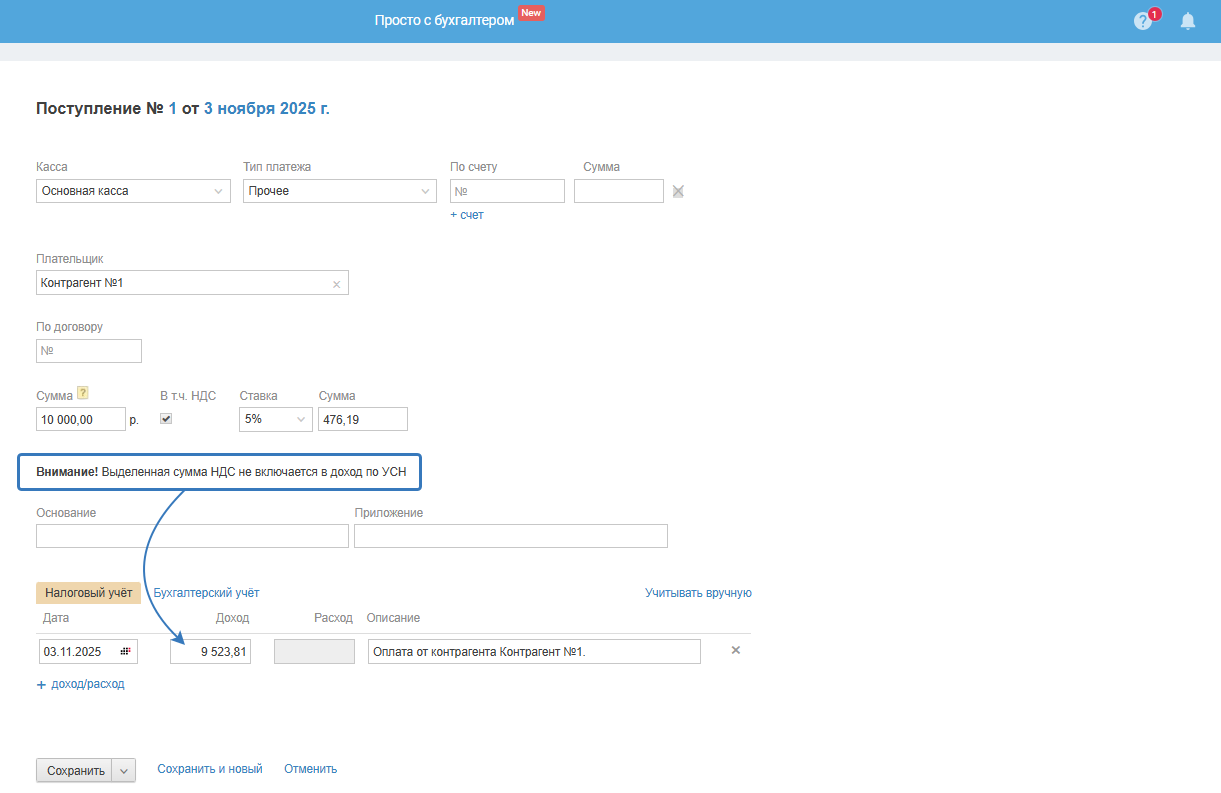

На появившейся странице приходного кассового ордера необходимо заполнить следующие поля:

– Дата и номер. Указываются дата и номер приходного кассового ордера. Номер приходного кассового ордера проставится автоматически в соответствии с хронологическим порядком нумерации документов данного типа. Дата документа по умолчанию проставится текущим днём. При желании дату и номер документа можно изменить.

– Тип платежа. Выберите «Прочее».

– Плательщик. Нужно выбрать контрагента, который перечислил денежные средства. Если его нет в списке, нового контрагента можно завести тут же, кликнув в выпадающем списке «+ Контрагент».

– По договору. В данном поле по умолчанию всегда стоит значение «Основной договор». Однако в целях отслеживания информации по договорам (например, задолженности) целесообразно выбрать в данном поле номер и дату конкретного договора с покупателем. Новые договоры создаются в одноименном разделе «Договоры».

– Сумма. Сумма, которая была получена от плательщика.

– В том числе НДС. Если в составе суммы перечисляется в т.ч. НДС, необходимо указать это в соответствующем поле.

Важно для УСН. В соответствии с налоговой реформой с 2025 г. ООО и ИП, применяющие УСН, являются плательщиками НДС. Подробнее.

Поэтому в сервисе с 1 января 2025 г. переключатель «В том числе НДС» включен по умолчанию для всех компаний вне зависимости от применяемой СНО (искл. Патент).

– Ставка НДС. Какую ставку НДС выбрать вашему бизнесу

– Основание. Следует указать информацию по платежу. Например, «Оплата процентов по договору №ХХ от ХХ.ХХ.ХХХХ г.».

– Приложение. Это поле не является обязательным к заполнению и в случае необходимости там следует указать сопутствующую информацию в данному платежу. Например, если деньги вносит сотрудник организации — плательщика по доверенности, то в данном поле можно указать ФИО сотрудника и данные доверенности.

НУ и БУ

Данные в блоках «Налоговый учёт» и «Бухгалтерский учёт» необходимо указать самостоятельно (т.е. внести в ручном режиме), последовательно заполнив все необходимые поля данных блоков.

1) Налоговый учёт

- ОСНО

Укажите сумму дохода для целей налогообложения по налогу на прибыль организаций. Выберите тип «От реализации» или «Внереализационный». Если выбран «От реализации» укажите также «Вид».

- УСН

Укажите сумму дохода для целей налогообложения за минусом суммы, выделенной по НДС, и заполните поле «Комментарий», который будет отображаться в графе «содержание операции» в КУДиР.

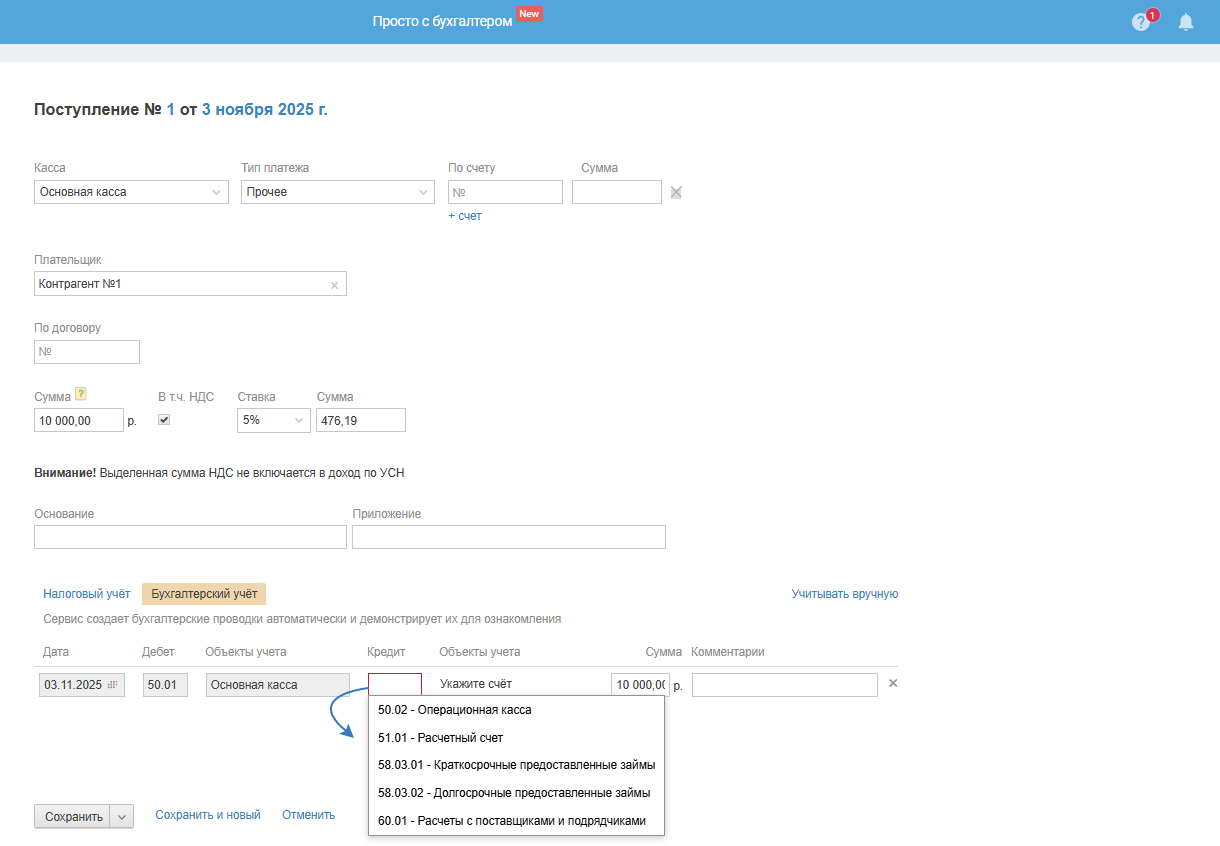

2) Бухгалтерский учёт

В поле «Кредит» укажите счёт и заполните поле «Комментарий». В поле «Сумма» по умолчанию подставляется сумма операции.

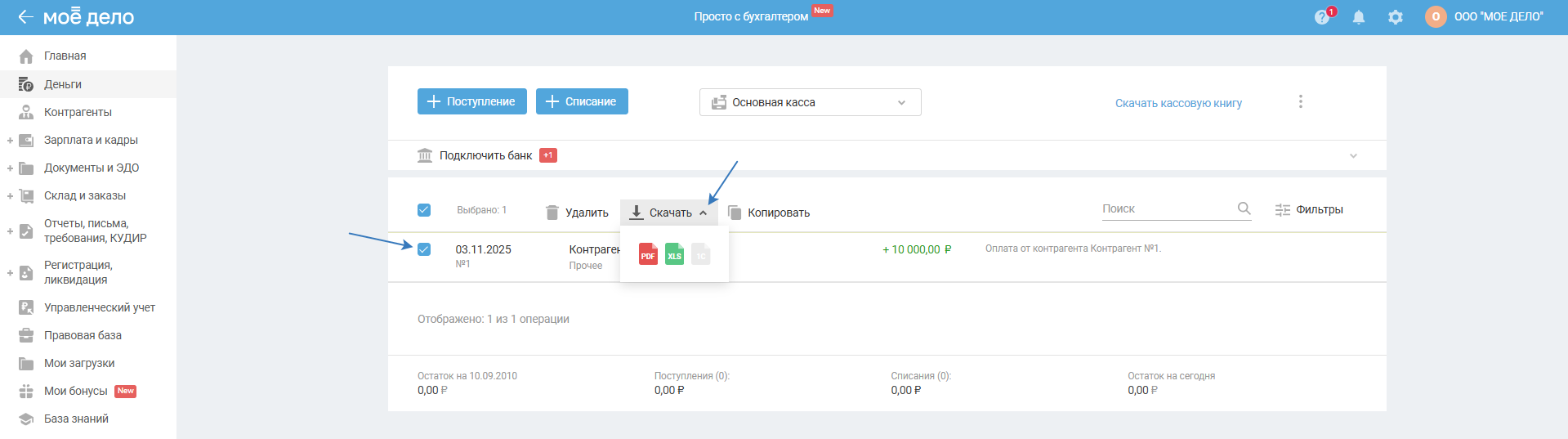

После заполнения всех полей на странице поступления с типом «Прочий платёж» его необходимо сохранить. Все приходные кассовые ордера должны быть распечатаны, корешок ПКО необходимо отдать плательщику.

Для того чтобы распечатать созданный документ, выделите его в таблице и нажмите кнопку «Скачать». После выбора необходимого формата для скачивания документ будет выведен на печать.

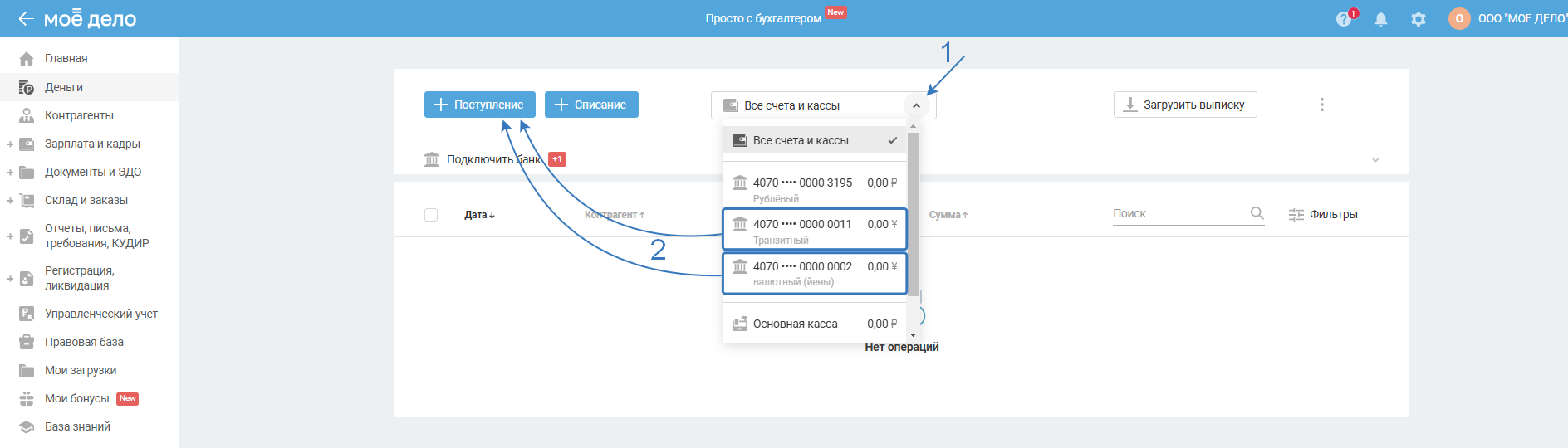

Прочее поступление от контрагента в иностранной валюте

Функционал пока доступен только для ИП и ООО на УСН 6% и 15%.

В разделе «Деньги» нажмите на поле «Все счета и кассы» и выберите из выпадающего списка валютный расчётный или транзитный счёт, на который происходит поступление денежных средств от клиента:

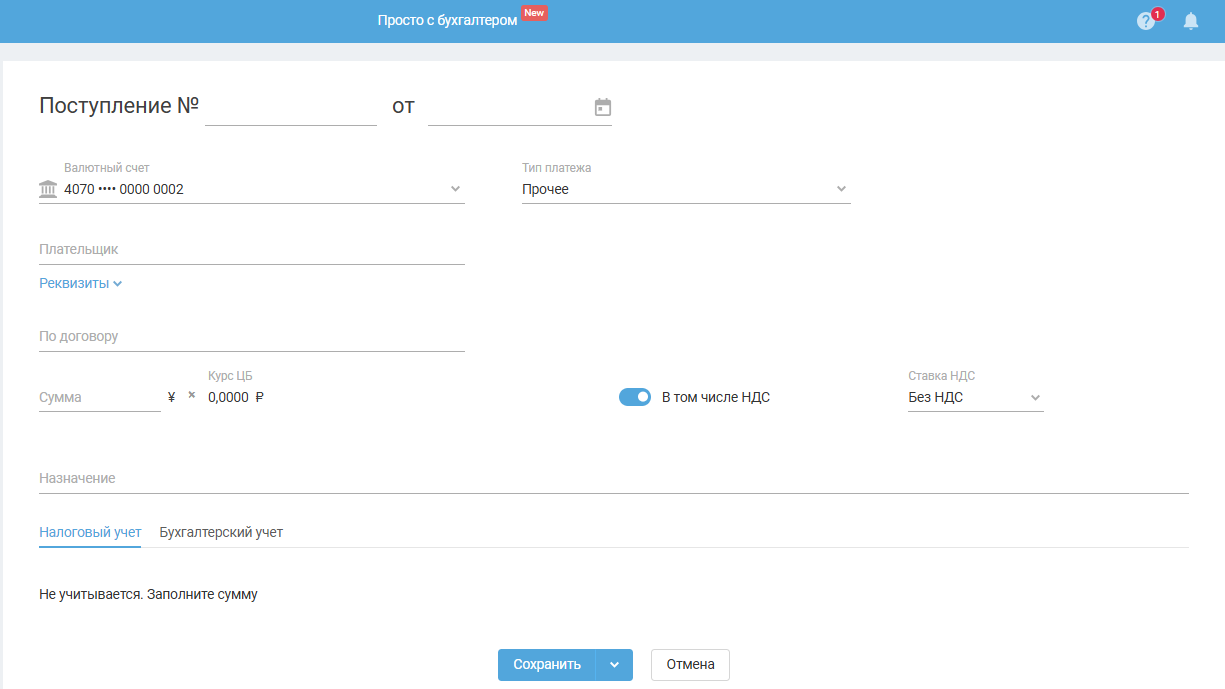

В открывшемся окне заполните следующие поля:

– Номер — по умолчанию не заполняется, дата — текущее число, поля номер и дата доступны для редактирования.

– Тип платежа. Выберите из списка тип — Прочее.

– Валютный счёт. Укажите расчётный или транзитный валютный счёт, на который поступили деньги от клиента.

– Плательщик. Начните печать наименование покупателя / контракта, заключенного с покупателем, после чего, выберите его из списка или, если покупатель / контракт не созданы в сервисе, тогда создайте карточку контрагента / контракта, воспользовавшись опцией «+ контрагент» и «+ договор» соответственно.

– Сумма. Укажите сумму полученных денежных средств в иностранной валюте. Сервис автоматически перерасчитает полученную сумму в рубли по курсу ЦБ РФ, установленному на дату поступления средств.

– В том числе НДС. Если в составе суммы перечисляется в т.ч. НДС, необходимо указать это.

Важно для УСН. В соответствии с налоговой реформой с 2025 г. ООО и ИП, применяющие УСН, являются плательщиками НДС. Подробнее.

Поэтому в сервисе с 1 января 2025 г. переключатель «В том числе НДС» включен по умолчанию для всех компаний вне зависимости от применяемой СНО (искл. Патент).

– Ставка НДС. Какую ставку НДС выбрать вашему бизнесу

– Назначение. Поле по умолчанию пустое (необязательно для заполнения) — укажите в нём назначение платежа, например, Payment for supplement according to the contract ... from ХХ.ХХ.ХХХХ.

НУ и БУ

ИП и ООО на УСН учитывают доходы на дату получения денежных средств на расчётный счёт или в кассу. Валютная выручка признаётся доходом на дату её поступления на транзитный валютный счёт в пересчёте в рубли по курсу, установленному, Банком России на эту дату (курс на сайте Центробанка).

Данные в блоках «Бухгалтерский учёт» и «Налоговый учёт» необходимо указать самостоятельно (т.е. внести в ручном режиме), последовательно заполнив все необходимые поля данных блоков.

1) В зависимости от того, облагаются налогом или нет поступившие средства на валютный счёт, заполните самостоятельно в блоке «Налоговый учёт» графы «Сумма» и «Комментарий», если полученные средства не облагаются налогом, тогда оставьте строку пустой.

На УСН сумма дохода учитывается за минусом суммы, выделенной по НДС.

2) В блоке «Бухгалтерский учёт» заполните самостоятельно счёт в поле «Кредит» и поле «Комментарий».

После заполнения всех обязательных полей нажмите на кнопку «Сохранить».

Целевое поступление (актуально только для ИП)

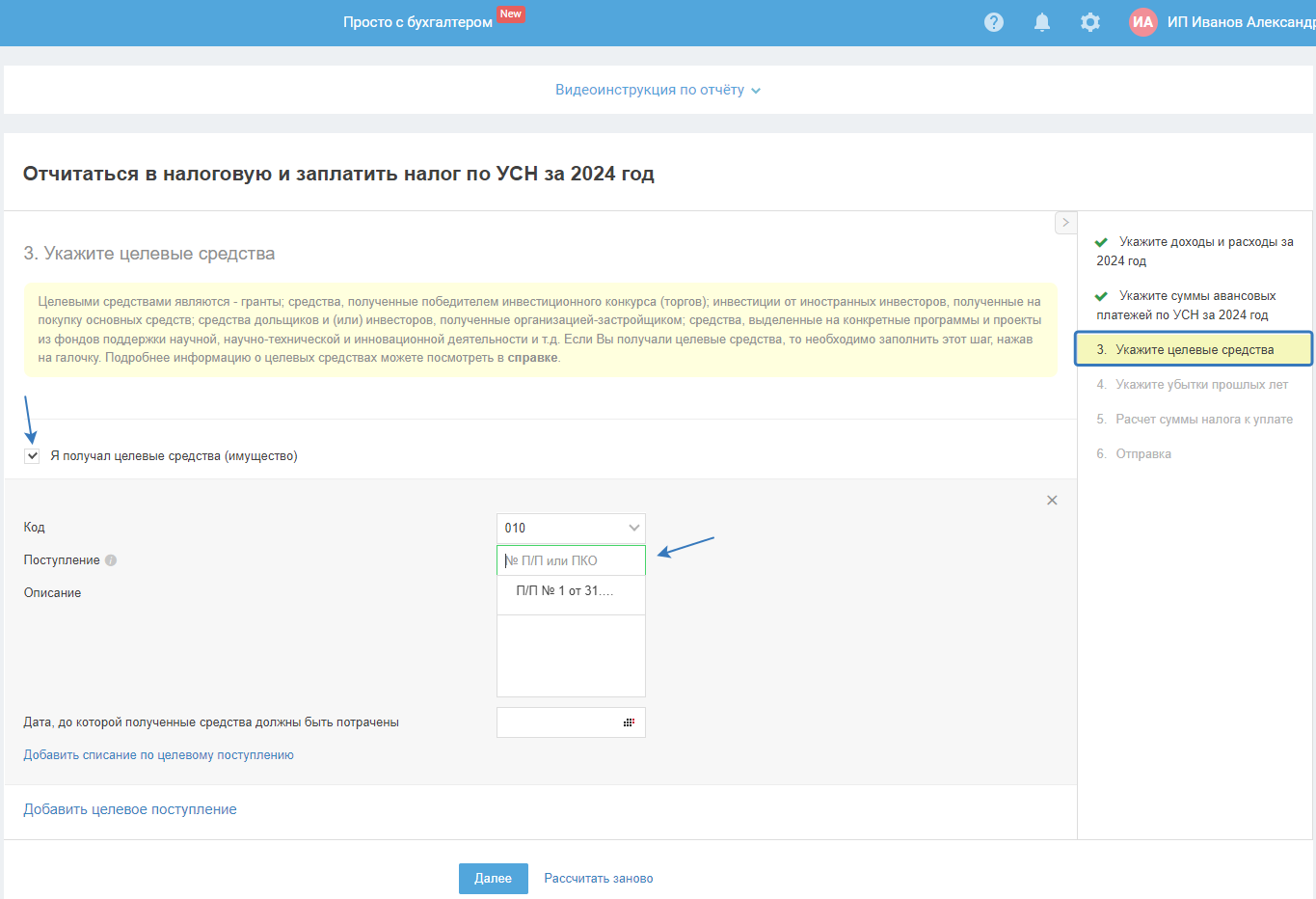

ИП на УСН в операциях поступления с типом «Прочее» при получении субсидии, гранта и др. могут указывать, что это целевое поступление. Для этого включите свитч (переключатель) «Целевое поступление»:

Далее при прохождении мастера по формированию декларации по УСН на шаге «Укажите целевые средства» в выпадающем списке вы уже будете видеть все сохранённые прочие поступления, у которых включен свитч «Целевое поступление».

Например, в раздел «Деньги» мы добавили операцию по получению гранта и включили свитч «Целевое поступление». В мастере «Подать декларацию по УСН и заплатить налог за ...» на шаге «Укажите целевые средства» в выпадающем списке выбираем соответствующую операцию:

Обратите внимание. Для ООО в операциях поступления «Прочее» такой функционал не реализован, поэтому необходимо перейти в блок «Бухгалтерский учёт» и указать проводку: Дт 51 — Кт 86: