Розничная выручка

Поступление розничной выручки от конечного покупателя оформляется приходным кассовым ордером с типом «Розничная выручка».

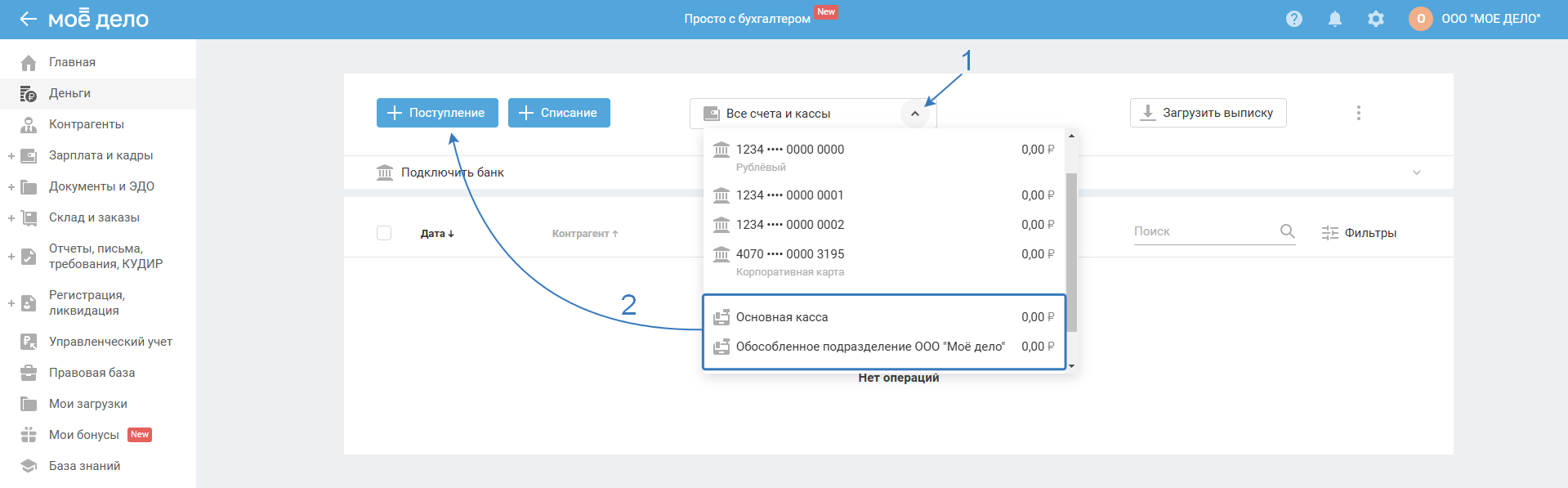

В разделе «Деньги» выберите кассу и нажмите на кнопку «Поступление»:

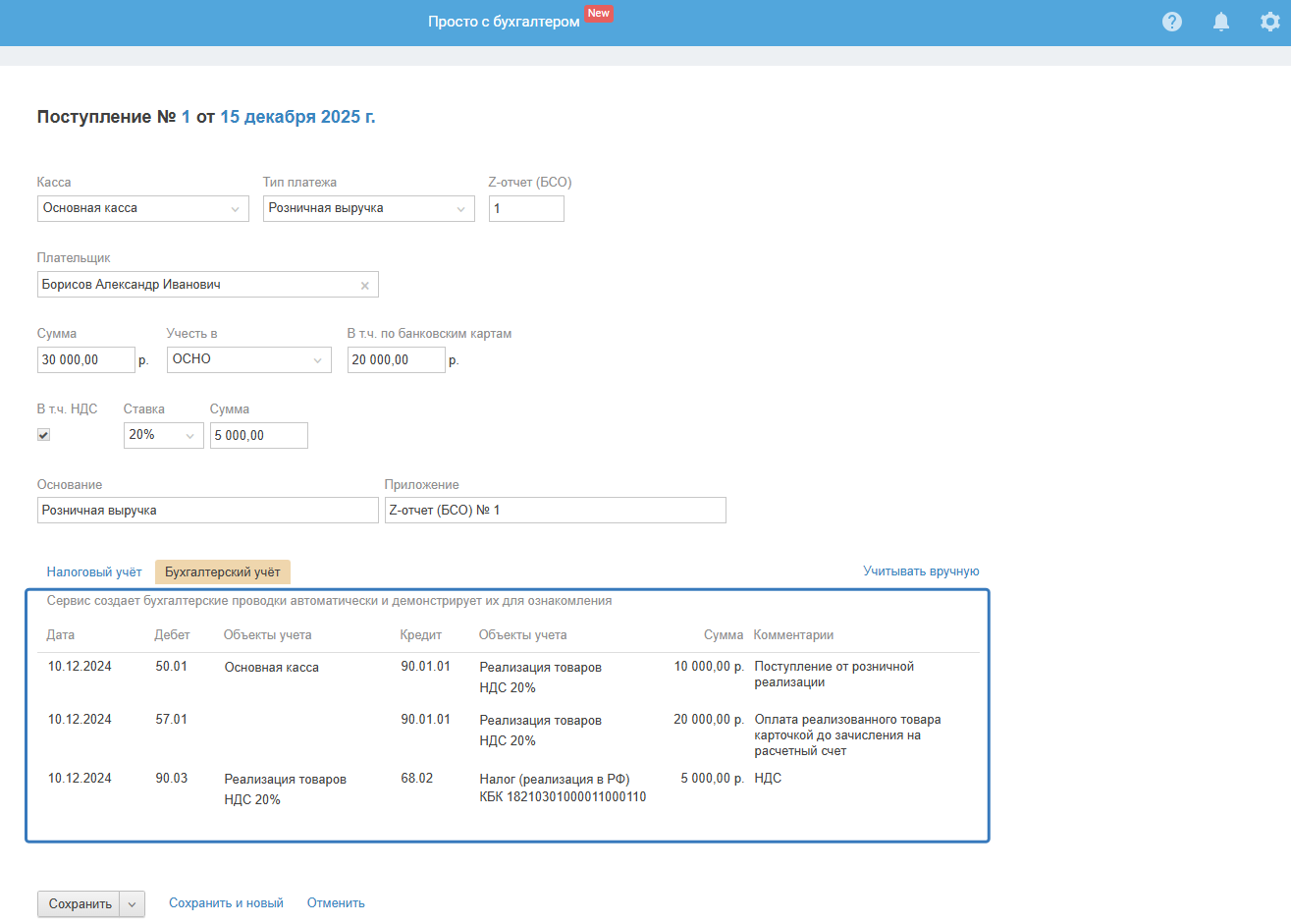

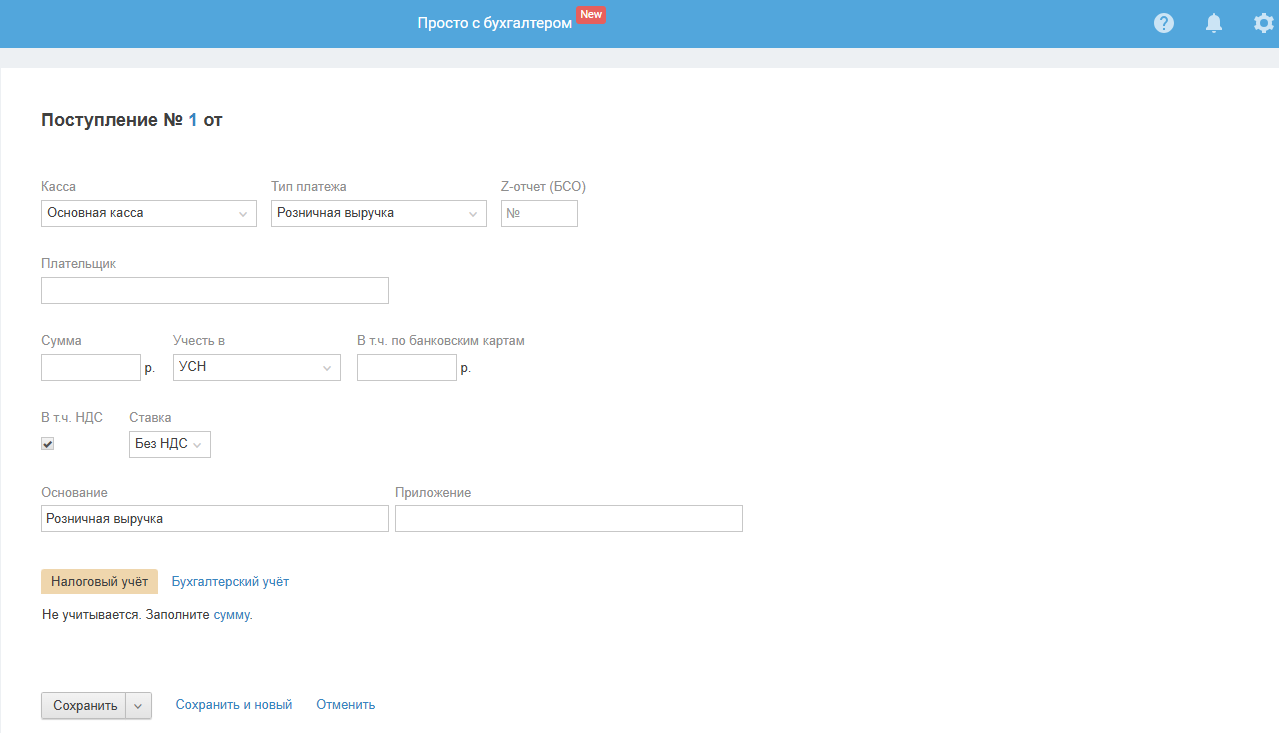

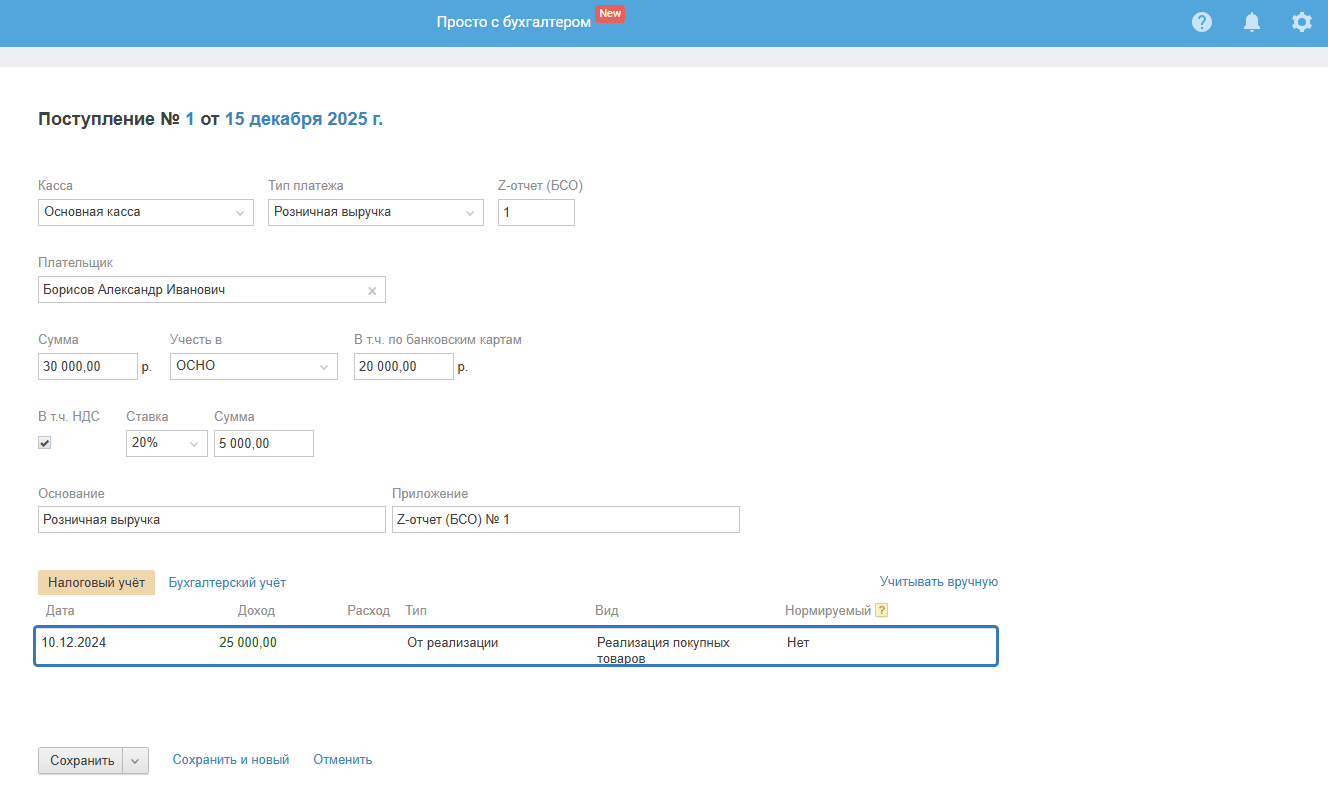

На появившейся странице оформления приходного кассового ордера (ПКО) необходимо заполнить следующие поля:

– Дата и номер. Указываются дата и номер приходного кассового ордера. Номер проставится автоматически в соответствии с хронологическим порядком нумерации документов данного типа. Дата документа по умолчанию проставится текущим днём. При желании дату и номер документа можно изменить.

– Тип платежа. Выберите «Розничная выручка».

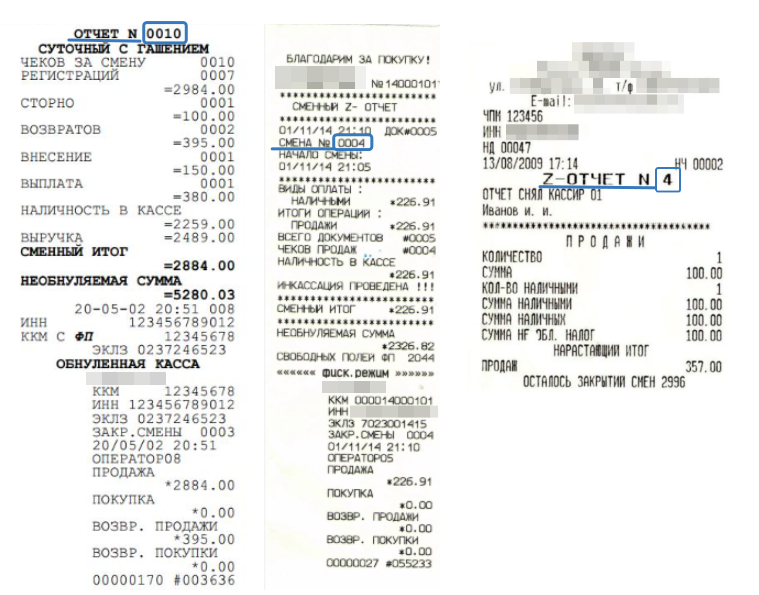

– Z-отчёт (БСО). Необходимо указать номер Z-отчёта с ККМ, на основании которого розничная выручка вносится в кассу, или номер бланка БСО. Для работающих с НДС: указанный номер будет автоматически регистрироваться в книге продаж.

Z-отчёт (отчёт о закрытии смены, номер чека за смену) — это итоговый отчёт онлайн-кассы, который формируется при закрытии смены и содержит информацию о всех кассовых операциях, выполненных за рабочий день. Номер чека за смену (Z-отчёт) чаще всего находится под адресом торговой точки, рядом с датой расчёта и ФИО кассира. Данный отчёт не является унифицированным, поэтому в зависимости от вашей онлайн кассы отчёт может иметь разный вид, а номер Z-отчёта находиться в любом месте чека. Если вы не можете найти номер Z-отчёта, то рекомендуем вам обратиться в техническую поддержку онлайн-кассы.

– Плательщик. Выберите сотрудника, который снимает Z-отчёт с ККМ. В большинстве случаев им является кассир (кассир-продавец).

– Сумма. Сумма розничной выручки за конкретный период (обычно за один день на основании Z-отчёта).

– Учесть в. Данное поле появляется на странице оформления ПКО, если вы совмещаете несколько систем налогообложения (например, УСН и ЕНВД, или ОСНО и ЕНВД). В данном поле необходимо указать систему налогообложения, на которой учитывается тот вид деятельности, за который получены деньги. Например, если выручка получена от магазина на ЕНВД, то в данном поле необходимо выбрать ЕНВД. Если часть денег по одной системе налогообложения, а часть – по другой, то нужно составить отдельные ПКО с типом «Розничная выручка» на каждую из частей. Общая сумма по двум ПКО должна быть равна сумме Z-отчёта (БСО, КМ-6).

– В т.ч. по банковским картам. Если розничная выручка (её часть) оплачена банковскими картами, необходимо указать сумму, оплаченную картами, в данном поле.

– В т.ч. НДС. Если в составе суммы перечисляется в т.ч. НДС, необходимо указать это в соответствующем поле.

Важно для УСН. В соответствии с налоговой реформой с 2025 г. ООО и ИП, применяющие УСН, являются плательщиками НДС. Подробнее.

Поэтому в сервисе с 1 января 2025 г. переключатель «В том числе НДС» включен по умолчанию для всех компаний вне зависимости от применяемой СНО (искл. Патент).

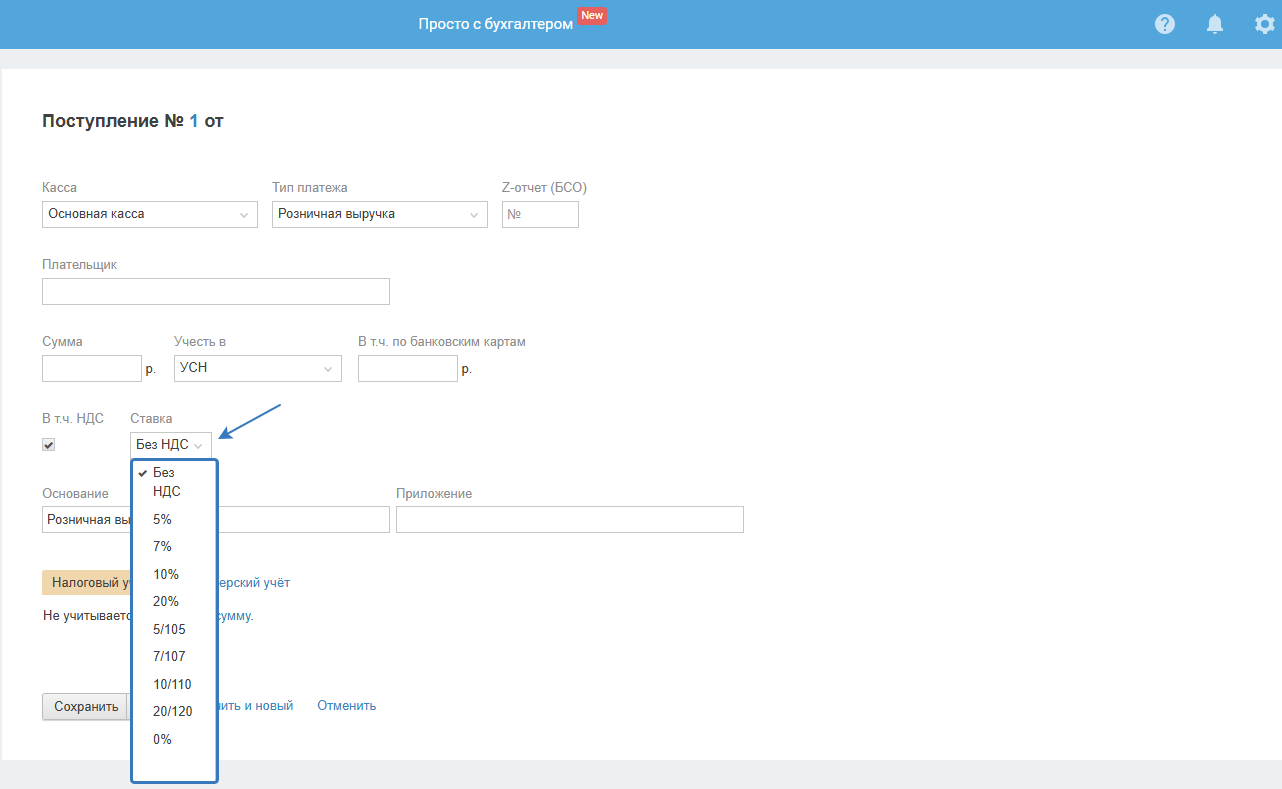

– Ставка НДС. Какую ставку НДС выбрать вашему бизнесу

– Поля «Основание» и «Приложение» заполнятся автоматически на основании введённых данных.

НУ и БУ

Данные в блоках «Бухгалтерский учёт» и «Налоговый учёт» будут сформированы автоматически.

УСН

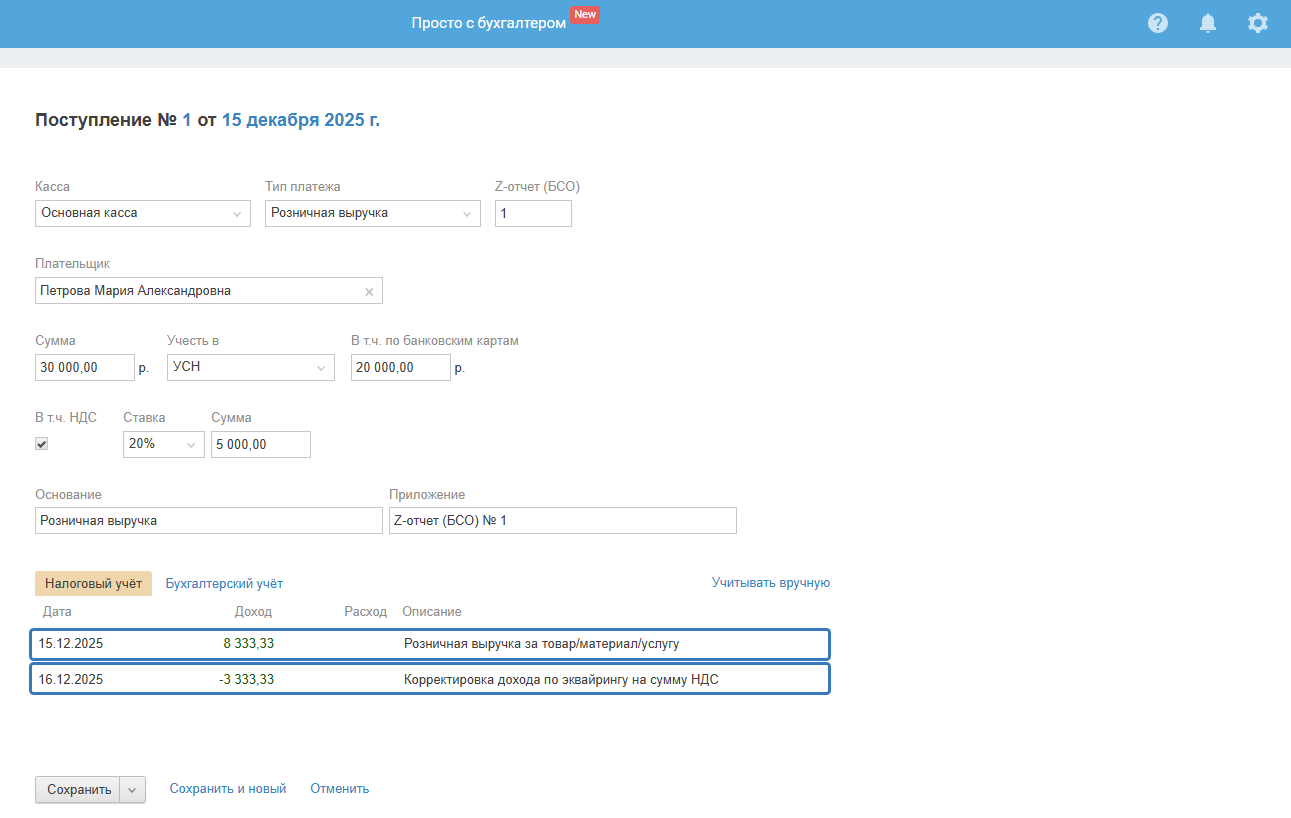

1) В Налоговом учёте будет две записи:

1. Доход с оплат, полученных наличными, за минусом суммы НДС

Формула расчёта дохода:

(Значение поля «Сумма» - значение поля «В т.ч. по банковским картам») - сумма НДС только с наличной оплаты = сумма дохода для УСН с наличных

(30 000 - 20 000) - 1 666,67 = 8 333,33.

Формула расчёта суммы НДС только с наличной оплаты:

Сумма НДС * долю наличных в общей сумме (Значение поля «Сумма» - значение поля «В т.ч. по банковским картам» / значение поля «Сумма») = сумма НДС с наличной оплаты

(30 000 - 20 000) * ((30 000 - 20 000) / 30 000) =1 666,67.

Описание записи: розничная выручка за товар/материал/услугу

2. Сторно на сумму НДС с суммы оплат картами

На следующий рабочий день за датой z-отчёта розничной выручки.

Значение указывается с минусом по графе «доход».

Формула расчёта суммы записи:

Значение поля «В т.ч. по банковским картам» * долю оплат картами в общей сумме (Значение поля «В т.ч. по банковским картам» / значение поля «Сумма»)

Сумма НДС * (20 000 / 30 000) = 3 333,33.

Описание записи: корректировка дохода по эквайрингу на сумму НДС.

ПСН

При включенном чекбоксе НДС Налоговый учёт по аналогии с УСН.

НДС

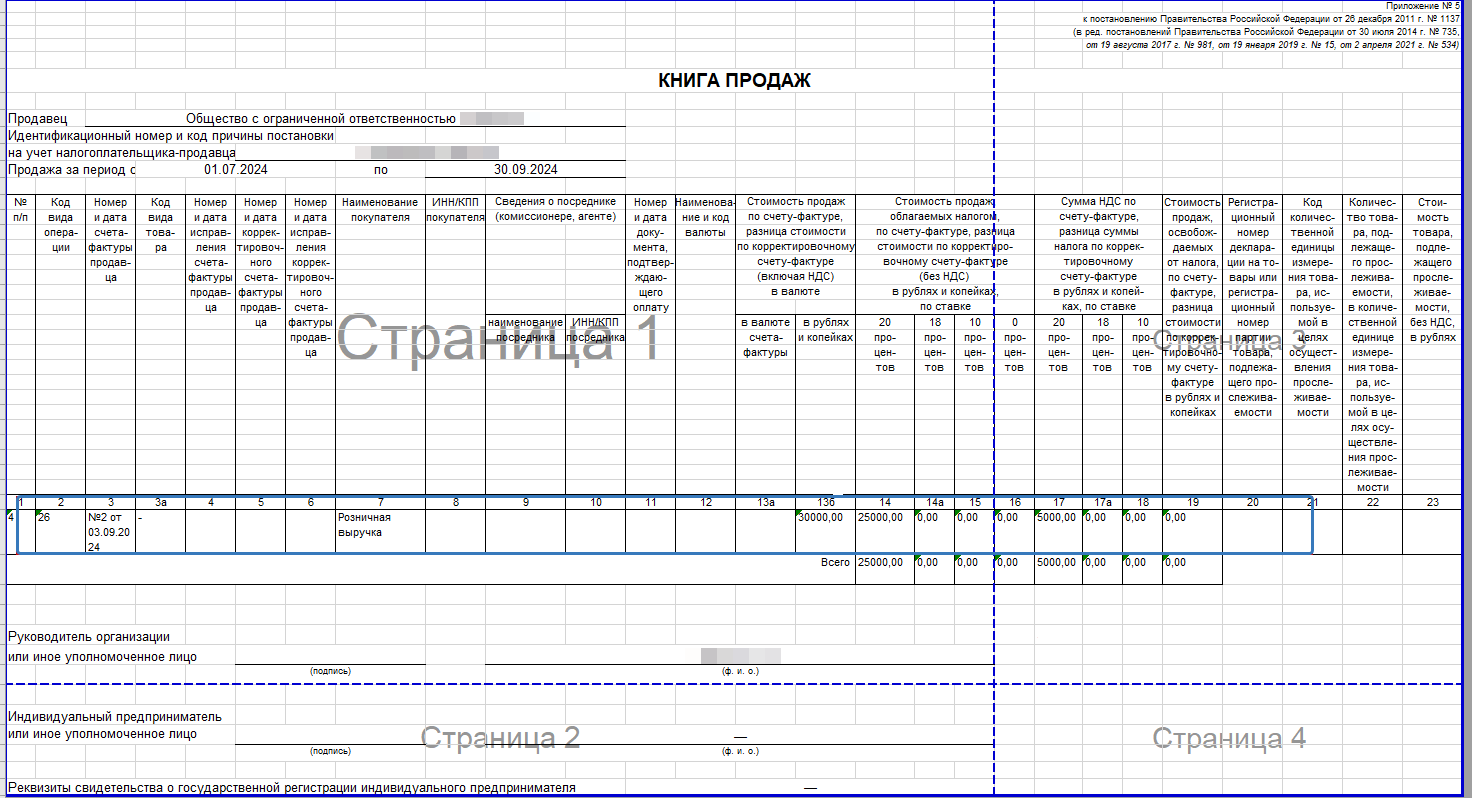

Данные z-отчёта должны отражаться в книге продаж в мастере декларации по НДС на дату операции.

Если ставка НДС будет выбрана «Без НДС», то в книги продаж записи быть не должно.

Если ставка НДС указана конкретная, то заполнение должно быть таким:

Проверить книгу продаж вы можете в мастере декларации НДС и в разделе «Отчёты, письма, требования — Создать отчёт — Книга продаж».

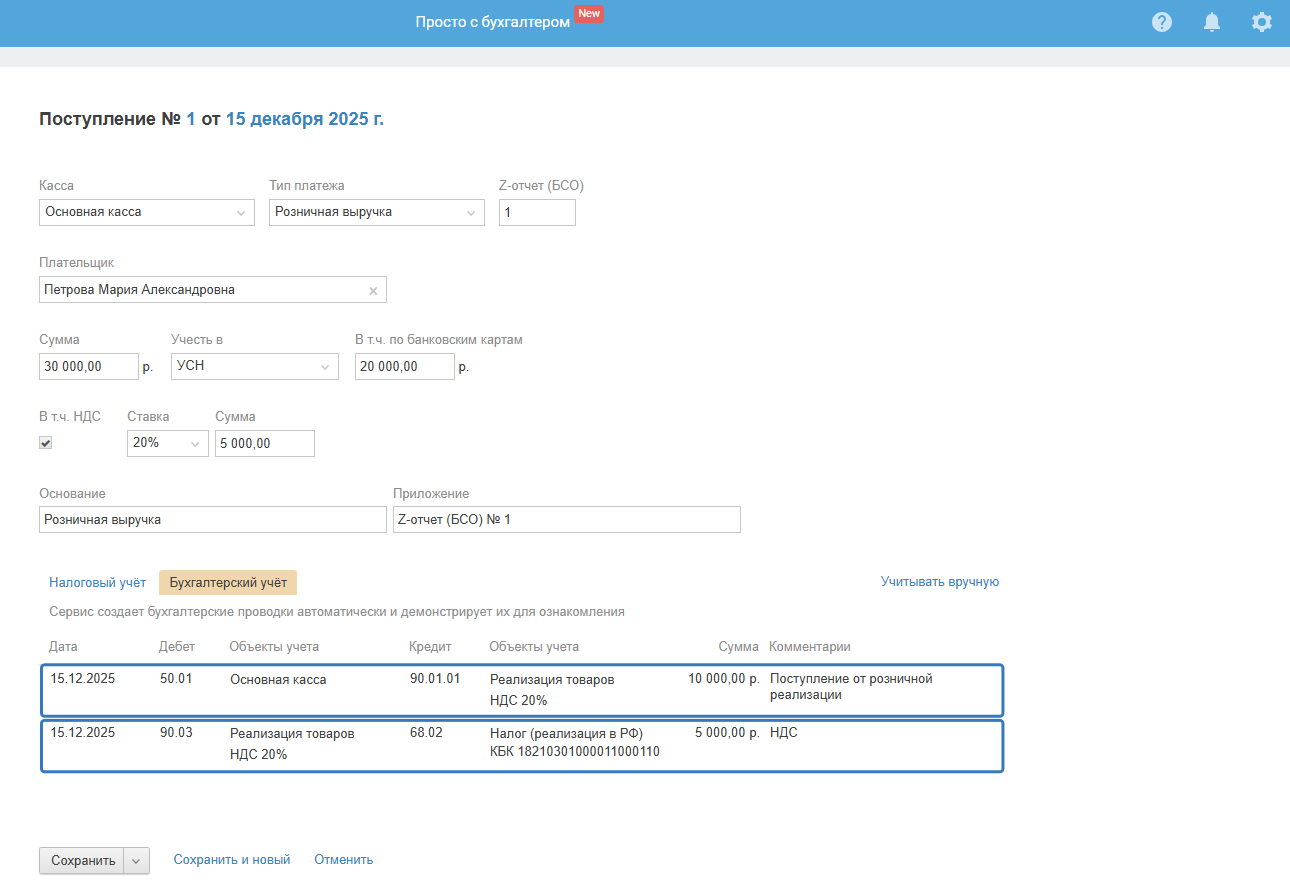

2) Бухгалтерский учёт

Если выбрана конкретная ставка НДС, то будет две проводки:

1. Поступление от розничной реализации:

Дт 50.01 Основная касса — КТ 90.01.01 Реализация товаров НДС ...% — Сумма наличных по операции (поле «Сумма» - значение поля «В т.ч. по банковским картам»)

2. НДС:

Дт 90.03 Реализация товаров НДС ...% — Кт 68.02 Налог (реализация в РФ) КБК 18210301000011000110 — Сумма НДС со всей суммы операции

Если ставка указана в варианте «пустое поле», то проводка по сумме НДС будет создана с субконто НДС 0%.

Если выбрана ставка «Без НДС», то будет одна проводка «Поступление от розничной реализации».

ОСНО

1) Налоговый учёт:

2) Бухгалтерский учёт:

2) Бухгалтерский учёт: