Как правильно указать ставку НДС

Инструкция актуальна для УСН.

Важно для УСН. В соответствии с налоговой реформой с 2025 г. ООО и ИП, применяющие УСН, являются плательщиками НДС. Подробнее.

Где и как указать ставку НДС

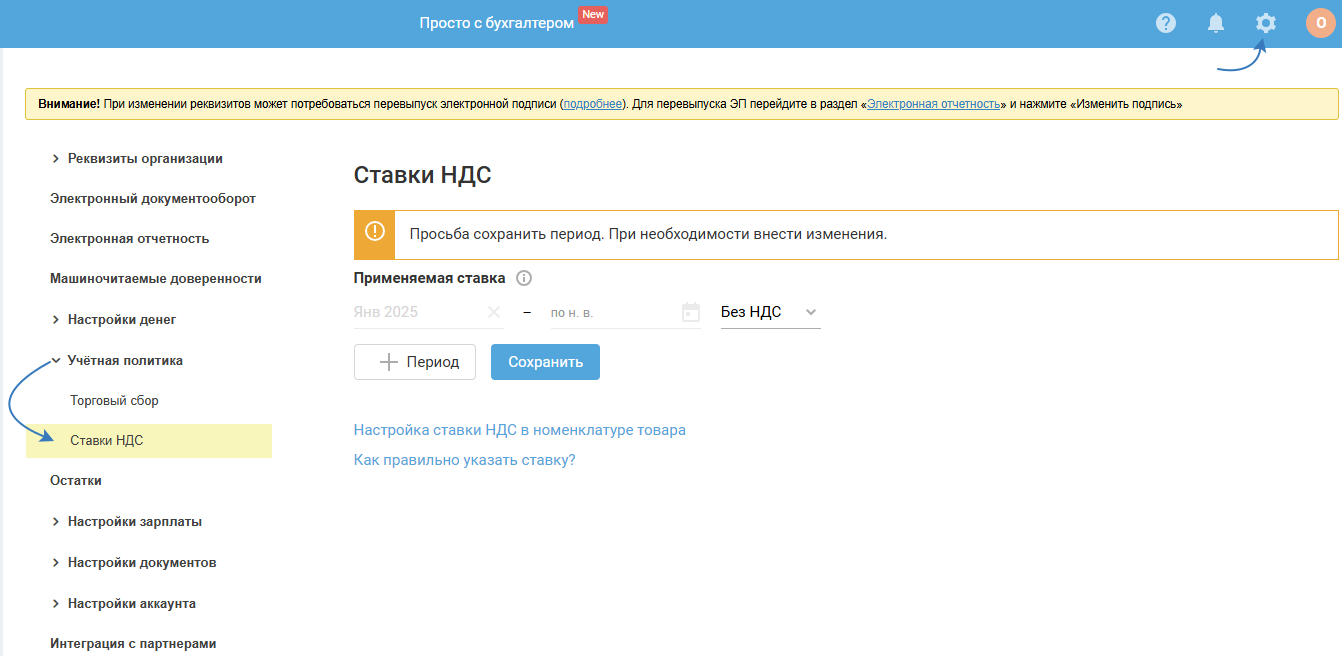

Укажите применяемую ставку с периодом её действия в разделе «Реквизиты – Учётная политика – Ставки НДС»:

Благодаря этому ставки НДС будут автоматически проставляться в некоторых разделах сервиса, в частности: Деньги, Документы (продажи), Отчёт посредника (по опции МП), Карта товара.

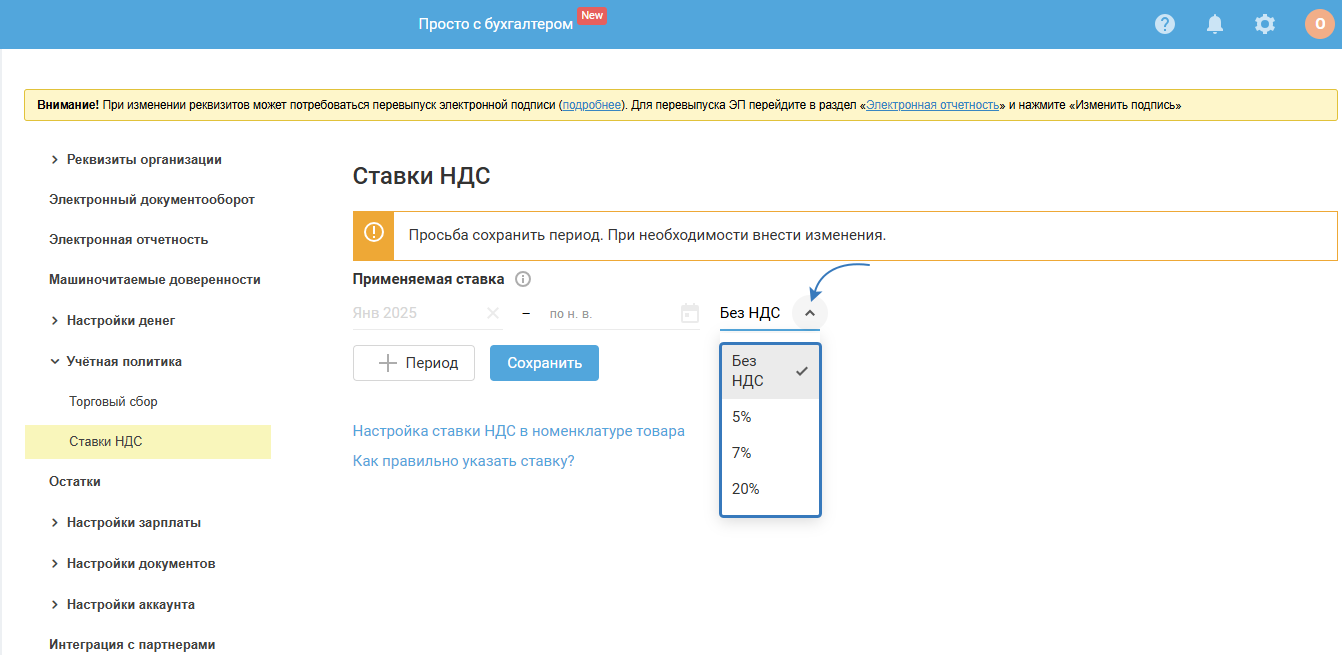

Для указания ставки НДС выберите её из выпадающего списка:

Ставка, отличная «Без НДС», устанавливается в том случае, если вы превысили доход нарастающим итогом с начала года в 60 млн руб.

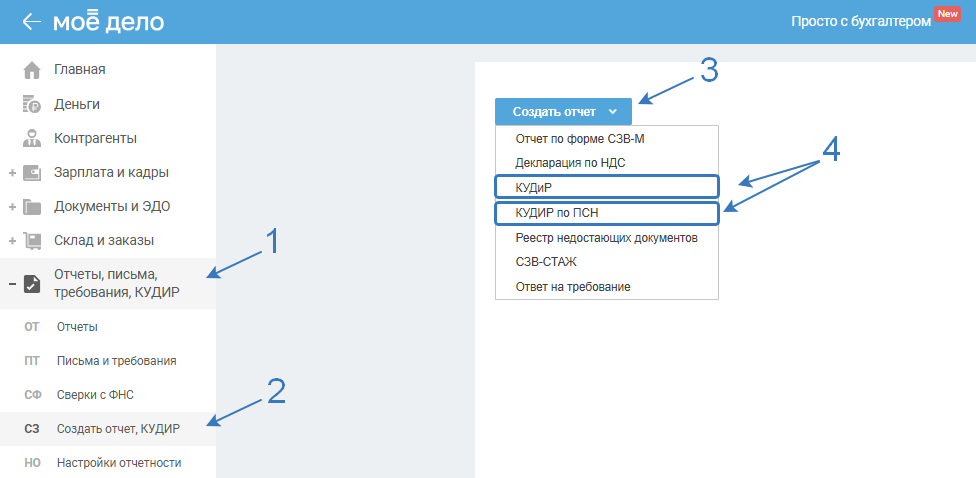

При этом обращаем ваше внимание, т.к. ИП на УСН могут применять ещё дополнительно ПСН, то для расчёта лимита по доходам необходимо учитывать суммарный доход и с УСН и с ПСН. Для того чтобы посмотреть какие доходы у вас есть, вы можете скачать КУДИР по УСН и по ПСН:

В учётной политике вы можете выбрать только ставки: Без НДС, 5%, 7%, 20%. Это связано с тем, что «Без НДС» могу выбрать все компании на УСН, у которых доход нарастающим итогом не превышает 60 млн руб.

5% и 7% — это пониженные ставки, которые можно выбрать, если ваш доход более 60 млн руб. и менее 250 млн руб., но при этом вы НЕ сможете принимать к вычету НДС.

7% и 20% — ставки, которые можно выбрать, если ваш доход более 250 млн руб. и менее 450 млн. руб.

20% — вы можете выбрать, если ваш доход более 60 млн руб., но менее 450 млн руб., и при этом вы сможете принимать к вычету НДС.

Ставки 10% и 0% — в учётной политике выбрать нельзя, т.к. это льготные ставки, которые применяются для определённых видов товаров и указываются при оформлении документов на эти товары (в соответствии со ст. 164 Налогового кодекса РФ).

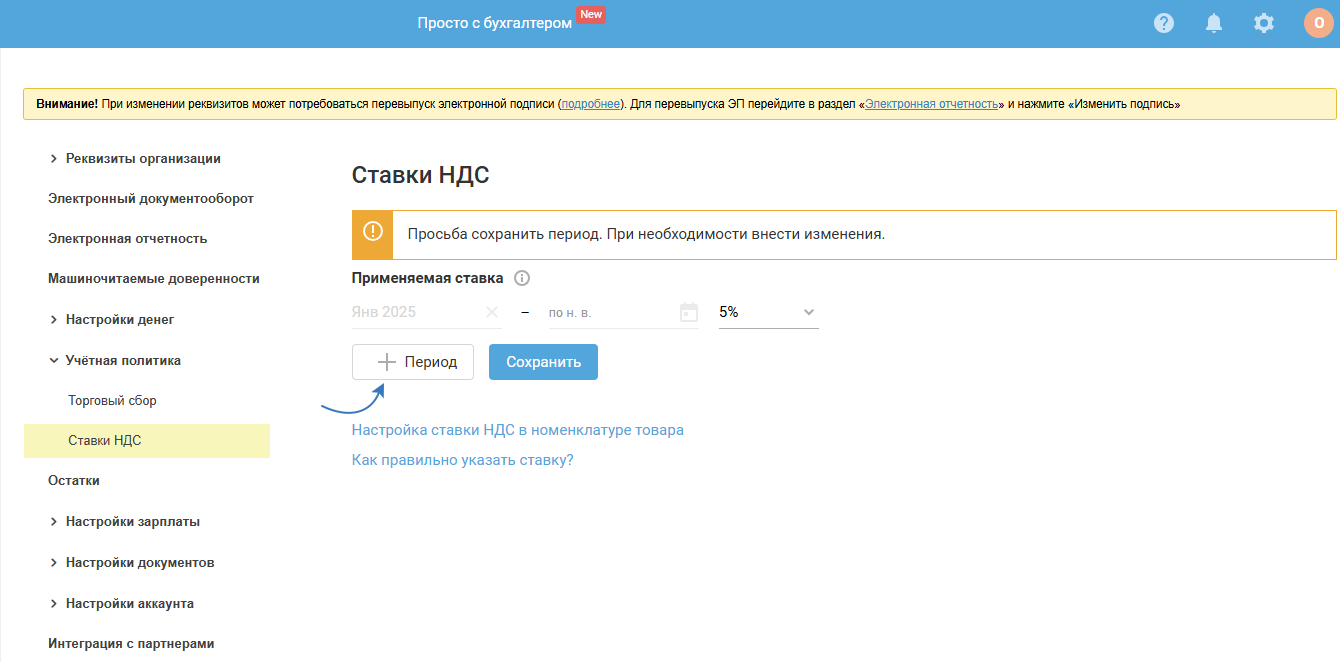

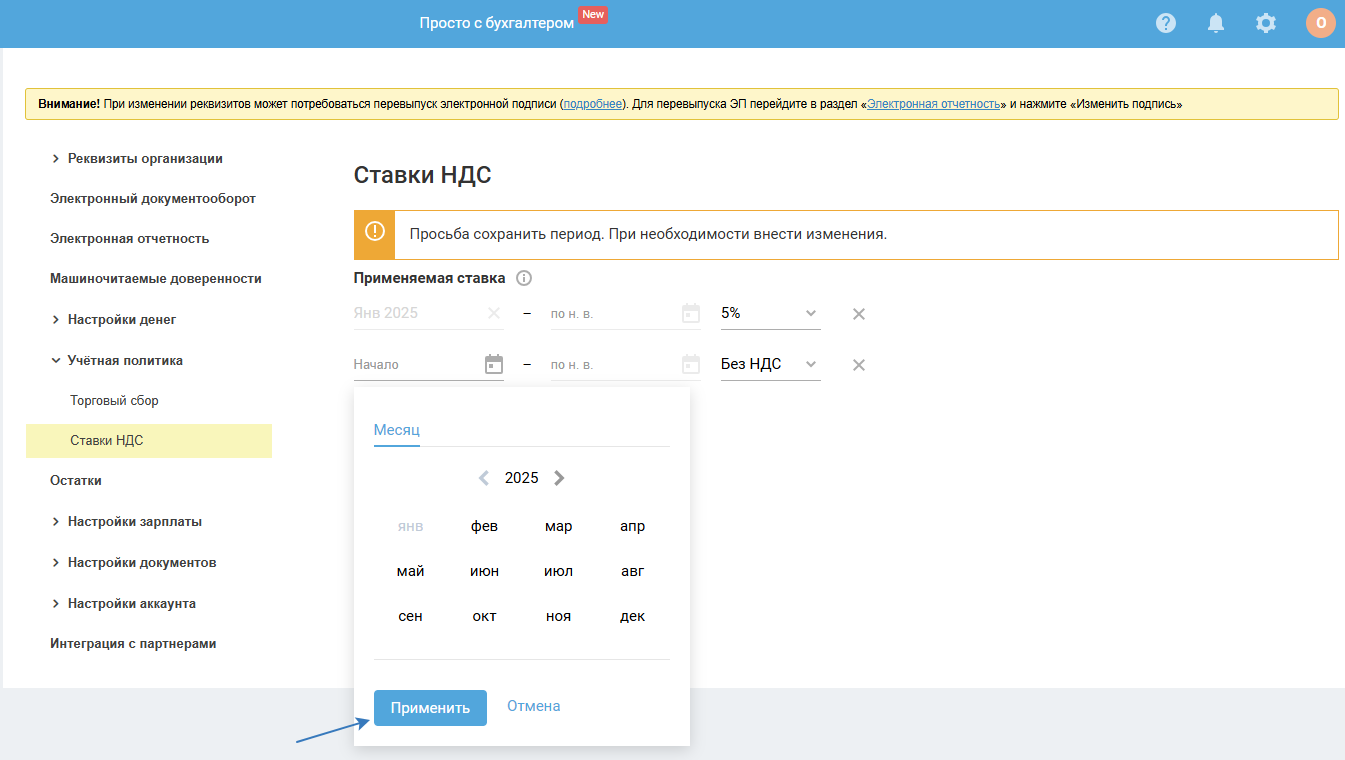

Для добавления нового периода нажмите «+ Период» и укажите начало (месяц года):

Далее нажмите «Применить»:

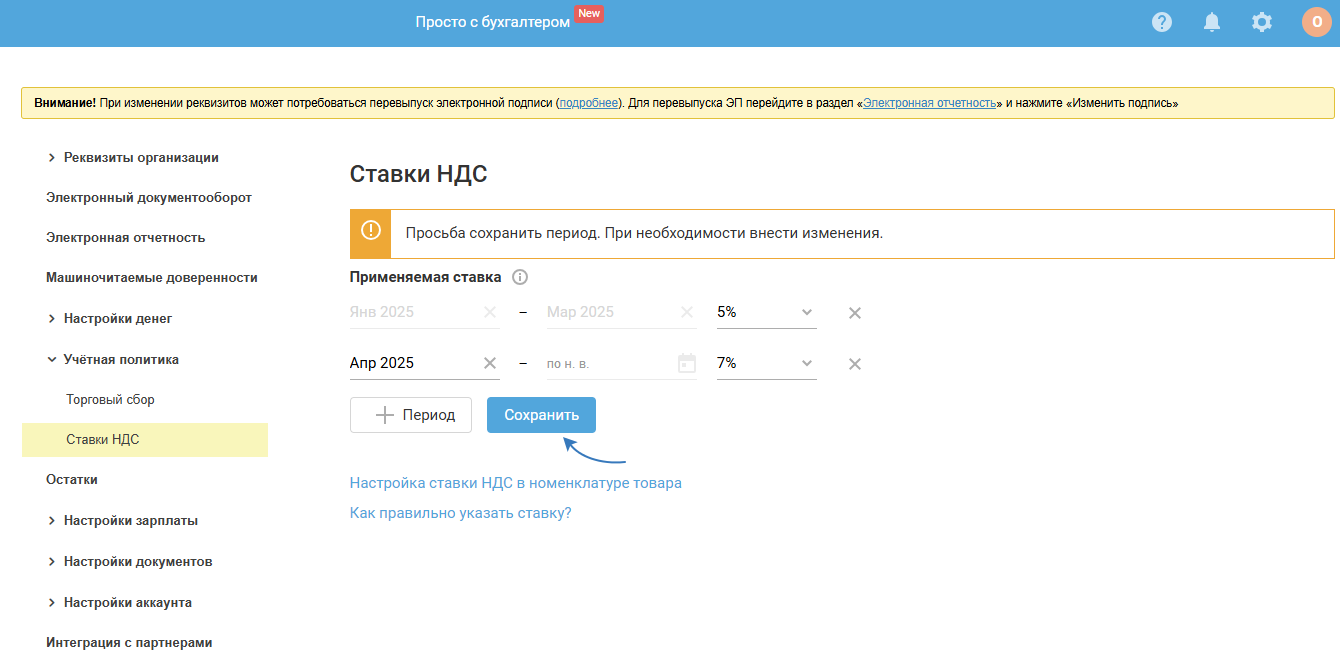

Все изменения обязательно сохраните:

Правила работы периодов

1. Период всегда указывается «с» и «по» включительно.

Например, если период будет март 2025 — май 2025 года, то для учёта считается, что выбранная в нём ставка относится ко всему периоду с 01.03.2025 по 30.05.2025.

2. Между периодами не может быть перерывов.

Например, если ранее был добавлен период со ставкой 5% январь — февраль, то следующий период с новой ставкой будет начинаться с марта.

3. Новый период всегда указывается как начало «месяц года» и конец «по н.в.».

Например, январь 2025 — по н.в.

4. Изменить конец периода с «по н.в.» на конкретный месяц можно, лишь добавив новый период.

Т.е. при добавлении нового периода указывается конкретный месяц года по н.в. И тогда конец предыдущего будет автоматически изменён с «по н.в.» на месяц до месяца начала нового периода.

Например:

1) Вы указали первый период в январе 2025 года: январь 2025 — по н.в.

2) В марте 2025 года ваша компания превысила порог по доходу для НДС, и поэтому вы добавляете новый период: апрель 2025 — по н.в.

3) Тогда в предыдущем периоде конец периода автоматически будет изменён с «по н.в.» на «март 2025».

5. Удаление периодов между указанными.

В случае, если вы не редактируете, а удаляете период, указанный между несколькими периодами, то в последнем периоде меняется значение поля «начало» на месяц после периода, который стоит перед удалённым.

Например, указаны периоды:

- январь 2025 — март 2025 — Без НДС

- апрель 2025 — июль 2025 — 5%

- август 2025 — по н.в — 7%

При удалении периода «апрель 2025 — июль 2025 — 5%» информация изменится на следующую:

- январь 2025 — март 2025 — Без НДС

- апрель 2025 — по н.в. — 7%

6. Период можно удалить/редактировать, если он не закрыт в учёте в сервисе.

Под закрытием подразумевается прохождение в налоговом календаре МЗМ (мастер закрытия месяца) и мастера УСН, за указанный период. При этом период считается закрытым, даже если она закрыт частично. Также завершение события в Календаре событий (без прохождения мастера) считается закрытием периода.

Например, указаны периоды:

- январь 2025 — март 2025 — Без НДС

- апрель 2025 — по н.в. — 5%

И вам нужно отредактировать период «январь 2025 — март 2025 — Без НДС».

Этот период закрыт в Календаре событий только мастерами МЗМ за январь, февраль. Мастер МЗМ за март и аванс по УСН за 1 квартал не пройдены.

Поэтому для редактирования периода вам необходимо предварительно его открыть.

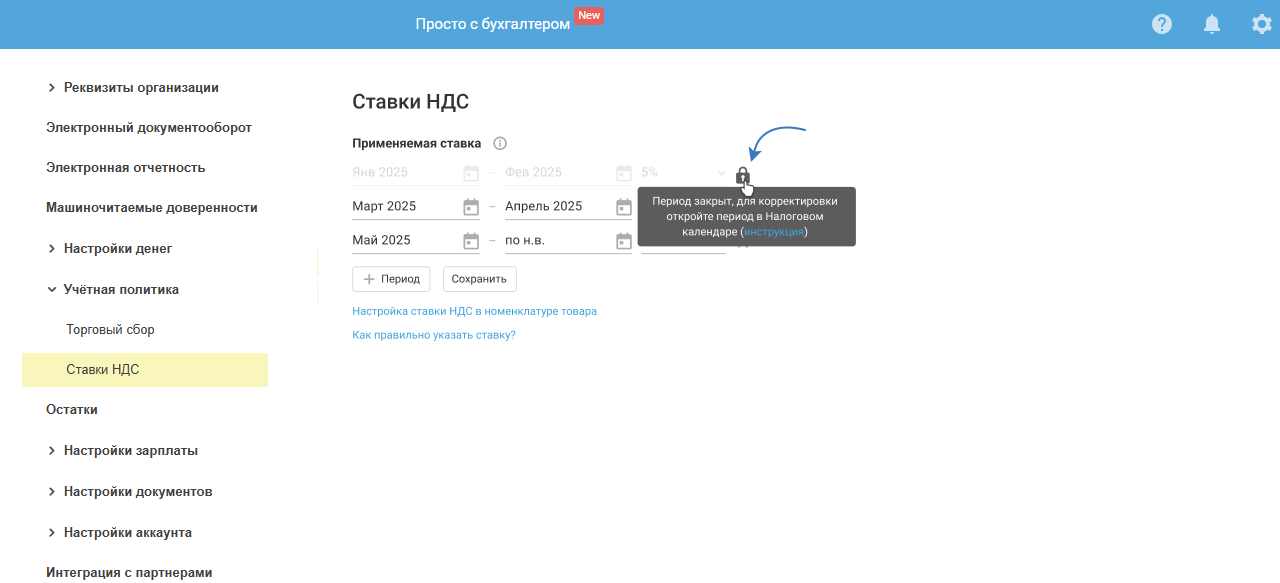

7. Когда период закрыт полностью или частично.

Если период закрыт, рядом с ним появится значок замка, а сам период будет закрыт для редактирования.

Важно. Если период закрыт, для его корректировки откройте период в Календаре событий.

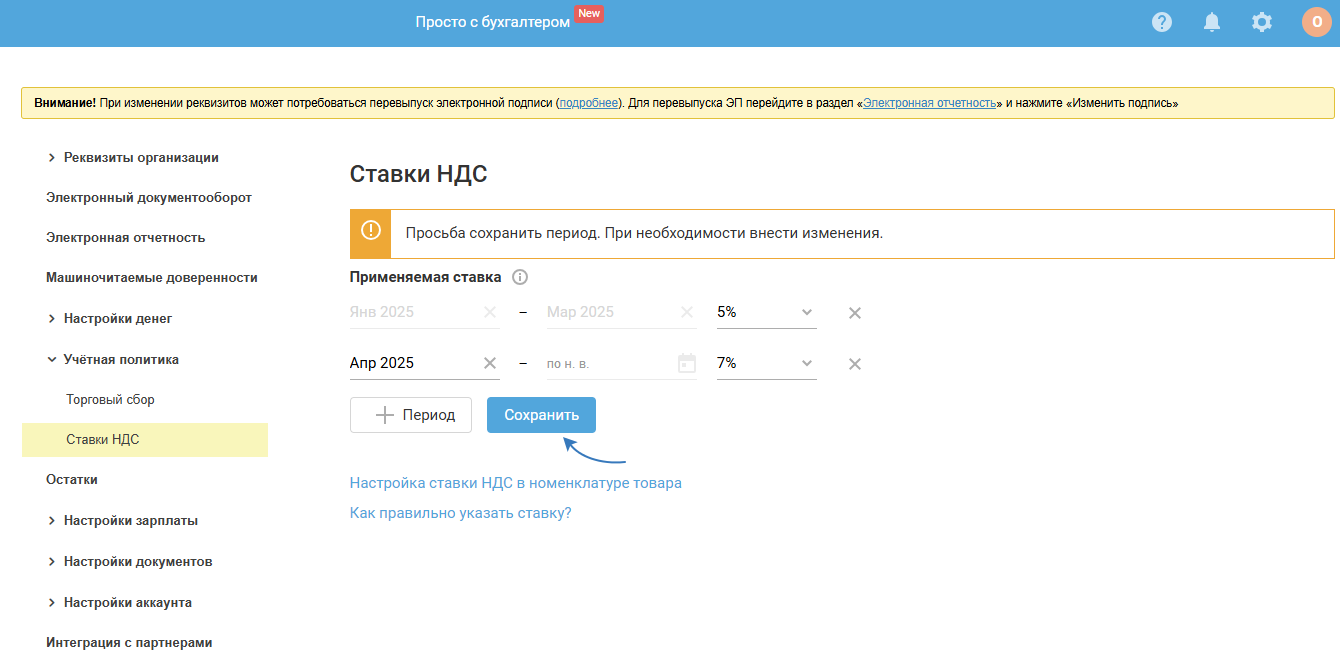

8. Сохранение периода производится через кнопку «Сохранить».

Все изменения сохраняются только после нажатия на кнопку «Сохранить»:

Важно. Изменения корректируемых периодов применяются с даты сохранения и автоматически на прошлые периоды не применяются. Только при пересохранении операций.

Сохранение нового периода также действует только с даты сохранения. То, что вы уже отразили в сервисе без указания ставки в Учётной политики, автоматически не меняется.

Обратите внимание. Документы и операции в разделе «Деньги», которые были созданы ранее со старой ставкой НДС, необходимо пересохранить, чтобы ставка автоматически обновилась.

9. Период может быть месяц.

Например:

- сентябрь 2025 — сентябрь 2025 — Без НДС

- октябрь 2025 — по н.в. — 5%

10. Первая строка по умолчанию.

В поле ставка стоит всегда «Без НДС».

Период с даты начала. Максимальная из дат: январь 2025 / дата регистрации / дата ввода остатков.

Например:

Если в сервисе введены остатки на 31.03.2025, то ближайший период для добавления ставки НДС, который вы сможете добавить в сервисе — это «апрель 2025».

Период с даты ранее ввода остатков указать в Учётной политике нельзя.

Если вы хотите внести ставку НДС за период ранее, то необходимо либо удалить введённые остатки, либо изменить период ввода.

Если есть закрытые месяцы/пройденные мастера УСН, то на предзаполненном периоде будет значок замка. Нужно сохранить или открыть период, далее указать корректные данные.

Чтобы отредактировать ставку НДС в закрытом периоде, его необходимо открыть.

11. Период не может быть указан в обратную сторону.

Например:

-

сентябрь 2025 — май 2025 — Без НДС

12. Сохранить период без начала нельзя.

13. Первый период должен начинаться с января 2025 года/даты регистрации/даты ввода остатков

Начинается с самой максимальной из указанных дат.

14. Если меняется дата регистрации ООО/ИП в «Реквизиты — Регистрационные данные».

На странице «Ставки НДС» будут показаны только те периоды, которые были сформированы с первично указанной даты регистрации.

Например:

1) ООО зарегистрировано 08.05.2025.

2) В ставках НДС добавлен период «с мая 2025 — по н.в. — 5%».

3) В случае смены даты регистрации начало периода на странице «Ставки НДС» не будет изменено.

4) Если нужно добавить период до мая, то необходимо будет открыть периоды и внести данные заново.

Действия на разделы сервиса при редактировании периода

Деньги

Редактирование действует только при пересохранении операции, и если ставка НДС в операции отличается от данных указанных в Учётной политике.

В этом случае в сервисе появится модальное окно «Применить ставку из Учётной политики?».

При нажатии на кнопку «Применить» в поле «Ставка НДС» подставится ставка НДС из Учётной политики, и сумма НДС будет пересчитана согласно ей.

При нажатии на кнопку «Отмена» ставка НДС по умолчанию останется прежней (т.е. останется та ставка, которая ранее была указана в операции).

Импорт

Пересчёт не производится.

Склад

Ставка НДС меняется только в случае пересохранения документа.

Если в карточке товара указана настройка «Применять ставку НДС из Учётной политики», то по умолчанию при сохранении будет указана новая ставка из учётной политики.

Также сервис проверяет дату документа согласно ставке в периоде даты документа из Учётной политики.

Настройка ставки НДС в номенклатуре товара. Подробнее